Mercados de valores reguladores mundiales

mayo 12, 2023Empresas,Brokers,Economia,CNMVIndices / Index,eba,eiopa,esma,esrb,sec

México, Brasil, España, Ecuador, EEUU todos tienen algo en común cuando hablamos de la bolsa mercados de valores donde se realizan la compra y venta de activos... los reguladores

No se trata de un ente de inquisición sino de organismos que velan por nuestra salud financiera y el cumplimiento de las reglas. Tras las funciones os listamos los principales reguladores a nivel mundial por región.

Cada país o mercado bursátil tiene su regulador, sus funciones son las mismas

Funciones de los organismos reguladores:

Los organismos de regulación bursátil son entidades encargadas de supervisar y regular los mercados financieros y bursátiles. Su función principal es garantizar la transparencia, la integridad y la estabilidad de estos mercados, así como proteger los intereses de los inversores y fomentar un ambiente justo y equitativo para las transacciones financieras. Algunas de las funciones específicas que desempeñan estos organismos son las siguientes:

- Supervisión y regulación: Los organismos de regulación bursátil establecen y hacen cumplir las normas y regulaciones que rigen los mercados financieros. Esto incluye la supervisión de las transacciones, la emisión de valores, la divulgación de información financiera y la conducta de los participantes en el mercado.

- Protección al inversor: Estos organismos trabajan para proteger los derechos e intereses de los inversores. Esto implica asegurarse de que la información sobre las empresas y los productos financieros esté disponible y sea precisa, así como vigilar y prevenir prácticas fraudulentas o manipuladoras que puedan perjudicar a los inversores.

- Licencias y registro: Los organismos de regulación bursátil emiten licencias y registran a los participantes en el mercado, como corredores de bolsa, agentes de valores y empresas de inversión. Estos requisitos aseguran que los participantes cumplan con estándares mínimos de capacitación, ética y solvencia financiera.

- Supervisión de la emisión de valores: Estos organismos supervisan y regulan la emisión de valores, como acciones y bonos, para garantizar que se realice de manera justa y transparente. Esto implica revisar los prospectos de emisión, verificar la información financiera y asegurarse de que los inversores reciban información adecuada para tomar decisiones informadas.

- Mantenimiento del orden y la estabilidad del mercado: Los organismos de regulación bursátil también se encargan de mantener el orden y la estabilidad en los mercados financieros. Esto implica monitorear y supervisar las operaciones bursátiles, investigar y sancionar actividades ilícitas o manipuladoras, y tomar medidas para evitar la volatilidad excesiva o la manipulación de precios.

En resumen, los organismos de regulación bursátil desempeñan un papel fundamental en la supervisión y regulación de los mercados financieros para asegurar su correcto funcionamiento, proteger a los inversores y promover la confianza en los mercados de valores.

Si buscas broker con el que operar acciones, CFDs, ETFs.... consulta nuestro top de brokers

Organismos reguladores por regiones

c de ámbito internacional

- International Organization of Securities Comissions (IOSCO/IOCV)

- European Securities and Markets Authority (ESMA)

- European Systemic Risk Board (ESRB)

- European Banking Authority (EBA)

- European Insurance and Occupational Pensions Authority (EIOPA)

Europa organismos reguladores

- Alemania: Bundesanstalt fur Finanzdienstleistungsaufsicht (BAFIN)

- Austria: Finanzmarktaufsicht (FMA)

- Bélgica: Autorité des Services et Marchés Financiers

- Bulgaria: Financial Supervision Commission

- Croacia: Financial Services Supervisory Agency (HANFA)

- Chipre: Cyprus Securities and Exchange Commission

- Dinamarca: Danish Financial Supervisory Authority

- Eslovenia: Agencija za trg vrednostnih papirjev (ATVP)

- España: Comisión Nacional del Mercado de Valores (CNMV)

- Estonia: Finantsinspektsioon

- Finlandia: Finanssilvalvonta Finansinspektionen

- Francia: Autorité des marchés financiers (AMF)

- Grecia: Capital Market Commission (CMC)

- Holanda: Autoriteit Financiële Markten (AFM)

- Hungría: Magyar Nemezeti Bank

- Irlanda: Central Bank of Ireland

- Islandia: Financial Supervisory Authority

- Italia: Commissione Nazionale per le Societa e la Borsa (CONSOB)

- Letonia: Finansu un kapitala tirgus komisija

- Liechtenstein: Finanzmarktaufsicht

- Lituania: Lietuvos Bankas

- Luxemburgo: Commission de Surveillance du Secteur Financier (CSSF)

- Malta: Malta Financial Services Authority (MFSA)

- Noruega: Finanstilsynet

- Polonia: Komisja Nadzoru Finansowego (KNF)

- Portugal: Comissäo do Mercado de Valores Mobiliarios (CMVM)

- República Checa: Ceska Narodni Banka (CNB)

- República Eslovaca: Národná Banka Slovenska

- Reino Unido: The Financial Conduct Authority (FCA)

- Rumanía: Autoritatea de Supraveghere Financiara (ASF)

- Suecia: Finansinspektionen

América organismos reguladores

EE.UU.

- U.S. Securities and Exchange Commission (SEC)

- U.S. Commodities and Futures Trading Commission (CFTC)

Canadá

América Latina

- Argentina: Comisión Nacional de Valores (CNV)

- Bolivia: Autoridad de Supervisión del Sistema Financiero (ASFI)

- Brasil: Comissao de Valores Mobiliarios (CVM)

- Chile: Comisión para el Mercado Financiero (CMF)

- Colombia: Superintendencia Financiera (SFC)

- Costa Rica: Consejo Nacional de Supervisión del Sistema Financiero (CONASSIF)

- Ecuador: Superintendencia de Compañías (SC)

- El Salvador: Superintendencia del Sistema Financiero

- Guatemala: Registro del Mercado de Valores y Mercancías (RMVM)

- Honduras: Comisión Nacional de Bancos y Seguros (CNBS)

- México: Comisión Nacional Bancaria y de Valores (CNBV)

- Nicaragua: Superintendencia de Bancos y Otras Instituciones Financieras

- Panamá: Superintendencia del Mercado de Valores (SMV)

- Paraguay: Comisión Nacional de Valores

- Perú: Superintendencia del Mercado de Valores (SMV)

- República Dominicana: Superintendencia del Mercado de Valores (SIV)

- Uruguay: Banco Central de Uruguay

- Venezuela: Superintendencia Nacional de Valores

organismos reguladores Asia y Oceania

- Australia: Australian Securities Investments Commission (ASIC)

- China: China Securities Regulatory Commission

- Hong Kong: Securities and Futures Commission (SFC)

- Japón: Financial Services Agency (FSA)

Otros reguladores

Fuente de información CNMV

Futuros mini que são, como e onde operá-los

mayo 11, 2023Brokers,futurosIndices / Index,eurex,euronext,futuros micro,futuros mini,b3.cm,cmvm,vvm

Os "futuros mini" são instrumentos financeiros derivados, contratos que permitem a um investidor especular sobre o movimento futuro de um ativo subjacente, como ações, índices de ações, moedas ou commodities..

Como funcionam os "futuros mini"?

Ao contrário dos contratos de futuros tradicionais, os "mini futuros" se caracterizam por ser contratos de tamanho reduzido, tornando-os mais acessíveis para investidores de varejo. Geralmente, os "mini futuros" têm um valor nominal menor do que os contratos de futuros padrão.

Esses contratos permitem que os investidores operem de acordo com suas expectativas, sejam elas otimistas ou pessimistas, em relação às mudanças que os preços do ativo subjacente (ações, índices de ações, moedas ou commodities) experimentarão.

A rentabilidade dos "mini futuros" é baseada na diferença entre o preço de compra e o preço de venda do contrato. Se um investidor especula corretamente sobre o movimento do ativo subjacente, ele pode obter lucros. No entanto, se o movimento do ativo subjacente for contrário à posição do investidor, ele pode sofrer perdas.

Os "mini futuros" são negociados em mercados organizados, como bolsas de valores ou plataformas eletrônicas de negociação específicas para esse tipo de ativo. Na operação, o investidor pode comprar ou vender esses contratos, dependendo se acredita que o preço do ativo subjacente irá subir ou cair no futuro.

É importante ter em mente que os "mini futuros" são produtos financeiros complexos e envolvem riscos significativos. É recomendável possuir um sólido conhecimento em mercados financeiros e compreender os riscos associados antes de operar com "mini futuros".

Em Portugal, a negociação desses produtos financeiros derivados é regulamentada e supervisionada pela Comissão do Mercado de Valores Mobiliários (CMVM).

No Brasil, a negociação desses produtos financeiros derivados é regulamentada e supervisionada pela Comissão de Valores Mobiliários (CVM).

Futuros mini exemplos

O futuro sobre o Mini Ibex 35 equivale a um décimo do valor do contrato padrão (10 euros por ponto). Em outras palavras, com o contrato mini, cada ponto do índice tem um valor de 1 euro. Além disso, o contrato micro do índice tem um valor de 0,10 euros por ponto, equivalente a 1/100 do valor padrão.

Entre os mais populares, encontramos os futuros mini ou micro que acompanham o desempenho de alguns dos principais índices de ações do mundo, incluindo o Nasdaq 100, o DAX 30, o FTSE 100, o S&P 500 e o já mencionado Ibex 35.

A título de exemplo, os futuros mini de índices principais, como o S&P 500, possuem uma fração do tamanho e do investimento requerido em comparação com os futuros padrão. O S&P 500 Mini, negociado na CME (Chicago Mercantile Exchange), tem um valor equivalente a um quinto do futuro padrão do S&P 500. Isso significa que os investidores podem operar com esses futuros em uma escala menor e com um investimento inicial reduzido em comparação com os contratos padrão.

No que diz respeito às commodities, destaca-se o futuro do petróleo, o mais conhecido e negociado devido à sua liquidez, que é o West Texas Intermediate (WTI). Cada contrato de WTI equivale a 1000 barris de petróleo e é liquidado por meio da entrega física do ativo subjacente, com vencimentos mensais.

Principais mercados dos futuros mini

- Brasil:

- Europa:

- Mercado Eurex (Alemanha)

- Mercado Euronext (França)

- Espanha: Mercado MEFF

- Americano:

- Mercado CME (Chicago Mercantile Exchange)

- Mercado NYMEX (New York Mercantile Exchange)

- Mercado COMEX (Commodity Exchange)

- Mercado CBOT (Chicago Board of Trade)

- Mercado CBOE (Chicago Board Options Exchange)

Para negociar ações, futuros, ETFs ou CFDs, consulte nossa lista dos principais corretores.

Se você quiser saber mais, encontramos este vídeo explicativo.

Housers

mayo 11, 2023Empresas,crowfunding,Inversiones alternativasanalisis financiero,Crowdlending,hoursers,inversiones,inversiones inmobiliarias

Anteriormente hemos explicado plataformas de inversión de Crowfunding como Urbanitae, en este post nos encargamos de que conozcas Hoursers, de qué se trata, cual es su historia y sus proyectos. Para empezar, te ponemos en contexto sobre lo que es el Crowfunding.

¿Qué es el Crowfunding?

El Crowfunding es una fuente de financiación sobre la cual el capital se obtiene mediante aportaciones individuales. Se trata de un tipo de financiación colectiva para financiar distintos proyectos que favorecen social y medioambientalmente.

Housers

Housers es una plataforma de Crowfunding inmobiliaria creada en España.

El objetivo de Housers es poder permitir que los pequeños ahorradores tengan la oportunidad de invertir también en proyectos inmobiliarios y sacar rentabilidad; ya que antes estaba principalmente dirigido a la inversión de grandes inversores.

Housers es una plataforma de financiación participativa autorizada y regulada por CNMV, inscrita con número de registro 20. Además de ser la primera plataforma paneuropea de inversión en activos inmobiliarios.

Housers se encarga de que tu capacidad de diversificación crezca de forma exponencial, permitiéndote construir un patrimonio sólido a largo plazo, consiguiendo ingresos mes a mes. Así, es la mejor opción para asegurarte un magnífico futuro financiero a partir de tan sólo 300€ al mes.

Dinero necesario para la inversión

Housers sólo cobra por el beneficio realizado y no por dinero invertido, es decir, Housers te cobrará una comisión del 12,5% del beneficio obtenido como Tarifa de Gestión y ésta no va de forma directa a la cartera de inversión del inversor, como hacen otras plataformas de Crowdlending (estas plataformas te cobran por la inversión que realizas y no por los beneficios que generan tus inversiones). Housers establece su Comisión de Gestión a los beneficios obtenidos, y si no se obtienen, no te cobran nada (a diferencia de otras plataformas de Crowdlending que te cobran independientemente vaya bien o vaya mal la operación de inversión)

El alquiler, uno de los mejores proyectos para invertir

Debido a las bajas rentabilidades de los productos tradicionales de inversión y ahorro y de expansión del sector inmobiliario, comprar una vivienda para alquilar es uno de los mejores proyectos para invertir y ahorrar hoy en día.

En primer lugar, los precios de venta de los inmuebles tienen una tendencia ascendente en el precio y el volumen de compras se dispara. En segundo lugar, se incrementan las concesiones de hipotecas y, al mismo tiempo, los alquileres experimentan una gran expansión, convirtiéndose en uno de los mejores negocios para invertir, animando así a los inversores a adquirir propiedades (ya que alcanzan rendimientos superiores a los que ofrecen los productos financieros)

Hace unos años el hecho de vivir de alquiler era poco habitual y se tenía una tendencia a pensar que era "tirar el dinero”.

Sin embargo, esta situación ha cambiado de forma drástica y actualmente el alquiler no deja de crecer y se posiciona cada vez más como una alternativa a la compra.

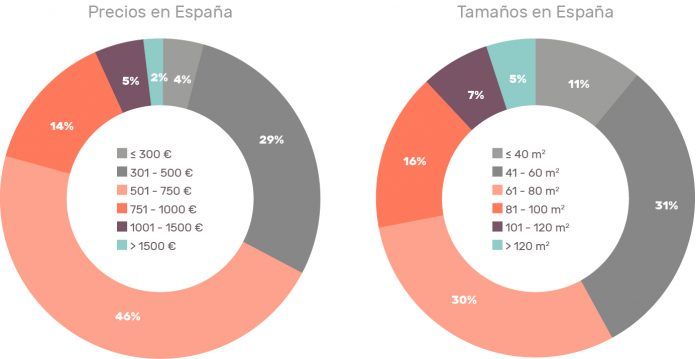

Las características de las viviendas que se alquilan más rápido en nuestro país se puede ver en la siguiente imagen:

Como se observa, el 46% de las viviendas se sitúa en una renta mensual entre 501 y 750 euros y con un tamaño entre los 41 y 80 metros cuadrados.

A pesar de todo, este porcentaje continúa siendo muy reducido si nos comparamos con otros países europeos:

- Alemania, con un 50% de inquilinos.

- Portugal, un 25,2% del total.

- Italia, 27,1%.

- Francia, 35,9%.

- Reino Unido, 36,5%.

Las causas de este cambio de mentalidad son varias aunque, las más importantes pueden ser:

- La entrada de nuevas generaciones.

- Unas condiciones en las hipotecas más restrictivas, pues es necesario tener ahorrado un 30% del importe del inmueble para poder acceder a la compra.

- La mayor flexibilidad y libertad que te proporciona el vivir de alquiler

La realidad es que, según un estudio del portal inmobiliario Fotocasa, solo 4 de cada 10 españoles considera que alquilar es tirar el dinero y 8 de cada 10 defienden que es una opción firme de vida.

Cifras de los proyectos con garantía hipotecaria

| 50 proyectos financiados | 15,7 millones de euros de inversión captada |

| 8 proyectos devueltos | 3,1 millones de euros de devoluciones y repartos |

| 315.900 euros de importe medio de proyecto | 53,11% LTV medio |

| 14 meses: duración media prevista del proyecto | 6 meses: duración media final del proyecto |

8,54% TIR media conseguida

¿Cómo invertir en Housers?

Lo primero que debes hacer es registrarte aquí como Inversor o como Promotor. Creas tu cuenta Housers rellenando todas las casillas con tus datos personales y la información necesaria y ya podrás acceder al Marketplace para ver qué proyectos inmobiliarios hay activos. Una vez hayas realizado todo esto ya podrás empezar a invertir en ellos, pero, antes tendrás que transferir fondos desde tu cuenta corriente o desde tu tarjeta de crédito a la cuenta de Housers y, una vez tengas saldo, ya podrás invertir en los proyectos que más te interesen. En esa misma cuenta que has creado también vas a ir recibiendo los ingresos que te correspondan, los cuales podrás reinvertirlos de nuevo o bien cobrarlos directamente, lo que tú decidas.

Tres formas de hacer líquida tu inversión

- Cuando se alcance el objetivo de revalorización marcado. En ese caso el inmueble se pone a la venta y si se vende, los inversores recuperan su inversión más las partes proporcionales que les correspondan de la plusvalía una vez descontados los gastos de notario, Registro de la Propiedad, Tarifa de Gestión de Housers y Tributos.

- Cuando se alcance el objetivo de tiempo fijado. En este caso, una vez llegada la fecha prevista, el inmueble se pondrá a la venta al valor de mercado que tenga en ese momento, el cual se fijará con una tasación previa, y si sale negativa, se efectuará una votación entre los inversores y se decidirá que hacer, si vender o esperar. Si se decide esperar se hará una prórroga del plazo y se alquilará el inmueble hasta que llegue la nueva fecha de venta.

- Vendiendo su participación en un Marketplace interno de Housers. En dicho Marketplace un inversor que necesite recuperar el dinero de su inversión puede poner dicha participación a la venta y algún otro inversor comprársela y así recuperar el importe de su inversión y esto lo puede hacer en cualquier momento. Además, cabe recordar que no hay garantía de que en este mercado secundario vayas a encontrar comprador para tú venta de tú participación, ya que eso irá en función del precio que pidas por ella y de si es interesante para otro inversor o no.

Evolución de Housers

Enero 2016: Lanzamiento en España

Octubre 2016: 10 millones financiados + Lanzamiento en Italia

Junio 2017: 25 millones financiados + 54.000 usuarios

Agosto 2017: Lanzamiento en Portugal

Enero 2018: 75.000 usuarios

Abril 2018: 50 millones financiados

Enero 2019: 75 millones financiados

Febrero 2019: 100.000 usuarios

Octubre 2019: Primer proyecto Green en Polonia

Enero 2020: Primer proyecto Corporate

Julio 2020: Primer proyecto con Garantía Hipotecaria

Enero 2021: 100 proyectos devueltos a usuarios

Mayo 2021: Inversión con Bitcoin

Febrero 2022: 5 millones financiados con Garantía Hipotecaria

Julio 2022: 150 proyectos devueltos, 6 de ellos con garantía hipotecaria

En este vídeo te explicamos cómo invertir en Housers de forma rápida y sencilla a través del móvil

Telefonica resultados T1 2023

mayo 11, 2023Ibex 35,Empresas,EconomiaTelefonica,telefonica accion,telefonica beneficio,telefonica resultados

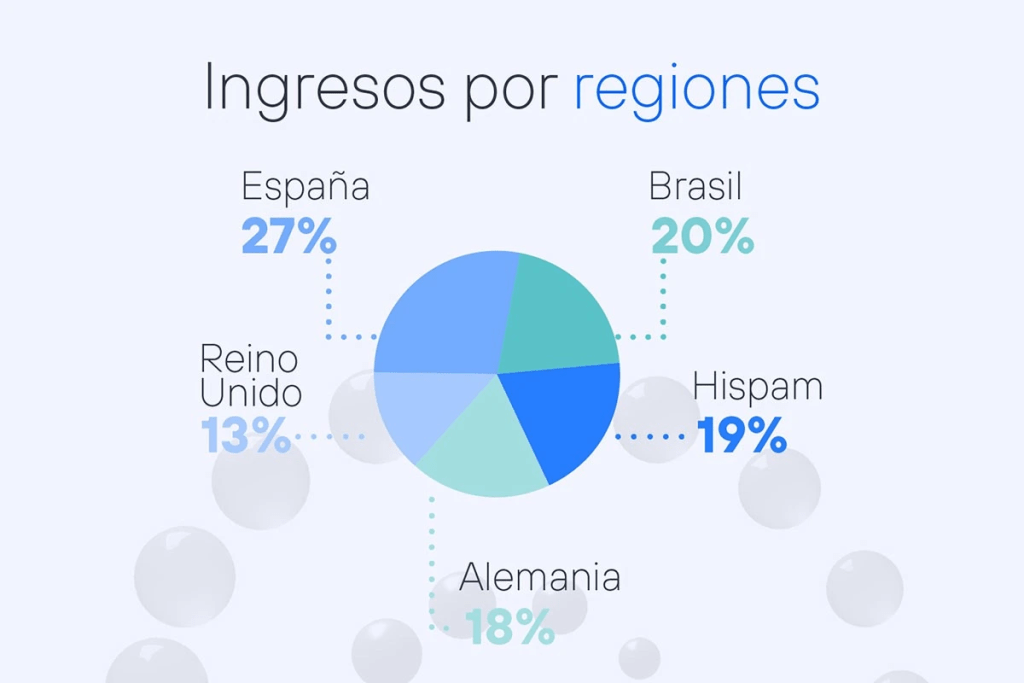

Telefonica ha obtenido unos ingresos de 10.045 millones de euros, una cifra superior en un 6,7% a la lograda en el mismo periodo del año anterior.

Resultados T1 2023 aspectos fundamentales

Desde la operadora destacan los siguientes aspectos como lo más relevante del primer trimestre de este año:

La empresa experimenta un sólido crecimiento en sus ingresos, que aumentan un 6,7%, impulsado por todas las regiones geográficas y unidades de negocio. A pesar de las presiones inflacionistas, el OIBDA continúa mostrando un crecimiento sostenido, incrementándose orgánicamente en un 1,1% durante el trimestre.

Los resultados del primer trimestre refuerzan la posición de Telefónica en el camino para alcanzar sus objetivos financieros establecidos para 2023. Telefónica Tech registra un impresionante aumento del 43,5% en sus ingresos, alcanzando los 429 millones de euros en el primer trimestre.

Además, la compañía ha logrado reducir su deuda en un 3,5% en comparación con marzo de 2022 y ha asegurado el cumplimiento de los vencimientos de los próximos tres años. Más del 80% de la deuda está a tipo fijo, y la vida media de la deuda es de 13,2 años.

La base de clientes de Telefónica ha experimentado un crecimiento del 4% entre enero y marzo, alcanzando un total de 383,6 millones. Se observa un fuerte aumento en los accesos de fibra (+16%) y en los contratos de telefonía móvil (+7%).

Declaraciones de José María Álvarez-Pallete

“Hemos empezado el año con fuerza, a pesar del enorme reto que conlleva el entorno económico global. Seguimos ejecutando nuestro plan estratégico y sumamos un trimestre más de crecimiento acelerado de los ingresos en todas las regiones en las que Telefónica está presente. Por todo ello, vamos bien encaminados hacia el cumplimiento de nuestros objetivos financieros para el conjunto del ejercicio, y podemos confirmar igualmente el dividendo previsto para 2023. Telefónica sigue cumpliendo su compromiso de reducción de deuda y continúa fortaleciendo su balance gracias a su capacidad de anticipación”

Resultados T1 2023 en cifras

Durante el primer trimestre, la compañía ha registrado ingresos de 10.045 millones de euros, lo que representa un aumento del 6,7% en comparación con el mismo período del año anterior.

Durante el trimestre, Telefónica ha seguido su estrategia clave y ha aprovechado las oportunidades en el sector y los negocios que han surgido en este período. Los mercados clave de Telefónica han tenido un cierre trimestral muy positivo:

España: los ingresos han aumentado un 0,3% alcanzando los 3.088 millones de euros.

Alemania: han experimentado un crecimiento del 8% llegando a los 2.101 millones de euros.

Brasi: han aumentado un 17,5% hasta los 2.282 millones de euros.

Reino Unido: se han mejorado los niveles de crecimiento orgánico, llegando a los 2.947 millones de euros.

Región de Hispam, se ha seguido avanzando hacia el objetivo de lograr una exposición sostenible y adaptada a la región.

Para operar acciones de Telefónica u otras compañías entra en nuestro top de brokers

Evolución de las unidades globales

Telefónica Tech, en particular, ha experimentado un excelente desempeño en cuanto a ingresos, con un crecimiento del 43,5% en el primer trimestre, alcanzando los 429 millones de euros. Telefónica Tech ha continuado su crecimiento a un ritmo notablemente superior al del mercado, contribuyendo al sólido crecimiento de los ingresos globales en el segmento B2B debido a su escala y capacidades diferenciales en el contexto del sector.

Dentro del incremento general de los ingresos en el primer trimestre de 2023, el segmento B2B ha sido uno de los principales impulsores del crecimiento de la compañía, con un aumento orgánico de las ventas del 9% en comparación con el primer trimestre de 2022.

Además, Telefónica Infra ha continuado fortaleciendo la posición de Telefónica gracias a la creación de valor y su papel como pionera en la implementación de nuevos modelos de infraestructuras de fibra. El negocio de cable submarino de Telefónica, Telxius, ha registrado un incremento del 8,4% en los ingresos reportados y un crecimiento del 10,4% en el OIBDA, experimentando su quinto trimestre consecutivo de crecimiento.

Para más información de los resultados de Telefónica

Impacto en la valoración de las acciones de Telefónica

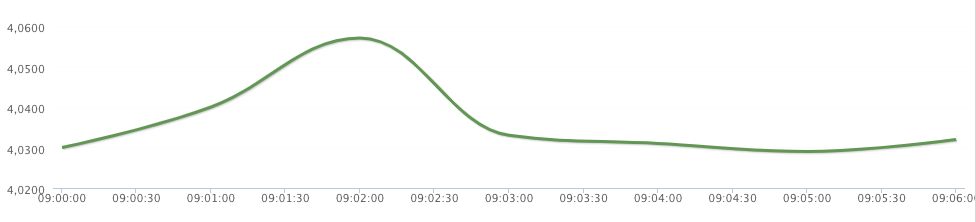

Tras la comunicación de los resultados se producen ligeras subidas:

Evolución de las acciones de Telefónica en los 3 últimos años

Pra consultar la cotización en tiempo real

Futuros mini qué son cómo y dónde operarlos

mayo 10, 2023Brokers,futurosinversion futuros,Indices / Index,eurex,euronext,futuros micro,futuros mini

Los "futuros mini" son instrumentos financieros derivados., contratos que permiten a un inversor especular sobre el movimiento futuro de un activo subyacente, como acciones, índices bursátiles, divisas o materias primas.

Cómo funcionan los futuros mini

A diferencia de los contratos de futuros tradicionales los mini futuros se caracterizan por ser contratos de tamaño reducido, lo que los hace más accesibles para los inversores minoristas. Generalmente, los mini futuros tienen un valor nominal menor al de los contratos de futuros estándar.

Estos contratos permiten a los inversores operar de acuerdo con sus expectativas, ya sean alcistas o bajistas, sobre los cambios que experimentarán los precios del activo subyacente (acciones, índices bursátiles, divisas o materias primas).

La rentabilidad de los mini futuros se basa en la diferencia entre el precio de compra y el precio de venta del contrato. Si un inversor especula correctamente sobre el movimiento del activo subyacente, puede obtener beneficios. Sin embargo, si el movimiento del activo subyacente va en contra de la posición del inversor, puede sufrir pérdidas

Los mini futuros se negocian en mercados organizados, como las bolsas de valores o plataformas electrónicas de negociación específica para este tipo de activos. En la operativa el inversor pueden comprar o vender estos contratos, dependiendo de si creen que el precio del activo subyacente subirá o bajará en el futuro.

Futuros mini regulación

Es importante tener en cuenta que los mini futuros son productos financieros complejos y conllevan riesgos significativos. Es recomendable contar con conocimientos sólidos en mercados financieros y entender los riesgos asociados antes de operar con mini futuros.

En España, la operativa de estos productos financieros derivados se encuentra regulada y supervisada por la CNMV, y se pueden adquirir a través de instituciones o entidades autorizadas, como el MEFF (Mercado español de futuros y opciones). En el MEFF, se negocian contratos de futuros mini y micro basados en el selectivo español.

Patrocinado

Opera a través de XM más de 1000 instrumentos financieros a tu disposición, contarás con un asesor personal, formación, análisis técnicos diarios.

- Rápido y fiable

- Broker multiregulado

- + de 30 premios otorgados por la industria

--------------------------------------------------------------------------------------------------------------------------------------------------------------------------

Las 35 empresas del S&P/BMV IPC

Futuros mini ejemplos

El futuro sobre Mini Ibex 35 equivale a una décima del valor del contrato estándar (10 euros por punto). Es decir, con el contrato mini, cada punto del selectivo tiene un valor de 1 euro. Asimismo, el contrato micro del índice tiene un valor de 0,10 euros por punto, equivalente a 1/100 del valor estándar.

Entre los más populares encontramos los futuros mini o micro que siguen el desempeño de algunos de los principales índices bursátiles del mundo incluyendo el Nasdaq 100, el DAX 30 y el FTSE 100, el S&P 500 o el ya mencionado sobre el Ibex 35.

A modo de ejemplo, los futuros mini sobre índices principales como el S&P 500 con una fracción del tamaño y la inversión requerida en comparación con los futuros estándar. El S&P 500 Mini, que se negocia en el CME (Chicago Mercantile Exchange), tiene un valor equivalente a una quinta parte del futuro estándar del S&P 500. Esto significa que los inversores pueden operar con estos futuros a una escala más pequeña y con una inversión inicial reducida en comparación con los contratos estándar.

Respecto a materias primas destaca el futuro del petroleo, el más conocido y negociado debido a su liquidez es el West Texas Intermediate (WTI), donde cada contrato equivale a 1000 barriles de petróleo y se liquida por entrega física del subyacente con vencimientos mensuales.

Principales mercados de los futuros mini

- España: Mercado MEFF

- Europa:

- Mercado Eurex (Alemania)

- Mercado Euronext (Francia)

- Americano:

- Mercado CME

- Mercado NYMEX

- Mercado COMEX

- Mercado CBOT

- Mercado CBOE

Para operar con acciones, futuros, ETFs o CFDs consulta nuestro top de brokers

SI quieres saber más hemos localizado este vídeo explicativo

Ibovespa el principal índice de Brasil

mayo 10, 2023S&P BMV IPC,Brokers,Indices / Index,ftse biva,coleqty,coleqty indice,FTSE brazil,ftse colombia,ftse russelibovespa,msi colcap

¿Sabes cuál es el principal índice del mercado de valores de Brasil?

Ibovespa es el principal índice del mercado brasileño y cotiza en la Bolsa de Valores del Estado de Sao Paulo

Bolsa de Valores del Estado de Sao Paulo

La Bolsa de Valores de São Paulo o B3 es la decimotercera bolsa de valores más grande e importante en el mundo, y la primera en ocupar este puesto en Latinoamérica, como su nombre indice se encuentra en la ciudad de Sao Paulo.

Si quieres conocer más sobre la Bolsa de Valores de Sao Paulo

Brasil cuenta con 2 índices principales

Brasil se encuentra dentro del G20 y con una población de más de 200 millones de habitantes, Brasil es una de las economías emergentes más prominentes del planeta, sus últimos 20 años han sido, en general, han sido de gran crecimiento económico.

Fundada el 23 de agosto de 1890 por Emilio Rangel Pestana y maneja un volumen de inversión superior a los 30.790 MM $

Si quieres conocer más sobre la Bolsa de Valores de Sao Paulo

El índice Ibovespa

Es el indicador más importante del mercado de acciones de Brasil, también conocido como índice Bovespa. Bovespa significa, en portugués, Bolsa de Valores del Estado de Sao Paulo, ciudad en la que se encuentra la plaza bursátil principal del país sudamericano.

Como dato curioso resaltar que este índice se caracteriza por no haber sufrido ninguna modificación metodológica desde su puesta en marcha en el año 1968.

Las características principales del índice son las siguientes:

- En términos de capitalización bursátil, las empresas que lo forman son responsables del 70% de la capitalización bursátil de todas las empresas con acciones negociadas en la Bolsa de Sao Paulo.

- La Bolsa de Sao Paulo calcula su índice en tiempo real, teniendo en cuenta las últimas cotizaciones realizadas en el mercado

- En cuanto a su liquidez, las acciones integrantes en el índice bursátil representan más del 80% del volumen de contratación realizado en el mercado de valores de Sao Paulo.

Entre las empresas que forman parte de este índice bursátil se encuentran algunas como: Banco Bradesco,, Aracruz Celulosa, CESP (energía), CCR (autopistas), Braskem (química), Cetip (finanzas y seguros), Bradespar, Electrobras, Petrobrás, Usiminas, etc.

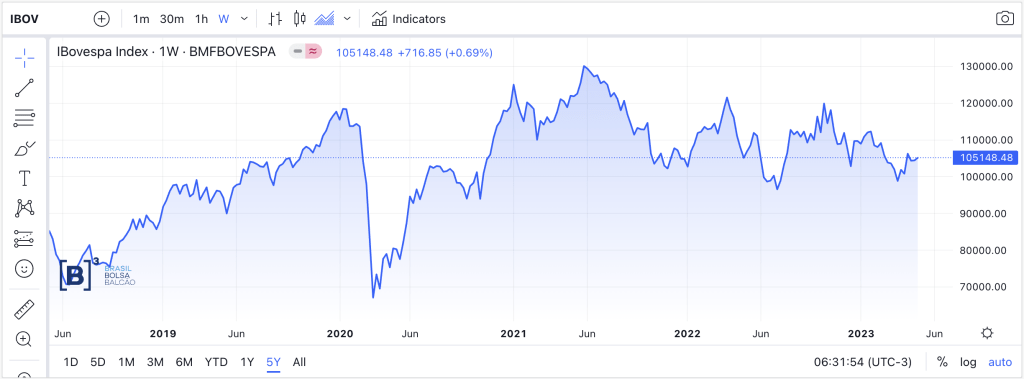

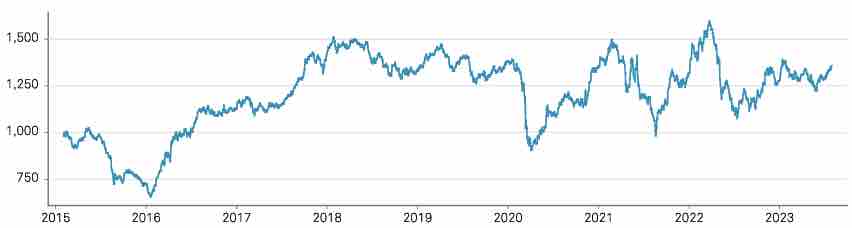

Ibovespa valoración y evolución

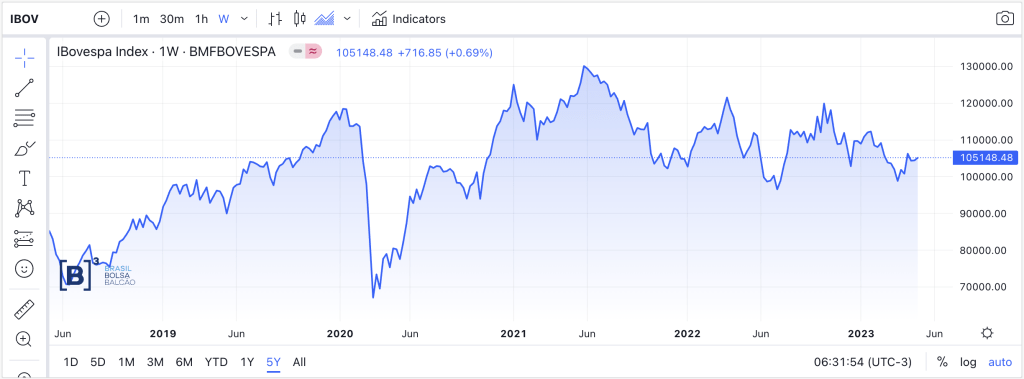

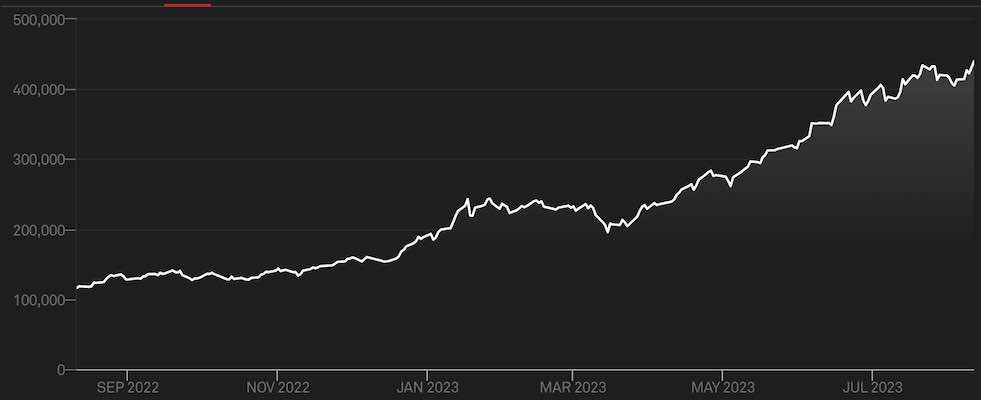

Evolución del índice en los últimos 5 años

Para consultar la valoración en la Bolsa de Sao Paulo

Si estás pensando en invertir en índices consulta nuestro top de brokers

Empresas que forman el índice Ibovespa

| Empresa | Sector |

| AES Eletropaulo | Energía |

| América Latina Logística | Logística |

| AmBev | Alimentación y bebidas |

| Banco do Brasil | Finanzas y seguros |

| BB Seguridade | Finanzas y seguros |

| B3 | Finanzas y seguros |

| Bradesco | Finanzas y seguros |

| Bradespar | Otros / holding |

| BRMalls | Inmobiliaria |

| BR Properties | Otros / Propiedades comerciales |

| Braskem | Química |

| BRF | Alimentación |

| CCR | Autopistas |

| Cemig | Energía |

| Cetip | Finanzas y seguros |

| CESP | Energía |

| Companhia Siderúrgica Nacional | Siderurgia y metalurgia |

| Copel | Energía |

| Cosan | Etanol y azúcar |

| CPFL Energia | Energía |

| Cyrela Brazil Realty | Inmobiliaria |

| Duratex | Construcción y muebles del hogar |

| Eletrobrás | Energía |

| Embraer | Aviación |

| EcoRodovias | Autopistas |

| Estácio | Otros / Educativo |

| Even | Inmobiliaria |

| Fibria | Papel y celulosa |

| Gafisa | Inmobiliaria |

| Gerdau | Siderurgia y metalurgia |

| Gol Transportes Aéreos | Compañía aérea |

| Hypermarcas | Bienes de consumo |

| Pão de Açucar | Venta al por menor |

| Itaú Unibanco | Finanzas y seguros |

| Itaúsa | Otros / holding |

| JBS S.A. | Alimentación y bebidas |

| Klabin | Papel y celulosa |

| Kroton | Otros / Educativo |

| Light | Energía |

| Localiza | Otros / Alquiler de coches |

| Lojas Americanas | Venta al por menor |

| Lojas Renner | Venta al por menor |

| Marcopolo | Otros / automotor |

| Marfrig | Alimentación |

| MRV | Construcción e inmobiliaria |

| Natura | Cosméticos |

| Oi | Telecomunicaciones |

| PDG Realty | Inmobiliaria |

| Petrobras | Petróleo y gas |

| Qualicorp | Otros / Seguro de salud |

| Sabesp | Otros / saneamiento |

| Santander Brasil | Finanzas y seguros |

| Souza Cruz | Otros / tabaco |

| Suzano Papel e Celulose | Papel y celulosa |

| TIM Participações | Telecomunicaciones |

| Telefônica | Telecomunicaciones |

| Tractebel Energia | Energía |

| Ultrapar | Química/petroquímica |

| Usiminas | Siderurgia y metalurgia |

| Vale | Minería |

FTSE Brazil Capped

Este índice proviene de la la empresa FTSE Russell, una subsidiaria de la Bolsa de Londres y que cuenta con otros de los principales índices mundiales como el FTSE 100 que es el principal índice de la Bolsa de Londres.

El FTSE Brazil está compuesto por aproximadamente 100 de las empresas brasileñas de mayor capitalización bursátil, siendo este número variable a lo largo del tiempo.

Al contar con 100 empresas cuenta con una mayor exposición a empresas de menor capitalización, respecto a lo que nos pueden ofrecer el Ibovespa o el MSCI Brazil, compuestos por un menor número de compañías.

Se llama FTSE Brazil Capped ya que se trata de un índice que impone ciertos límites (capped, o limitado en inglés). Estos límites se imponen a las ponderaciones de las acciones dentro del índice que resultarían de su capitalización bursátil.

FTSE Brazil valoración y evolución

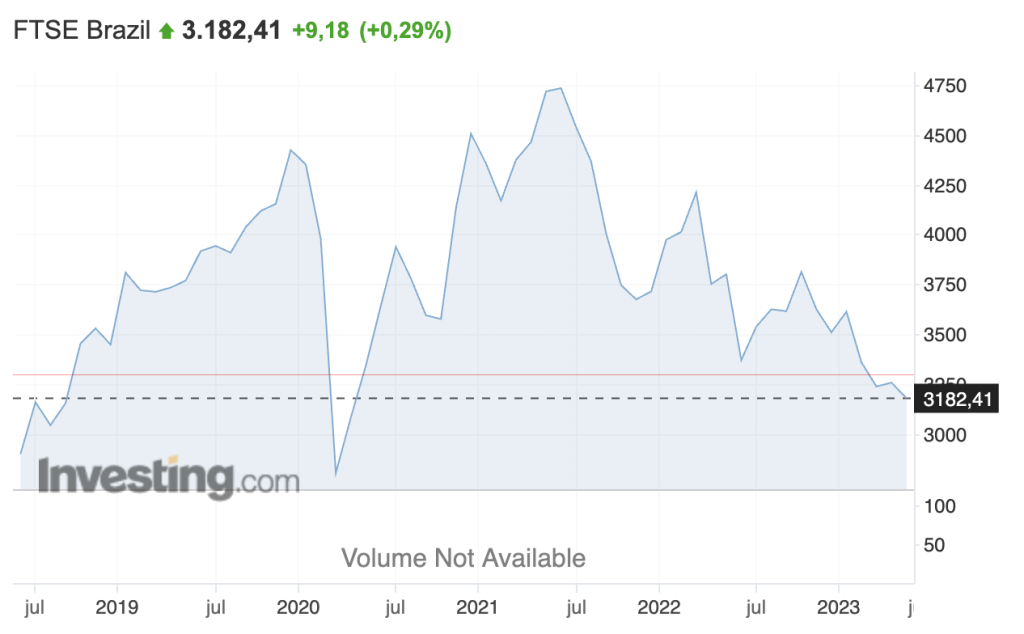

Evolución del índice en los últimos 5 años

Para consultar la valoración FTSE Brazil

Urbanitae

mayo 9, 2023Empresas,Inversiones alternativas,crowdfundingCrowdlending,crowdfunding urbanitae,urbanitae,urbanitae crowdfunding,crowdfunding inmobiliario,plataformas crowdfunding,principales playtaformas crowdfunding

Urbanitae es una de las principales plataformas de crowdfunding que opera en España.

En otro post hablábamos de las inversiones alternativas y el crowdfunding / crowdlending como vehículo de inversion dentro de estas posibilidades, en ese artículo mencionábamos al top de empresas que operan en España en esta modalidad, vamos a escribir sobre la historia, evolución y proyectos de cada una de ellas.

Crowdfunding repaso

Las plataformas de crowdfunding o inversión colectiva funcionan juntando el dinero de muchos pequeños inversores para que, entre todos, puedan acceder a inversiones que normalmente sólo están reservadas a los grandes inversores institucionales o los business angels, a cambio de esta inversión se obtiene un beneficio.

Urbanitae

Urbanitae es una plataforma de crowdfunding autorizada y regulada por CNMV registrada como financiación participativa (PFP) con el registro 29.

Especializada en el mercado inmobiliario desde 2019 permite a cualquier ahorrador invertir a través de un proceso 100% online, sin papeleos, ni visitas, ni trámites burocráticos. Los inversores pueden adquirir participaciones en los activos inmobiliarios con una inversión mínima de 500 euros.

La empresa está liderada por Diego Bestard desde el inicio de su actividad.

500€ de inversión mínima

En palabras de Diego Bestard esta cantidad se estableció más como un tema filosófico que estratégico.

Por un lado, no se quería cerrar la puerta a inversores que tengan poco dinero para invertir marcando una inversión mínima demasiado elevada. Por otro lado, la inversión en el sector inmobiliario es algo serio y las cantidades deben ser relevantes. 500€ es una cantidad baja para un mercado como el inmobiliario, pero lo suficientemente alta para que los inversores no inviertan por impulso, sin leer bien los proyectos y sin entender de verdad cuál es el producto.

La especialización en inversión inmobiliaria se debe a la enorme aceptación en España en invertir en inmuebles no sólo por rentabilidad sino que también por la sensación de seguridad en la inversión realizada, se puede decir que está en el ADN de los españoles.

Proyectos en los que invertir con Urbanitae

Residencial

Como ya hemos comentado es intrínseco al ADN inversor en España. El inversor podría obtener tanto plusvalías como rentas por la inversión realizada. Su principal ventaja sobre las dos siguientes el sector residencial cuenta mucha oferta y demanda.

Comercial

El sector comercial cuenta con menor oferta que el residencial pero cuenta con interesantes oportunidades de inversión y beneficio fundamentalmente en base de rentas.

Industrial

Existen menos oportunidades que en el comercial pero puede llevar a generar rentabilidades más elevadas.

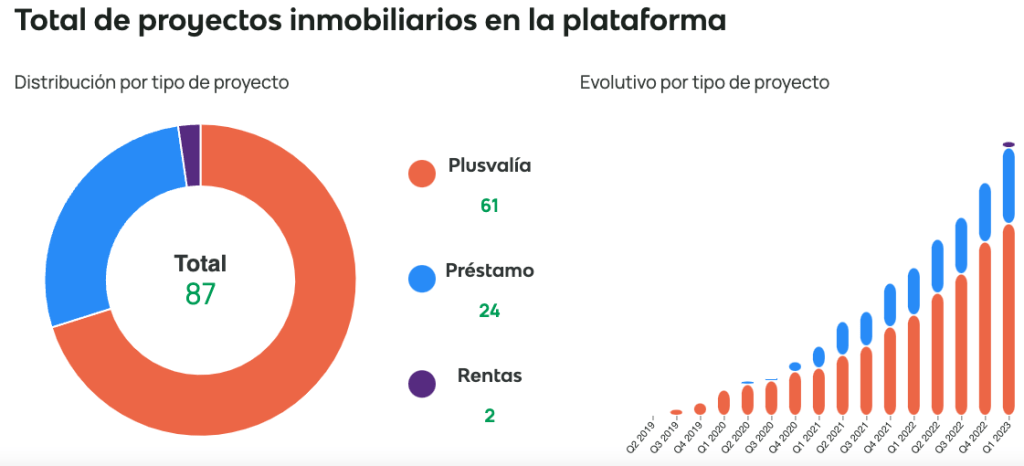

Urbanitae hasta la fecha

- + de 85 proyectos financiados

- + de 129 millones invertidos

- + de 18 millones de euros devueltos

- 17& de TIR media (*)

(*) Promedio de las rentabilidades anualizadas de los proyectos devueltos íntegramente. Las rentabilidades pasadas no constituyen un indicador fiable de las rentabilidades futuras.

Cómo invertir en Urbanitae

El proceso de inversión a través de Urbanitae se puede resumir de la siguiente manera:

- Regístrate: Para poder invertir en Urbanitae, debes registrarte en su plataforma. Además, deberás validar tu cuenta a través de su proveedor de servicios de pago, Lemonway.

- Explora las oportunidades de inversión y elige la adecuada para ti: Urbanitae ofrece varios proyectos abiertos en busca de financiación. Cada proyecto tiene características diferentes, como inversión mínima y plazos. Es recomendable que compares las distintas opciones y elijas la que mejor se adapte a tus necesidades.

- Realiza la inversión en el proyecto seleccionado: Una vez que hayas elegido un proyecto, llega el momento de invertir en él. Para hacerlo, necesitarás tener fondos en tu cuenta de Urbanitae. Si dispones de los fondos necesarios, simplemente haz clic en "Invertir" y selecciona la cantidad deseada.

- Sigue el progreso de tu inversión: Si el proyecto elegido alcanza su objetivo de financiación, los inversores se convertirán en una Sociedad Limitada, que adquiere la propiedad inmobiliaria. Como inversor, tendrás derecho a un porcentaje proporcional a tu inversión sobre los beneficios generados por el proyecto.

Recuerda que estos pasos son una simplificación del proceso y es importante leer y comprender los términos y condiciones proporcionados por Urbanitae antes de invertir.

Proyectos realizados:

Urbanitae Bulevar 360 Málaga / Urbanitae Amandari en Málaga. /. Urbanitae Proyecto Montesano /. Urbanitae Allonbay Alba / Urbanitae Benahavís | Proyecto Hills 14 / Urbanitae proyecto Marbella | Proyecto Villa Generalife III

Comisiones

La única comisión que cobra Urbanitae es la comisión de apertura. Depende del proyecto, pero en todo caso está entre el 5 y el 7% del objetivo de financiación, en el que está incluida. Es decir, Urbanitae levanta siempre el objetivo de financiación más la comisión.

Urbanitae estrategias de inversión: rentas y plusvalías

Rentas

Esta estrategia se enfoca en maximizar el potencial de ingresos provenientes del alquiler, mediante la adquisición de propiedades a precios inferiores al mercado en áreas con perspectivas favorables para el arrendamiento.

En el caso de las inversiones residenciales, el enfoque principal será buscar rentabilidad a través del alquiler tradicional o el alquiler vacacional mediante plataformas participativas. Por otro lado, en el caso de las inversiones en propiedades comerciales o industriales, el enfoque se centrará principalmente en alquileres a largo plazo.

Plusvalías

En estos proyectos, se busca principalmente aprovechar el potencial de aumento de valor de la propiedad a corto plazo. La estrategia de plusvalía se fundamenta en adquirir inmuebles a precios inferiores al valor de mercado en áreas con un pronóstico de crecimiento significativo en un período breve, con una alta demanda y facilidad de venta.

En resumen, esta estrategia supone comprar, reformar, y vender

Urbanitae proyectos en vigor

Para consultar los proyectos que tiene Urbanitae lo mejor es que entres en su apartado proyectos

Dividendos cuándo se reciben

El rendimiento de cada proyecto puede variar. En general, en la estrategia de rentas, recibirás dividendos generados por los alquileres de forma mensual. Además de los dividendos, también puedes obtener ganancias de capital al momento de vender la propiedad. El plazo objetivo de la inversión dependerá del proyecto específico, pero suele ser aproximadamente de 3 años.

En la estrategia de plusvalías, los dividendos se obtienen a partir de las ganancias generadas por la venta del proyecto. El plazo objetivo de inversión varía según el proyecto, pero normalmente se encuentra en un rango de 12 a 36 meses. Una vez que se vende la propiedad, se reciben los dividendos correspondientes a la plusvalía obtenida.

Terminamos con este vídeo explicativo del propio canal de Urbanitae en Youtube

Bestinver carta trimestre T1 2023

mayo 8, 2023Uncategorized,Empresas,Economia,Indices / Indexbestinfond,bestinver,bestinver grandes empresas,bestinver internacional

Bestinver publicó hace unos días su carta trimestral de la cual os vamos a mostrar un resumen con los datos fundamentales.

Bestinver

A modo introducción comentar que estamos hablando de una de las principales gestoras de patrimonio española. Bestinver nace en 1987 de la mano del Grupo Acciona con una filosofía de inversión basada en la búsqueda de compañías infravaloradas basándose en análisis fundamental propio, una gestión adecuada del riesgo y un horizonte temporal a largo plazo.

Su objetivo, ofrecer a sus inversores rentabilidades a largo plazo.

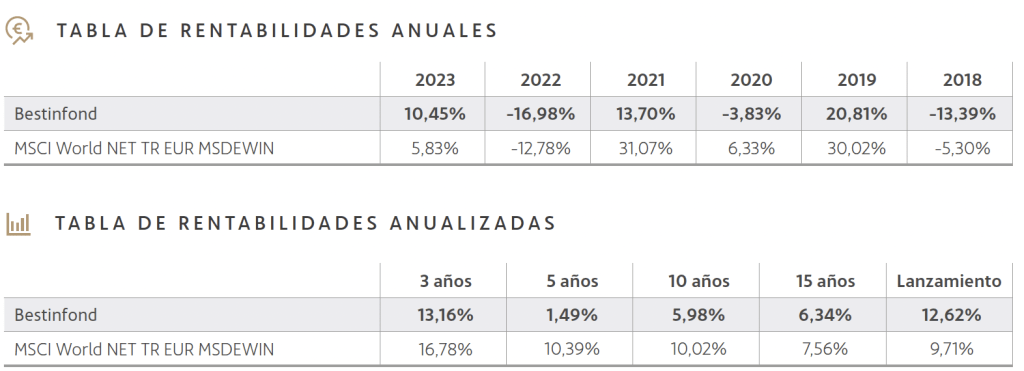

Bestinver fondos aspectos fundamentales

Aspectos fundamentales en renta variable

- Rentabilidad media superior al 9%

- Destacan los fondos Bestinfond y Bestinver Internacional que acumulan una rentabilidad del 10,5%

- Bestinver Grandes Compañías se aprecia en estos tres primeros mese del año en un 13,6%

- Bestinver Consumo Global arriba un 14,5% en lo que va de año

Aspectos fundamentales en renta fija

- Bestinver Corto Plazo. Con una TIR o rentabilidad esperada de la cartera del fondo del 3,76%

- Bestinver Infra FCR ha logrado el umbral de 70% de su capital ya comprometido en una cartera con presencia en trece países y diversificada en sectores como energía renovable, infraestructura social e infraestructura de transportes

Bestinver en cifras

- Inversores: 46.000

- Activos bajo gestión: 5.472 millones €

En palabras de Mark Giacopazzi Consejero Delegado de la gestora

El primer trimestre de 2023 ha sido un periodo provechoso pero complejo, en el que el ruido mediático ha seguido teniendo más peso en los mercados que el desempeño fundamental de las compañías. Sin embargo, no debemos olvidar que es éste el que determina la rentabilidad de las inversiones a largo plazo. En este sentido, estoy convencido de que tenemos por delante años muy positivos para nuestros fondos y les invito a leer los interesantes comentarios de gestión que han elaborado sus gestores. En ellos podrán conocer las perspectivas que tienen para el futuro, los casos de inversión de algunas de sus compañías y los principales movimientos que han realizado en los últimos meses.

Fondos de inversión Bestinver

Bestinfond

Se trata de un fondo de inversión diseñado específicamente para inversores con una perspectiva a largo plazo, que supera los cinco años. El fondo se enfoca en invertir hasta el 100% de sus activos en acciones de empresas a nivel mundial, con una mayor representación de compañías cotizadas en Europa. Su objetivo principal es lograr una rentabilidad a largo plazo mediante la selección de negocios atractivos, bien administrados y con un alto potencial de crecimiento en su valor. La gestión del fondo se basa en tres principios fundamentales: análisis propio de los fundamentos de las empresas, una gestión del riesgo adecuada y el establecimiento de un horizonte temporal compartido entre los inversores y los gestores del fondo

Bestinfond equipo gestor

- Tomás Pinto: Director de Renta Variable Internacional

- Jorge Fuentes: Gestor Renta Variable Internacional

Bestinfond rentabilidades

Bestinver Internacional equipo gestor

Este fondo de inversión está diseñado para inversores con un horizonte temporal a largo plazo, que supere los cinco años. El fondo invierte hasta un 100% de sus activos en acciones de empresas a nivel mundial, excluyendo las acciones de empresas de la región ibérica. En la cartera del fondo, las compañías europeas tienen una representación destacada. El objetivo principal del fondo es lograr una rentabilidad a largo plazo mediante la cuidadosa selección de negocios atractivos, bien administrados y con un alto potencial de crecimiento en su valor. La gestión del fondo se basa en tres principios fundamentales: análisis fundamental propio de las empresas, una gestión adecuada del riesgo y el establecimiento de un horizonte temporal compartido entre los inversores y los gestores del fondo.

Bestinver Internacional equipo gestor

- Tomás Pinto: Director de Renta Variable Internacional

- Jorge Fuentes: Gestor Renta Variable Internacional

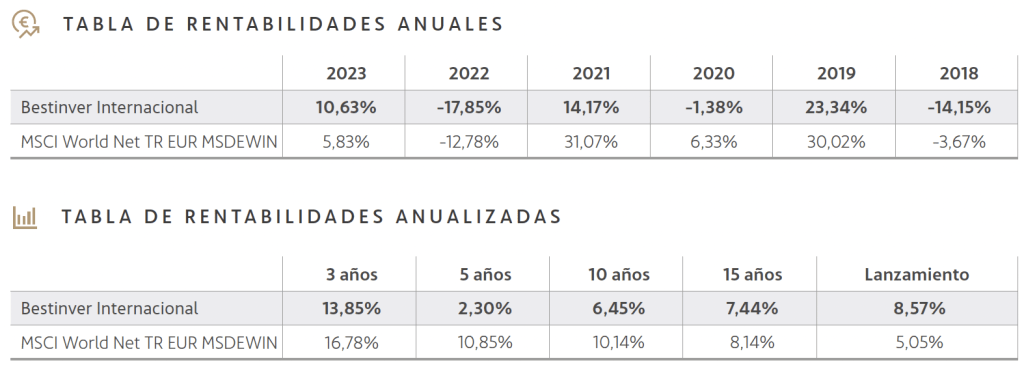

Bestinver Internacional rentabilidades

Bestvalue

Este fondo de inversión está diseñado para inversores con un horizonte temporal a largo plazo, superior a cinco años. El fondo asigna hasta un 85% de sus activos en acciones de empresas a nivel mundial y hasta un 15% en acciones de empresas de la región ibérica. En la cartera del fondo, las compañías europeas tienen una representación destacada. El objetivo principal del fondo es obtener una rentabilidad a largo plazo mediante la selección cuidadosa de negocios atractivos, bien administrados y con un alto potencial de crecimiento en su valor. La gestión del fondo se basa en tres principios fundamentales: análisis fundamental propio de las empresas, una gestión adecuada del riesgo y el establecimiento de un horizonte temporal compartido entre los inversores y los gestores del fondo.

Bestvalue equipo gestor

- Tomás Pinto: Director de Renta Variable Internacional

- Ricardo Seixas: Director de Renta Variable Iberia

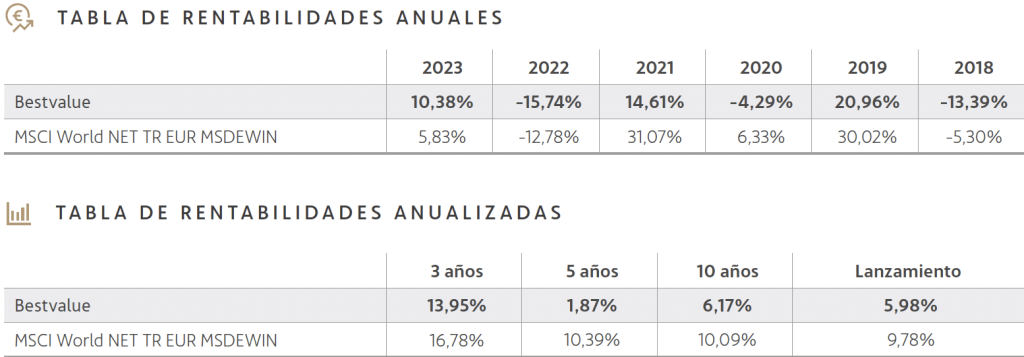

Bestvalue rentabilidades

Bestinver Bolsa

Este fondo de inversión está diseñado para inversores con un horizonte temporal a largo plazo, superior a cinco años. El fondo invierte hasta un 100% de sus activos en acciones de renta variable ibérica, específicamente en empresas de España y Portugal. El objetivo principal del fondo es obtener una rentabilidad a largo plazo seleccionando cuidadosamente negocios atractivos, bien gestionados y con un alto potencial de crecimiento en su valor. La gestión del fondo se basa en tres principios fundamentales: análisis fundamental propio de las empresas, una gestión adecuada del riesgo y el establecimiento de un horizonte temporal compartido entre los inversores y los gestores del fondo.

Bestinver Bolsa equipo gestor

- Ricardo Seixas: Director de Renta Variable Europa

- Javier Ortiz de Artiñano: Analista Renta Variable Europa

- Gabriel Megías: Analista Renta Variable Europa

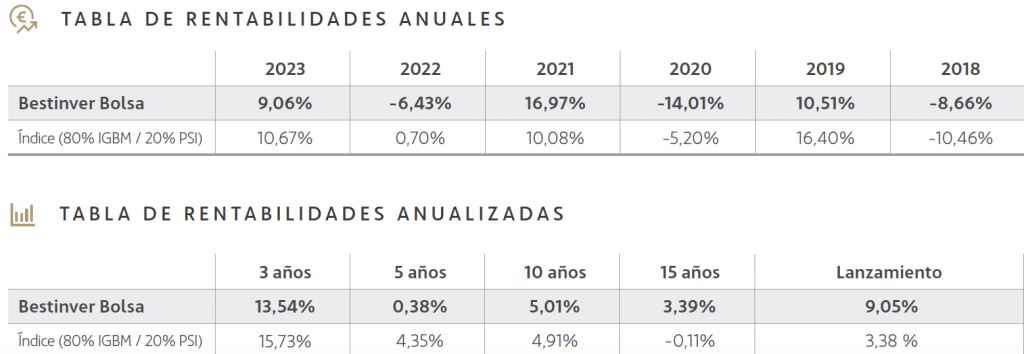

Bestinver Bolsa rentabilidades

Bestinver Grandes Compañías

Se trata de un fondo de inversión diseñado para inversores con un horizonte temporal a largo plazo, que supera los cinco años. El fondo invierte hasta un 100% de sus activos en empresas a nivel global. Su objetivo principal es lograr una rentabilidad a largo plazo mediante la identificación de compañías excepcionales a precios razonables, basándose en el análisis fundamental realizado por el equipo de inversión. Consideramos como compañías excepcionales aquellas que cuentan con una sólida gobernanza corporativa y modelos de negocio con ventajas competitivas duraderas. La gestión del fondo se basa en tres principios fundamentales: análisis fundamental propio de las empresas, una gestión adecuada del riesgo y el establecimiento de un horizonte temporal compartido entre los inversores y los gestores del fondo.

Bestinver Grandes Compañías equip gestor

- Tomás Pinto: Director de Renta Variable Internacional

- Jorge Fuentes: Gestor Renta Variable Internacional

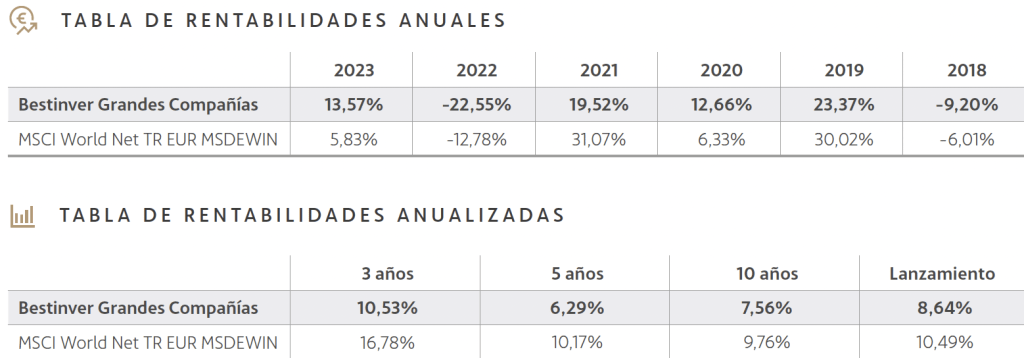

Bestinver Grandes Compañías rentabilidades

Para consultar la información al detalle entra en Bestinver y consulta la Carta Trimestral

Principais índices de bolsa do Brasil

mayo 7, 2023Indices / Indexibovespa,ftse brasil,indice ftse brasil,indice ibovespa,indices brasil

Estamos acostumados a ouvir falar do índice Nasdaq 100, o S&P 500, o Dax 30, o Nikkei 225 e até mesmo do IBEX 35, mas quais são os principais índices do Brasil?

Os principais índices sempre se referem às principais empresas de um país, como o IBEX 35, que agrupa as 35 principais empresas espanholas. Considerando que o Brasil faz parte do G20 e levando em conta o PIB dos países da América Latina, sem dúvida, é um mercado a ser considerado em nossas possíveis decisões de investimento.

Principais índices de bolsa do Brasil

Como mencionamos, o Brasil faz parte do G20 e possui uma população de mais de 200 milhões de habitantes. O Brasil é uma das economias emergentes mais proeminentes do planeta e os últimos 20 anos têm sido, em geral, de grande crescimento econômico.

Índice Ibovespa

ChatGPT

É o indicador mais importante do mercado de ações do Brasil, também conhecido como índice Bovespa. Bovespa significa, em português, Bolsa de Valores do Estado de São Paulo, cidade onde está localizada a principal bolsa de valores do país sul-americano.

Como curiosidade, vale ressaltar que este índice é caracterizado por não ter sofrido nenhuma modificação metodológica desde sua implementação em 1968.

As principais características do índice são as seguintes:

- Em termos de capitalização de mercado, as empresas que o compõem são responsáveis por 70% da capitalização de mercado de todas as empresas com ações negociadas na Bolsa de São Paulo.

- A Bolsa de São Paulo calcula seu índice em tempo real, levando em consideração as últimas cotações realizadas no mercado.

- Quanto à liquidez, as ações que fazem parte do índice representam mais de 80% do volume de negociação realizado no mercado de valores de São Paulo.

Entre as empresas que fazem parte deste índice estão algumas como: Banco Bradesco, Aracruz Celulose, CESP (energia), CCR (rodovias), Braskem (química), Cetip (finanças e seguros), Bradespar, Eletrobras, Petrobras, Usiminas, etc.

Ibovespa avaliação e evolução

Evolução do índice nos últimos 5 anos.

Para consultar a avaliação na Bolsa de São Paulo.

FTSE Brasil Capped

Este índice é fornecido pela empresa FTSE Russell, uma subsidiária da Bolsa de Londres, que também possui outros dos principais índices globais, como o FTSE 100, que é o principal índice da Bolsa de Londres.

O FTSE Brazil é composto por aproximadamente 100 das empresas brasileiras com maior capitalização de mercado, sendo esse número variável ao longo do tempo.

Ao ter 100 empresas, o FTSE Brazil tem uma exposição maior a empresas de menor capitalização em comparação com o Ibovespa ou o MSCI Brazil, que são compostos por um número menor de empresas.

É chamado de FTSE Brazil Capped, pois é um índice que impõe certos limites (capped, em inglês). Esses limites são impostos às ponderações das ações dentro do índice que resultariam de sua capitalização de mercado.

FTSE Brasil avaliação e evolução

Evolução do índice nos últimos 5 anos.

Para consultar a avaliação na FTSE Brasil

Se você está pensando em investir, consulte nosso ranking de brokers.

Principales índices bursátiles Latinoamericanos

mayo 7, 2023msi colcap,S&P BMV IPC,Brokers,Indices / Index,ftse biva,coleqty,coleqty indice,FTSE brazil,ftse colombia,ftse russelibovespa,Latinex

¿Cuáles son los principales índices bursátiles en Latinoamérica?

Estamos acostumbrados a oír hablar del índice Nasdaq 100, el S&P 500, El Dax 30, el Nikkei 225 e incluso del IBEX 35 pero ¿cuáles son los principales índices de Latinoamérica?

Los principales índices siempre hacen referencia las principales compañías de un país como pueda ser el IBEX 35 que aglutina las 35 principales compañías españolas, si tenemos en cuenta que Brasil y México están en el G20 de países y atendemos al PIB de cada país se trata sin duda de una zona a tener en cuenta en nuestras posibles decisiones de inversión

Brasil principales índices

Como hemos comentado Brasil se encuentra dentro del G20 y con una población de más de 200 millones de habitantes, Brasil es una de las economías emergentes más prominentes del planeta, sus últimos 20 años han sido, en general, han sido de gran crecimiento económico.

El índice Ibovespa

Es el indicador más importante del mercado de acciones de Brasil, también conocido como índice Bovespa. Bovespa significa, en portugués, Bolsa de Valores del Estado de Sao Paulo, ciudad en la que se encuentra la plaza bursátil principal del país sudamericano.

Como dato curioso resaltar que este índice se caracteriza por no haber sufrido ninguna modificación metodológica desde su puesta en marcha en el año 1968.

Las características principales del índice son las siguientes:

- En términos de capitalización bursátil, las empresas que lo forman son responsables del 70% de la capitalización bursátil de todas las empresas con acciones negociadas en la Bolsa de Sao Paulo.

- La Bolsa de Sao Paulo calcula su índice en tiempo real, teniendo en cuenta las últimas cotizaciones realizadas en el mercado

- En cuanto a su liquidez, las acciones integrantes en el índice bursátil representan más del 80% del volumen de contratación realizado en el mercado de valores de Sao Paulo.

Entre las empresas que forman parte de este índice bursátil se encuentran algunas como: Banco Bradesco,, Aracruz Celulosa, CESP (energía), CCR (autopistas), Braskem (química), Cetip (finanzas y seguros), Bradespar, Electrobras, Petrobrás, Usiminas, etc.

Ibovespa cotización y evolución

Evolución del índice en los últimos 5 años

Cotización 8/04/2024: 126.795

Incremento en los 5 años: 36,5%

Para consultar la valoración en la Bolsa de Sao Paulo

Si estás pensando en invertir en índices consulta nuestro top de brokers

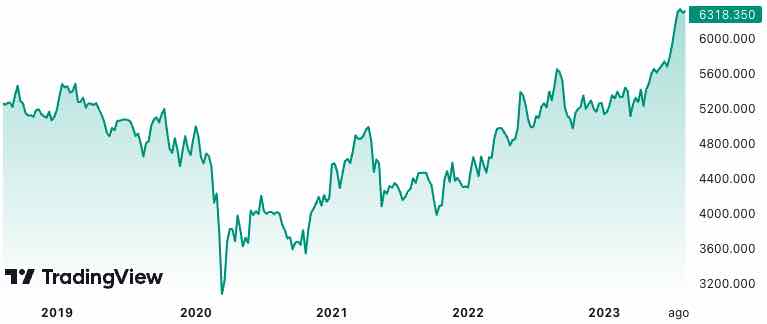

FTSE Brazil Capped

Este índice proviene de la la empresa FTSE Russell, una subsidiaria de la Bolsa de Londres y que cuenta con otros de los principales índices mundiales como el FTSE 100 que es el principal índice de la Bolsa de Londres.

El FTSE Brazil está compuesto por aproximadamente 100 de las empresas brasileñas de mayor capitalización bursátil, siendo este número variable a lo largo del tiempo.

Al contar con 100 empresas cuenta con una mayor exposición a empresas de menor capitalización, respecto a lo que nos pueden ofrecer el Ibovespa o el MSCI Brazil, compuestos por un menor número de compañías.

Se llama FTSE Brazil Capped ya que se trata de un índice que impone ciertos límites (capped, o limitado en inglés). Estos límites se imponen a las ponderaciones de las acciones dentro del índice que resultarían de su capitalización bursátil.

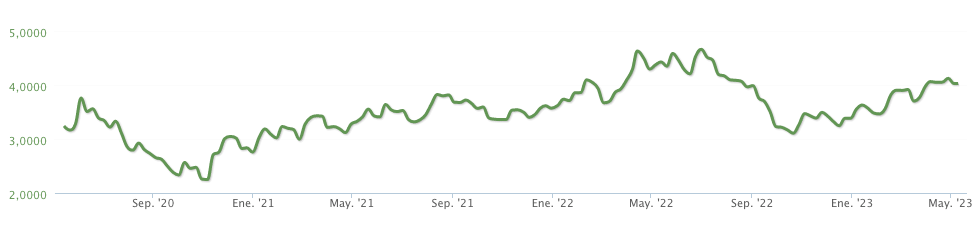

FTSE Brazil valoración y evolución

Evolución del índice en los últimos 5 años

Cotización 8/04/2024: 3770.72

Incremento en los últimos 5 años: 0.71%

Para consultar la valoración FTSE Brazil

México principales índices

Al igual que Brasil México está entre las 20 principales economías del mundo, cuenta con una población de casi 127 millones y un PIB en 2022 de 1.343.464 M€, su principal mercado bursátil es la Bolsa Mexicana de Valores (BMV)

Los principales índices de México son el S&P/BMV IPC y el FTSE BIVA

S&P/BMV IPC

Se trata del principal índice de la bolsa mexicana de valores, se compone de las 35 empresas principales por capitalización (al igual que el IBEX 35 en el caso de España)

El S&P/BMV IPC fue lanzado el 30 de octubre de 1978, como parte de una revolución del mercado mexicano, y desde entonces ha sido el ícono de este mercado de valores. El índice está diseñado para proporcionar una medida representativa del mercado accionario mexicano.

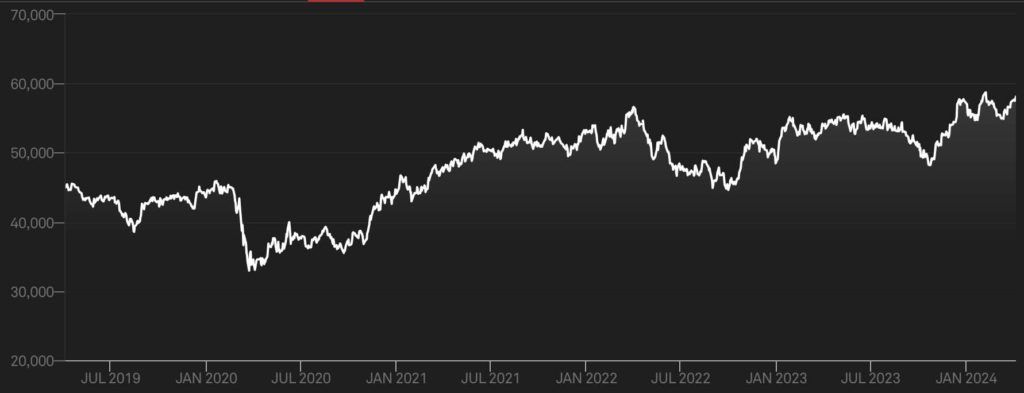

S&P/BMV IPC valoración y evolución

Evolución del índice en los últimos 5 años

Cotización 8/04/2024: 58,092.44

Incremento en los últimos 5 años: 29,12%

Puedes consultar la cotización del índice en la web de S&P Dow Jones Índices

FTSE BIVA

Incluye a 57 empresas mexicanas medianas y grandes dedicadas a las telecomunicaciones, transportes, minería, banca, retail y otros segmentos.

La inclusión de empresas de pequeña y mediana capitalización en el FTSE-BIVA lo convierte en una opción atractiva para los inversores que buscan oportunidades de inversión en empresas en crecimiento y con un buen desempeño en el mercado bursátil. Por otro lado, las empresas dentro del mismo que ya están consolidadas en el índice brindan estabilidad y equilibrio a las carteras de inversión.

FTSE BIVA valoración y evolución

Puedes consultar la cotización del FTSE BIVA en investing.com

Colombia principales índices

Vamos con la tercera economía de Latinoamérica, la Colombiana.

Colombia tiene 51,5 millones de habitantes, un PIB anual en el 2022 de 326.628 M€ y una renta per capita de 6.100$ acorde a los datos del Banco Mundial

El principal mercado de valores colombiano es la Bolsa de Valores Colombiana (BVC) y los principales índices el MSCI COLCAP, el COLEQTY y FTSE Colombia

MSCI COLCAP índice

Se trata del principal índice de la Bolsa de Valores Colombiana y fue desarrollado por la empresa MSCI expresamente para ella. Hablamos de un índice relativamente moderno que sustituía a uno pasado que se llamaba simplemente COLCAP. El nuevo entra en vigor en mayo de 2021.

El MSCI COLCAP se compone de los 20 emisores y las 25 acciones más líquidas del mercado, ponderadas por capitalización de mercado ajustada sin límite de participación.

En términos generales el conjunto de valores del MSCI COLCAP se revisa una vez al año, después del cierre del mercado el último día hábil de noviembre.

El grupo de valores que lo forma está vigente desde el primer día hábil de diciembre de ese año hasta el último día hábil de noviembre del año siguiente.

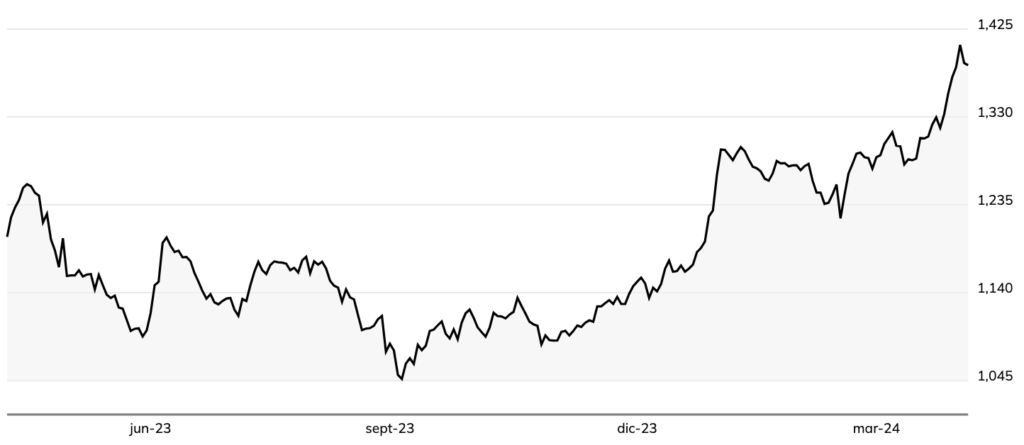

MSI COLCAP valoración y evolución

Al tratarse de un índice que entra en vigor en mayo de 2021 no podemos mostrar su evolución a 5 años como los anteriores mencionados.

Cotización 9/04/2024: 1,398.27

Revalorización a 1 año: 15.42%

Para consultar la valoración en tiempo real del índice

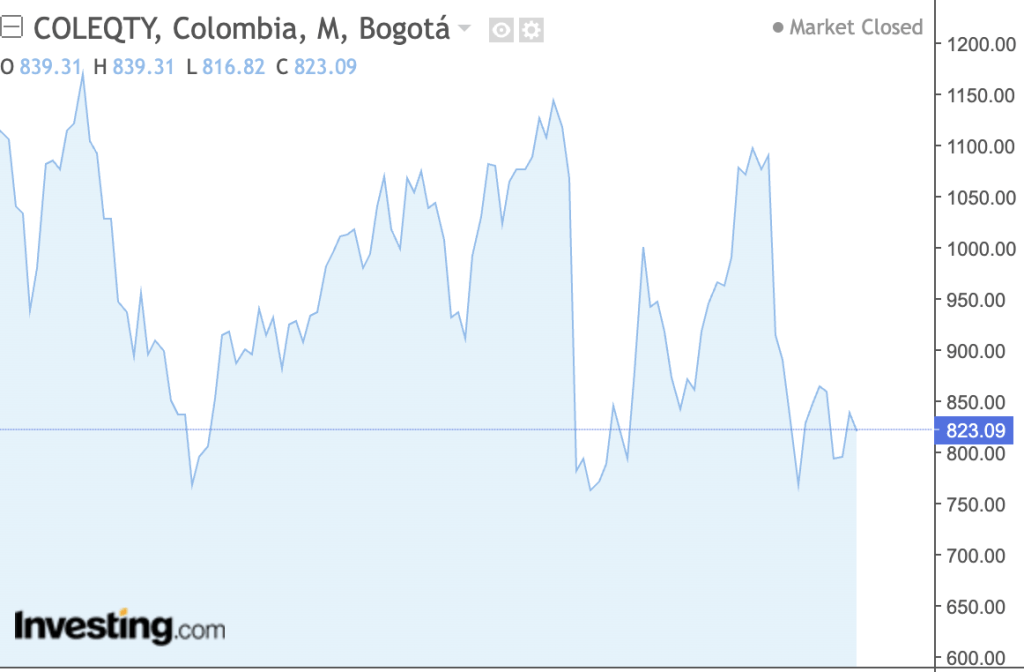

COLEQTY índice

El COLEQTY es un índice que agrupa las 40 acciones más líquidas del mercado de renta variable en Colombia.

Su valor se calcula sumando el precio de cada acción multiplicado por su peso relativo ajustado, que se determina según la capitalización ajustada de cada acción. El valor base del COLEQTY al inicio, el 4 de junio de 2013, fue de 1.000 puntos.

La composición de la conjunto de valores que componen el índice se actualiza cuatro veces al año, en el último día hábil de enero, abril, julio y octubre. Durante este proceso, se determina la participación de cada acción en el índice para el próximo trimestre.

Bvc (Bolsa de Valores de Colombia) publica la canasta definitiva de acciones y sus ponderadores mediante un boletín informativo, el día hábil anterior a su entrada en vigencia.

COLEQTY valoración y evolución

Para consultar los datos históricos y valor del indice

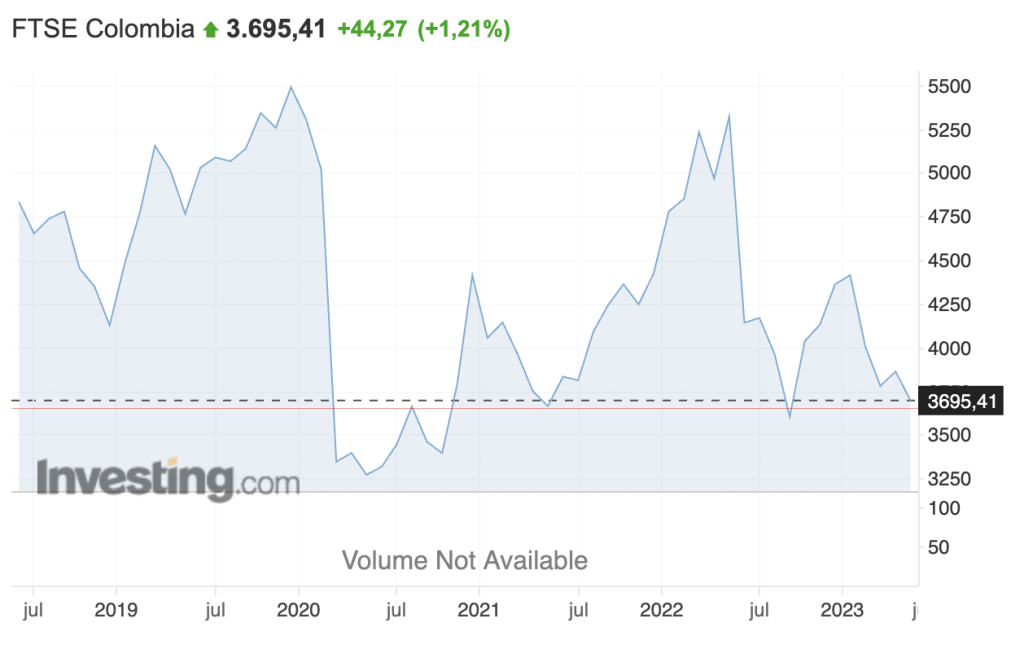

FTSE Colombia

El Índice FTSE Colombia está compuesto por empresas colombianas de gran y mediana capitalización que son parte del Índice FTSE All-World. El FTSE Colombia All Cap también incluye empresas de pequeña capitalización. El Índice FTSE Latinoamérica representa a las empresas de gran y mediana capitalización de países latinoamericanos dentro de la serie de Índices Globales de Acciones FTSE (GEIS) y forma parte de una gama de índices diseñados para ayudar a los inversionistas de las Américas a comparar sus inversiones.

No hay un número de acciones constante a lo largo del tiempo, sino que el mismo fluctúa en función de muchas variables, como el estado de la bolsa colombiana o el tipo de cambio de su divisa en los mercados internacionales.

FTSE Colombia valoración y evolución

Evolución del índice en los últimos 5 años

Para consultar los datos históricos y cotización en tiempo real del índice

Chile principales índices

S&P IPSA

El S&P IPSA representa el índice bursátil primordial en la Bolsa de Santiago desarrollado junto con , siendo reconocido como el más destacado. El IPSA, también conocido como Índice de Precios Selectivo de Acciones, es ampliamente considerado como el indicador más fiable para evaluar el desempeño del mercado de acciones en Chile. Este índice bursátil, el S&P IPSA, está compuesto por las 40 empresas con mayor volumen de transacciones en la Bolsa de Chile.

S&P IPSA evolución

Evolución del índice en los últimos 5 años

La revalorización del índice en los últimos 5 años ha sido del 18,58%

Para consultar los datos históricos y cotización en tiempo real del índice

Perú principales índices

S&P/BVL Lima General Index

El S&P/BVL Lima General Index, también conocido como el Índice General de la Bolsa de Valores de Lima (IGBVL), es el principal índice bursátil de Perú. Representa el desempeño general del mercado de valores en la Bolsa de Valores de Lima (BVL).

La composición de la cartera del índice ha mantenido una gama de acciones que oscila entre 29 y 41, sin superar este último número. Además, este índice abarca valores de los cinco sectores que conforman la familia de índices S&P/BVL, donde sobresalen los sectores minero y financiero por tener la mayor influencia.

El proceso de ajuste de la cartera ocurre en septiembre de cada año, mientras que el reequilibrio (con un tope del 25% por componente y un 10% para las empresas que generan menos del 50% de sus ingresos en el ámbito peruano) se efectúa en los meses de marzo, junio y diciembre.

Empresas que componen el S&P/BVL Lima General

Rendimiento histórico

Para consultar la cotización del S&P/BVL Lima General en tiempo real del índice

Argentina principal índice

S&P Merval

El Merval es el índice de referencia más significativo de la bolsa argentina, la BYMA (Bolsas y Mercados Argentinos)

El índice Merval 25 mide el valor en pesos de una canasta teórica de acciones, seleccionadas de acuerdo a criterios que ponderan la liquidez de las primeras 25 acciones que cumplan con estos requisitos.

La canasta de acciones que componen el índice Merval 25 cambia cada tres (3) meses, cuando se procede a realizar el recálculo de esta cartera teórica, sobre la base de la participación en el volumen negociado y en la cantidad de operaciones de los últimos seis (6) meses.

Las 25 empresas del S&P Merval

S&P Merval cotización y evolución

El rendimiento a un año es sin duda sorprendente, un 279,13%

Cotización S&P Merval en tiempo real

Evolución S&P Merval a 5 años

Panamá principal índice

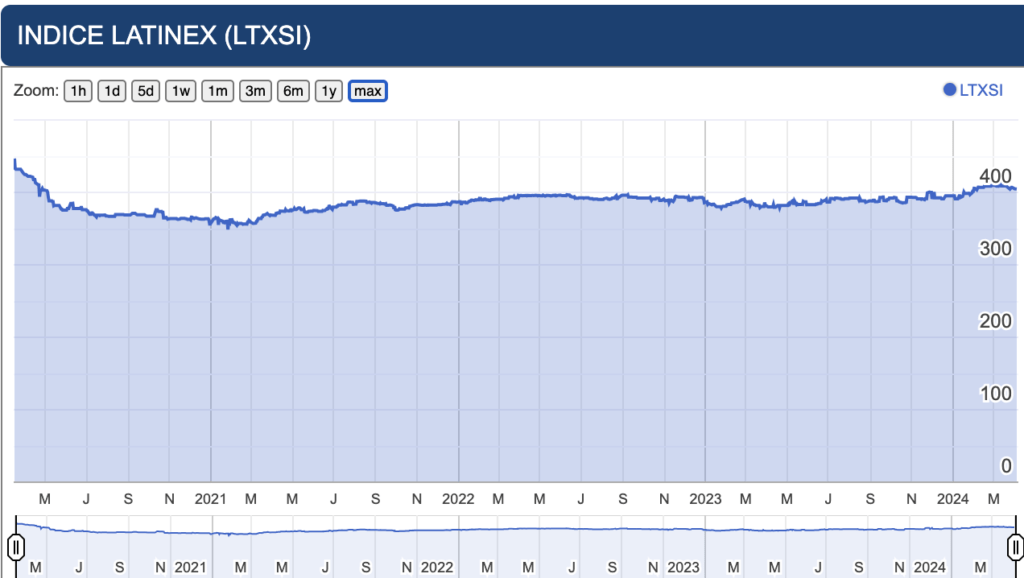

Latinex (LTXSI)

El Latinex (LTXSI) es el principal índice bursátil de Panamá, agrupa a las principales empresas cotizadas en la Bolsa de Valores de Panamá convirtiéndose así en un baremo de la salud y el desempeño del mercado financiero del país.

El Latinex pertenece a la Bolsa Latinoamericana de Valores que es el principal mercado bursátil de Panamá, una empresa privada con tenencia pública de sus acciones que se constituyó con el objetivo de operar un mecanismo centralizado de negociaciones bursátiles.

LTXSI el 7 de abril 2024: 404.72

Latinex cotización en tiempo real