ASEAFI perspectiva económica 2024

ASEAFI presenta sus perspectiva en la economía española para el 2024 en su última edición, os presentamos un extracto de la introducción.

El año 2023 ha demostrado ser positivo en términos de rentabilidad, pero se ha caracterizado por significativos cambios en el ámbito del asesoramiento financiero. Este periodo ha estado marcado por una serie de desafíos, retos y oportunidades. A medida que nos aproximamos al cierre de este año lleno de turbulencias, resulta crucial reflexionar sobre los eventos clave que han moldeado el panorama financiero y anticipar las perspectivas para el próximo año.

A lo largo de 2023, nos hemos enfrentado a diversos desafíos, siendo uno de los primeros el cambio en el terreno legislativo que ha impactado en el asesoramiento financiero. Nos encontramos inmersos en un constante cambio, enfrentando un tsunami regulatorio que no da tregua, complicando cada vez más nuestra labor como asesores.

Si bien es cierto que la regulación es necesaria para salvaguardar al cliente y prevenir malas prácticas y el intrusismo profesional, el exceso de regulación puede contraproducentemente afectar la efectividad de dicha protección.

Cuando se presenta al cliente una gran cantidad de documentos para su firma, la lectura y comprensión se ven comprometidas. Estamos experimentando la tercera ola de este tsunami regulatorio que se inició en 2004. Se prevé que MiFID III sea publicada en 2024 y probablemente se trasponga al ordenamiento jurídico español en 2027. Esta nueva normativa, además de parcialmente prohibir los incentivos en ciertos casos, introduce medidas destinadas a garantizar la calidad del asesoramiento y la actuación en beneficio del mejor interés del cliente, un concepto aún ambiguo cuyo desenlace es incierto.

En España, la reciente Ley de Mercado de Valores da lugar a la creación de las EAFN (Empresas de Asesoramiento Financiero Nacional). Estas entidades, aunque cuentan con requisitos reducidos, también tienen limitaciones, como la falta de pasaporte europeo y restricciones en los activos sobre los cuales pueden ofrecer asesoramiento. Además, la ley establece la obligación de que todas las EAF se adhieran al FOGAIN, un tema controvertido que, a pesar de los esfuerzos de ASEAFI, no pudo ser evitado debido a la imposición desde Europa.

ASEAFI retos y desafíos

Otro desafío para los asesores financieros es el universo ESG, no es novedoso, pero gradualmente se complica. Se trata de una normativa compleja que debemos abordar de manera concreta. La llegada de la inteligencia artificial a nuestras vidas también ha sido un elemento disruptivo que ha suscitado inquietud en diversas capas de la sociedad. Estoy convencido de que la IA será de gran utilidad para los asesores, mejorando la calidad del asesoramiento financiero para el cliente y facilitando la labor de los asesores al acercarlos más a sus clientes. En mi opinión, los asesores seguirán siendo insustituibles.

Para ASEAFI, este ha sido un año positivo, con crecimiento en el número de asociados, sumando 15 nuevas firmas a nuestra asociación. Nos hemos consolidado como una organización que representa al sector del asesoramiento financiero en sus interacciones con entidades públicas y privadas. Sin embargo, aún nos queda un largo camino por recorrer. Nuestro objetivo es continuar impulsando el desarrollo del asesoramiento financiero en España, defendiendo los intereses de nuestros asociados y siendo el punto de encuentro para los profesionales del asesoramiento financiero y otras empresas del sector, como una alternativa a los grandes grupos bancarios.

En resumen, el año 2023 ha estado marcado por cambios y desafíos constantes, pero mantenemos nuestra ilusión, convicción y confianza en que nuestro trabajo contribuye a mejorar la salud financiera de los españoles. Esperamos que el año 2024 se presente como una oportunidad para transformar todos estos desafíos en nuevas posibilidades.

Más en ASEAFI actualidad financiera

Housers

Anteriormente hemos explicado plataformas de inversión de Crowfunding como Urbanitae, en este post nos encargamos de que conozcas Hoursers, de qué se trata, cual es su historia y sus proyectos. Para empezar, te ponemos en contexto sobre lo que es el Crowfunding.

¿Qué es el Crowfunding?

El Crowfunding es una fuente de financiación sobre la cual el capital se obtiene mediante aportaciones individuales. Se trata de un tipo de financiación colectiva para financiar distintos proyectos que favorecen social y medioambientalmente.

Housers

Housers es una plataforma de Crowfunding inmobiliaria creada en España.

El objetivo de Housers es poder permitir que los pequeños ahorradores tengan la oportunidad de invertir también en proyectos inmobiliarios y sacar rentabilidad; ya que antes estaba principalmente dirigido a la inversión de grandes inversores.

Housers es una plataforma de financiación participativa autorizada y regulada por CNMV, inscrita con número de registro 20. Además de ser la primera plataforma paneuropea de inversión en activos inmobiliarios.

Housers se encarga de que tu capacidad de diversificación crezca de forma exponencial, permitiéndote construir un patrimonio sólido a largo plazo, consiguiendo ingresos mes a mes. Así, es la mejor opción para asegurarte un magnífico futuro financiero a partir de tan sólo 300€ al mes.

Dinero necesario para la inversión

Housers sólo cobra por el beneficio realizado y no por dinero invertido, es decir, Housers te cobrará una comisión del 12,5% del beneficio obtenido como Tarifa de Gestión y ésta no va de forma directa a la cartera de inversión del inversor, como hacen otras plataformas de Crowdlending (estas plataformas te cobran por la inversión que realizas y no por los beneficios que generan tus inversiones). Housers establece su Comisión de Gestión a los beneficios obtenidos, y si no se obtienen, no te cobran nada (a diferencia de otras plataformas de Crowdlending que te cobran independientemente vaya bien o vaya mal la operación de inversión)

El alquiler, uno de los mejores proyectos para invertir

Debido a las bajas rentabilidades de los productos tradicionales de inversión y ahorro y de expansión del sector inmobiliario, comprar una vivienda para alquilar es uno de los mejores proyectos para invertir y ahorrar hoy en día.

En primer lugar, los precios de venta de los inmuebles tienen una tendencia ascendente en el precio y el volumen de compras se dispara. En segundo lugar, se incrementan las concesiones de hipotecas y, al mismo tiempo, los alquileres experimentan una gran expansión, convirtiéndose en uno de los mejores negocios para invertir, animando así a los inversores a adquirir propiedades (ya que alcanzan rendimientos superiores a los que ofrecen los productos financieros)

Hace unos años el hecho de vivir de alquiler era poco habitual y se tenía una tendencia a pensar que era "tirar el dinero”.

Sin embargo, esta situación ha cambiado de forma drástica y actualmente el alquiler no deja de crecer y se posiciona cada vez más como una alternativa a la compra.

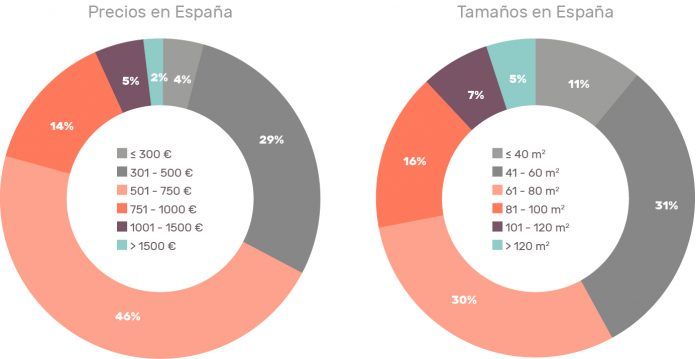

Las características de las viviendas que se alquilan más rápido en nuestro país se puede ver en la siguiente imagen:

Como se observa, el 46% de las viviendas se sitúa en una renta mensual entre 501 y 750 euros y con un tamaño entre los 41 y 80 metros cuadrados.

A pesar de todo, este porcentaje continúa siendo muy reducido si nos comparamos con otros países europeos:

- Alemania, con un 50% de inquilinos.

- Portugal, un 25,2% del total.

- Italia, 27,1%.

- Francia, 35,9%.

- Reino Unido, 36,5%.

Las causas de este cambio de mentalidad son varias aunque, las más importantes pueden ser:

- La entrada de nuevas generaciones.

- Unas condiciones en las hipotecas más restrictivas, pues es necesario tener ahorrado un 30% del importe del inmueble para poder acceder a la compra.

- La mayor flexibilidad y libertad que te proporciona el vivir de alquiler

La realidad es que, según un estudio del portal inmobiliario Fotocasa, solo 4 de cada 10 españoles considera que alquilar es tirar el dinero y 8 de cada 10 defienden que es una opción firme de vida.

Cifras de los proyectos con garantía hipotecaria

| 50 proyectos financiados | 15,7 millones de euros de inversión captada |

| 8 proyectos devueltos | 3,1 millones de euros de devoluciones y repartos |

| 315.900 euros de importe medio de proyecto | 53,11% LTV medio |

| 14 meses: duración media prevista del proyecto | 6 meses: duración media final del proyecto |

8,54% TIR media conseguida

¿Cómo invertir en Housers?

Lo primero que debes hacer es registrarte aquí como Inversor o como Promotor. Creas tu cuenta Housers rellenando todas las casillas con tus datos personales y la información necesaria y ya podrás acceder al Marketplace para ver qué proyectos inmobiliarios hay activos. Una vez hayas realizado todo esto ya podrás empezar a invertir en ellos, pero, antes tendrás que transferir fondos desde tu cuenta corriente o desde tu tarjeta de crédito a la cuenta de Housers y, una vez tengas saldo, ya podrás invertir en los proyectos que más te interesen. En esa misma cuenta que has creado también vas a ir recibiendo los ingresos que te correspondan, los cuales podrás reinvertirlos de nuevo o bien cobrarlos directamente, lo que tú decidas.

Tres formas de hacer líquida tu inversión

- Cuando se alcance el objetivo de revalorización marcado. En ese caso el inmueble se pone a la venta y si se vende, los inversores recuperan su inversión más las partes proporcionales que les correspondan de la plusvalía una vez descontados los gastos de notario, Registro de la Propiedad, Tarifa de Gestión de Housers y Tributos.

- Cuando se alcance el objetivo de tiempo fijado. En este caso, una vez llegada la fecha prevista, el inmueble se pondrá a la venta al valor de mercado que tenga en ese momento, el cual se fijará con una tasación previa, y si sale negativa, se efectuará una votación entre los inversores y se decidirá que hacer, si vender o esperar. Si se decide esperar se hará una prórroga del plazo y se alquilará el inmueble hasta que llegue la nueva fecha de venta.

- Vendiendo su participación en un Marketplace interno de Housers. En dicho Marketplace un inversor que necesite recuperar el dinero de su inversión puede poner dicha participación a la venta y algún otro inversor comprársela y así recuperar el importe de su inversión y esto lo puede hacer en cualquier momento. Además, cabe recordar que no hay garantía de que en este mercado secundario vayas a encontrar comprador para tú venta de tú participación, ya que eso irá en función del precio que pidas por ella y de si es interesante para otro inversor o no.

Evolución de Housers

Enero 2016: Lanzamiento en España

Octubre 2016: 10 millones financiados + Lanzamiento en Italia

Junio 2017: 25 millones financiados + 54.000 usuarios

Agosto 2017: Lanzamiento en Portugal

Enero 2018: 75.000 usuarios

Abril 2018: 50 millones financiados

Enero 2019: 75 millones financiados

Febrero 2019: 100.000 usuarios

Octubre 2019: Primer proyecto Green en Polonia

Enero 2020: Primer proyecto Corporate

Julio 2020: Primer proyecto con Garantía Hipotecaria

Enero 2021: 100 proyectos devueltos a usuarios

Mayo 2021: Inversión con Bitcoin

Febrero 2022: 5 millones financiados con Garantía Hipotecaria

Julio 2022: 150 proyectos devueltos, 6 de ellos con garantía hipotecaria

En este vídeo te explicamos cómo invertir en Housers de forma rápida y sencilla a través del móvil

Prosegur resultados primer trimestre 2023

Crecimiento de ventas superior al 13% y alcanzando un total de 1.071 millones de euros, respaldado por un aumento del 22,7% en la rentabilidad EBITA

Prosegur ha publicado hoy sus resultados del primer trimestre del 2023 experimentando un crecimiento sólido en ventas y EBITDA

Prosegur fundamentales:

- Prosegur ha iniciado el año con gran impulso, obteniendo un crecimiento en ventas que supera el 13%, alcanzando así un total de 1.071 millones de euros. Además, respaldado por un incremento del 22,7% en la rentabilidad EBITA, la empresa ha demostrado una sólida progresión en todos sus negocios y geografías, como reflejan sus resultados.

- Los productos recién lanzados por Prosegur siguen siendo muy bien recibidos en el mercado, con una tasa de adopción que se acerca al 30% en toda la empresa, lo que destaca su capacidad de innovación y su posición líder en la industria.

- La compañía goza de una posición financiera sólida, sustentada en un nivel de apalancamiento de 2,3 veces la relación deuda neta/EBITDA, lo que le otorga una base firme para su crecimiento a largo plazo.

Prosegur en cifras primer trimestre 2023

Se destaca un excelente inicio de año para la compañía, con ventas por un valor de 1.071 millones de euros. Esto representa un crecimiento del 13,1% en comparación con el mismo periodo del año anterior y un crecimiento orgánico del 23,6%.

Resultados por áreas geográficas

Cabe resaltar la región de Iberoamérica ha generado el 49% de los ingresos, con una facturación de 527 millones de euros, lo que supone un aumento del 12,6% en comparación con el mismo trimestre del año anterior.

Europa, por su parte, ha registrado un aumento del 13,2% en los ingresos, llegando a los 417 millones de euros, lo que representa el 39% del total del grupo. En el resto de las geografías, los ingresos han alcanzado los 127 millones de euros, un 14,8% más que en el mismo período del año anterior.

Rentabilidad

Sobre la rentabilidad de las operaciones, Prosegur ha mantenido su tendencia de crecimiento registrada en 2022, así como una fuerte progresión en cada línea de la cuenta de resultados.

A pesar de los efectos estacionales que afectan principalmente a los negocios de Prosegur Cash y Prosegur AVOS, como es el incremento de los costes laborales, el EBITA se ha situado en 74 millones de euros, lo que representa una mejora del 22,7%. El margen EBITA ha crecido hasta el 6,9%.

El beneficio neto consolidado, excluyendo intereses minoritarios, ha aumentado un 19,8% en comparación con el mismo período del año anterior, alcanzando los 13 millones de euros.

La compañía ha demostrado una sólida capacidad para generar flujo de efectivo en el primer trimestre del año, mientras que su deuda financiera neta al cierre del período ha sido de 1.202 millones de euros con un costo medio del 2,5%. El nivel de endeudamiento se ha mantenido estable, con una relación de deuda financiera neta sobre EBITDA de 2,3 veces.

Nuevos negocios

Las nuevas unidades de negocio continúan experimentando un sólido crecimiento y han logrado tasas de adopción cercanas al 30% en toda la empresa.

En Prosegur Security, el nuevo concepto de seguridad híbrida ya se encuentra presente en más del 32% de los clientes, mientras que en Prosegur Cash, las nuevas soluciones Cash Today, Corban y Forex han aumentado su participación en las ventas hasta representar un 28%.

Destaca Prosegur Security por la recuperación de la rentabilidad y la mejora gradual de los márgenes. Por su parte, Prosegur Cash ha registrado un crecimiento orgánico cercano al 30% y ha tenido un excelente desempeño en todas las geografías, con buenas perspectivas de crecimiento para el año.

En cuanto al negocio de alarmas domésticas, tanto Prosegur Alarms como Movistar Prosegur Alarmas han mejorado sus indicadores de eficiencia.

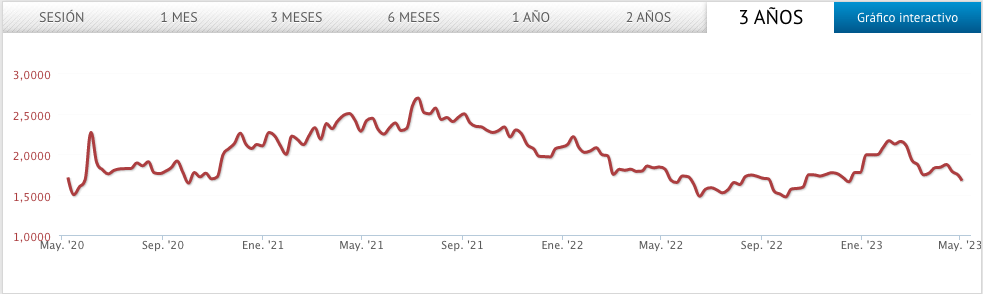

Prosegur en bolsa

Es pronto para ver el efecto que pueden tener estos resultados en la cotización de la acción ya que dependerá que suba o baje de las expectativas que tenía el mercado de los mismos.

Cotización prosegur

Prosegur actividad por líneas de negocio

Prosegur Security

Prosegur Security ha logrado un sólido crecimiento en ventas, con un aumento orgánico cercano al 18%, impulsado por los mercados de España y Estados Unidos. La compañía ha puesto especial atención en la expansión del mercado norteamericano, abriendo seis nuevos centros operativos en el país. La rentabilidad de Prosegur Security también ha experimentado una fuerte recuperación, con un crecimiento de más del 34% en el primer trimestre

Prosegur Cash

Prosegur Cash ha logrado un crecimiento orgánico sólido cercano al 30% en todas las geografías, a pesar del impacto del tipo de cambio. Aunque el EBITA se vio afectado temporalmente por la estacionalidad, se espera una recuperación gradual a medida que la situación se normalice a lo largo del año. La línea de negocio ha registrado un crecimiento superior al 40% en los nuevos productos, impulsado por el excelente desempeño de las soluciones Cash Today, Corban y la adquisición de ChangeGroup, lo que demuestra la estrategia de innovación y crecimiento de Prosegur Cash. La compañía se consolida cada vez más como un referente en el mercado.

Prosegur Alarmas

Crecimiento significativo en su negocio de alarmas, aumentando su base de clientes en más de 95.000 conexiones en comparación con el mismo periodo del año anterior, hasta alcanzar un total de 819.000 conexiones. De ellas, 454.000 pertenecen a Movistar Prosegur Alarmas, mientras que 365.000 corresponden a Prosegur Alarms, que incluye las operaciones fuera de España. Las ventas de Prosegur Alarms han crecido un 6,9%, alcanzando los 46 millones de euros, con un destacado crecimiento orgánico del 36,3%, lo que ha supuesto un aumento del 43% en las nuevas altas. Por otro lado, Movistar Prosegur Alarmas (MPA) ha añadido cerca de 26.000 clientes nuevos en este periodo, mejorando su recurrente mensual en más de un 8% y disminuyendo su tasa de abandono en 20 puntos básicos.

Prosegur AVOS y Cipher

Durante el primer trimestre de 2023, Prosegur AVOS ha experimentado un sólido crecimiento en ventas, registrando un aumento del 19,9% en comparación con el mismo periodo del año anterior, lo que se ha visto favorecido por su enfoque en el sector financiero y asegurador, así como por la tecnología y la consultoría. Asimismo, se ha observado una sólida rentabilidad en la línea de negocio, con una ganancia de 6 millones de euros en el primer trimestre de 2023, lo que representa un aumento del 5% en comparación con el mismo periodo del año anterior.

Cipher ha experimentado una disminución del 8,8% en su facturación en comparación con el mismo período del año anterior, principalmente debido a la inversión asociada a la reestructuración de su negocio y a la transición a un modelo de servicio más eficiente y sostenible a largo plazo. Sin embargo, cabe destacar que Cipher se encuentra en la última etapa de implementación global de su nueva plataforma xMDR, que es un innovador servicio de seguridad diseñado para ayudar a las empresas a proteger su huella digital mediante el uso de tecnologías avanzadas como la inteligencia artificial, el aprendizaje automático y la computación en la nube.

Más información a inversores y potenciales inversores en Prosegur

Si estás pensando en invertir en acciones consulta nuestro top de brokers

Nubarrones en EEUU golpean el USD

Tras la crisis del First Republic Bank y a pesa de su compra por parte de JP Morgan Chase la bolsa de EEUU abre a la baja arrastrada por el sector financiero. Cunde la desconfianza por parte de los prestamistas rregionales.

Desconfianza en el sector financiero

La volatilidad en West Bancorp y Western Alliance Bancorp afectó negativamente a los índices bursátiles estadounidenses y los tipos de interés del Tesoro estadounidense se redujeron. Esto destaca que los problemas en el sector financiero de EE.UU. aún persisten. En la sesión del martes, ambas acciones cayeron al menos un 15%, lo que provocó que el índice S&P 500 disminuyera aproximadamente un 2% durante la sesión. Este ruido en el sector financiero estadounidense se agravó justo cuando los miembros del FOMC comenzaban su reunión de dos días.

En términos generales, la decisión que tome la Fed hoy estará condicionada por las publicaciones macroeconómicas y la inestabilidad financiera. Sin embargo, el enfoque en el contexto de alta inflación probablemente favorecerá una subida adicional de 25 puntos básicos. Aunque los datos laborales muestran signos de desaceleración, el crecimiento del empleo y los salarios sigue siendo fuerte, lo que también apoya una subida de 25 puntos básicos. Durante la comparecencia posterior de Jerome Powell en BBVA Trader, se espera que mantenga una postura restrictiva, pero es poco probable que indique una pausa en las próximas reuniones. Es improbable que la decisión afecte significativamente al USD, a menos que haya grandes sorpresas. Antes de la decisión, la publicación del índice ISM de servicios podría ofrecer cierta orientación sobre el USD.

La inflación sigue sin controlarse y apunta una postura restrictiva del BCE el jueves

El EUR superó tanto al USD como a la GBP ayer después que los datos de inflación general de abril en la UEM aumentara ligeramente por encima de las expectativas (7,0% a/a). Mientras, que la inflación subyacente disminuyó por primera vez en 10 meses hasta el 5,6% desde el 5,7% de marzo. Estas cifras apoyan una desaceleración en el ciclo de subidas del BCE en su reunión del jueves, lo cual ya está completamente descontado.

El aumento marginal de las presiones inflacionarias generales se explica por los precios de los servicios y una comparativa anual menos favorable para los costos de la energía que en marzo. Hemos señalado previamente que los datos de abril, mayo y junio estarán fuertemente influenciados por los efectos de base y ayudarán a moderar el crecimiento de la inflación. Sin embargo, con los precios subiendo un 7% a/a y la inflación subyacente mostrando efectos de segunda ronda, el BCE deberá mantener una postura restrictiva y un sesgo de tensionamiento.

Extracto del análisis de BBVA Trader para verlo en su totalidad acceda a la web.

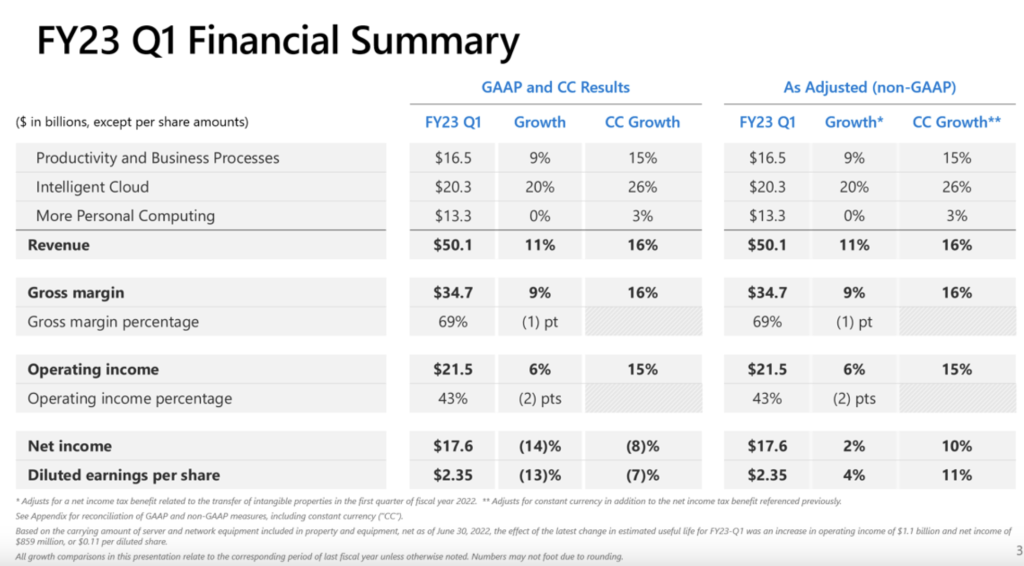

Microsoft resultados primer trimestre 2023

Microsoft dispara su facturación y logra un beneficio neto de 18.229 millones de dólares

En el tercer trimestre fiscal de Microsoft, que finalizó en marzo, la compañía obtuvo un beneficio neto de 18.299 millones de dólares (16.615 millones de euros), lo que representa un aumento del 9,4% en comparación con las ganancias del mismo período del año anterior.

Según el informe trimestral publicado por la empresa, los ingresos en los primeros tres meses de 2023 ascendieron a 52.857 millones de dólares (47.991 millones de euros), lo que supone un incremento del 7% con respecto al mismo período del año anterior.

Facturación y crecimiento por áreas de negocio

La división de productividad y procesos de negocio, que aglutina el 'software' Office, Dynamics o la red social LinkedIn registró un alza del 10,9%, hasta los 17.516 millones de dólares (15.904 millones de euros)

Microsft Clould (principalmente Azure) ingresó 22.081 millones de dólares (20.048 millones de euros), un 16,3%.

Durante el trimestre, la división de informática personal de la empresa (que incluye Windows, Xbox, Surface y Bing) experimentó una disminución del 9% en las ventas, alcanzando los 13.260 millones de dólares (12.039 millones de euros)

Partidas de gastos y costes operacionales

Los gastos en investigación y desarrollo aumentaron en $1.000 millones, lo que representa un incremento del 18%, impulsado por las inversiones en ingeniería en la nube y en LinkedIn. Los gastos en investigación y desarrollo incluyeron un impacto favorable del 2% por el tipo de cambio.

Los gastos en ventas y marketing aumentaron en $579 millones, lo que representa un incremento del 13%, impulsado por las inversiones en ventas comerciales, Nuance y LinkedIn. Los gastos en ventas y marketing incluyeron un impacto favorable del 4% por el tipo de cambio.

Los gastos en administración general aumentaron en $111 millones, lo que representa un incremento del 9%, impulsado por las inversiones en funciones corporativas. Los gastos en administración general incluyeron un impacto favorable del 3% por el tipo de cambio.

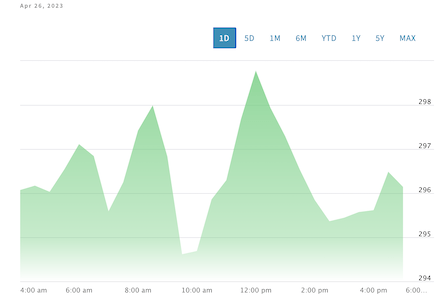

Microsoft evolución de la acción

Ante estas cifras ¿qué ha pasado con las acciones de Microsoft?

Aunque a priori son buenos resultados lo cierto es que no parecen estar influyendo positivamente a su valoración bursátil sin lo miramos con unos días de retrospectiva aunque sí experimentó picos favorables tras la publicación.

Consulta el valor actual de las acciones de Microsoft

Te recomendamos este vídeo de CNBC sobre los resultados obtenidos por Microsoft

Titan.com 3 aspectos relevantes del día

26/04/2023

Titan el gestor y recomendador de patrimonio Titan.com nos traen todos los días 3 apuntes del mercado a los que prestar atención.

Siempre comienzan con una frase lapidaria de alguno de las principales figuras del mundo financiero-empresarial.

La de hoy corresponde a Satya Nadella, CEO of Microsoft:

| "Listening was the most important thing I accomplished each day because it would build the foundation of my leadership for years to come.” |

Vamos a por los hecho relevantes del día de hoy

Los "generales" de las grandes tecnológicas ganan

Microsoft y Google publicaron resultados después del cierre del mercado el martes y los éstos fueron mejores de lo esperado. Para Google, los ingresos publicitarios superaron las expectativas, la nube se volvió rentable y la compañía anunció recompras de $70 mil millones. Para Microsoft, Azure cumplió con las expectativas, los usuarios activos diarios de Bing impresionaron y la compañía guió las expectativas al alza, una señal importante de fortaleza para todo el complejo tecnológico.

En el mercado había mucho interés en el resultados de las grandes tecnológicas y si veríamos una disminución en las ganancias como resultado de la inestabilidad económica. Lo cierto es las grandes tecnológicas una vez más han demostrado una vez más ser una clase por encima del resto y, por el momento, han calmado los temores en torno a una desaceleración significativa de su negocio.

Resultados Alphabet/Google Q1 2023

Resultados Microsoft Q1 2023

La subida de los precios (inflación) impulsa los beneficios de las empresas

Los consumidores siguen dispuestos a pagar más por los productos cotidianos (pañales, hamburguesas, refrescos y más). Esta disposición está impulsando el crecimiento del beneficio de las empresas: PepsiCo aumentó sus pronósticos después de aumentar los precios en un 13% el trimestre anterior, los clientes de McDonald's ignoraron la subida de precios y las ventas en sus locales crecieron más del 12%, y Procter & Gamble vio cómo las ganancias y las ventas aumentaron tras un aumento del precio de sus productos del 10%.

El aumento de los precios parece que no ha hecho efecto importante en la demanda, la pregunta clave es ¿cuánto tiempo durará esta dinámica? Dicho de otra manera, ¿los consumidores comenzarán a votar con sus billeteras o cambiarán sus hábitos para decir "basta ya"? Una máxima a tener en cuenta: rara vez las empresas reducen los precios después de subirlos. Esta erosión silenciosa en los ingresos de las familias puede tener un impacto desproporcionado en ciertas áreas de la economía en los próximos años.

Resumen del artículo del WSJ.com

DON Louis Vuitton (con mayúsculas como sus resultados)

El gigante de bienes de lujo LVMH se convirtió en la primera empresa europea en superar los $500 mil millones en valor de mercado. Recordatorio: LVMH es la empresa matriz de activos joya como Louis Vuitton, Moet & Chandon, Tiffany & Co, Givenchy y otros. La compañía informó un aumento del 17% en las ventas del primer trimestre, impulsado por el aumento de precios y la sólida demanda de Asia.

Resumen del artículo de la CNBC

Los resultados nos plantean 2 temas:

1. El mercado de lujo parece ser increíblemente resistente ya que los compradores de alto nivel continúan gastando.

2. Es curioso que la empresa más grande del continente en términos de capitalización de mercado sea un conglomerado de bienes de lujo con costes de producción elevados.

No dudes en entrar y conocer Titan.com

Para seguir al día sigue nuestro blog

XM análisis EURUSD

24 de abril de 2023

El broker XM plantea este interesante análisis sobre la valoración entre las dos principales monedas por parte de la analista del broker Christina Partheneidou

El EURUSD abrió con un impulso débil hoy lunes, avanzando lentamente en un rango estrecho de la semana pasada entre 1.0940-1.0988.

El riesgo a corto plazo para el EURUSD sigue inclinado al alza, manteniendo las esperanzas de un rebote hacia la barra superior del canal a pesar del último movimiento horizontal en el precio.

No te pierdas el vídeo del análisis:

Para leer la noticia completa en XM.com

La información permite tomar decisiones inteligentes, no te pierdas el blog de All4brokers.cm

Eurostat - reservas de alojamientos online en 2022

Según datos de Eurostat Las reservas de alojamientos online en 2022 en Europa superan a las de 2019

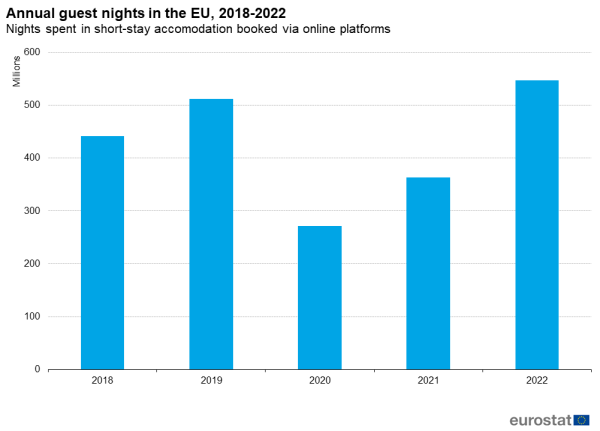

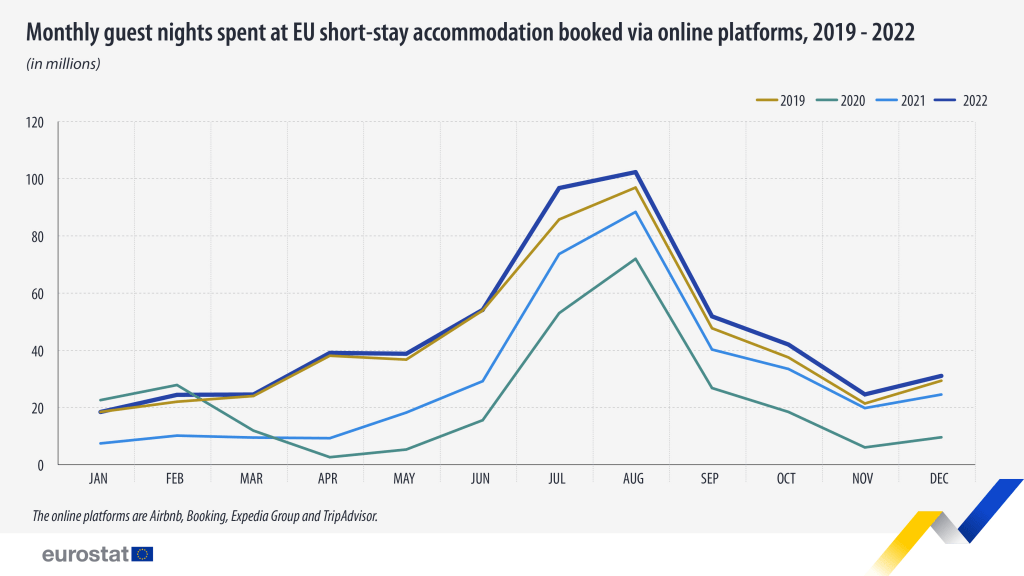

Eurostat: durante el cuarto trimestre de 2022 (Q4 2022), los huéspedes pasaron alrededor de 97 millones de noches en alojamientos de alquiler a corto plazo en la UE, reservados a través de Airbnb, Booking, Expedia Group o TripAdvisor. Esto corresponde a alrededor del +25% en comparación con el mismo período en 2021. Con este valor, el turismo de plataformas superó los niveles (+10%) registrados en el Q4 2019 pre-pandémico, cuando las plataformas informaron alrededor de 88 millones de noches de huéspedes.

En todo 2022, los huéspedes pasaron alrededor de 547 millones de noches en alojamientos de alquiler a corto plazo en la UE reservados a través de plataformas en línea. Esto significa que hubo una fuerte recuperación en comparación con 2021 (364 millones de noches; +50%) y que las noches gastadas incluso superaron los niveles de 2019 (512 millones de noches; +7%).

Source: Eurostat tour_ce_omr

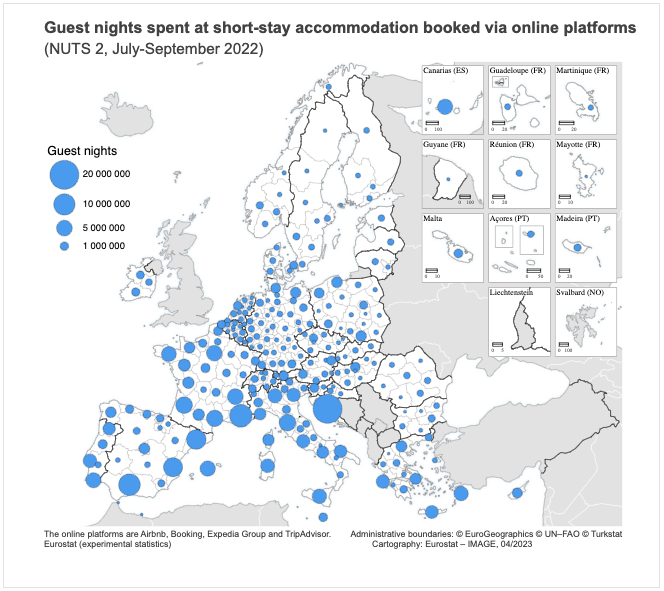

En 2022, los mayores aumentos en alojamientos en comparación con 2019 se registraron en Suecia (+33%), Francia (+31%) y Bélgica (+23%). Sin embargo, 14 miembros de la UE aún estaban rezagados en comparación con los niveles de 2019. Las disminuciones más prominentes se registraron en la República Checa (-36%), Hungría (-27%), Irlanda y Estonia (cada una -23%).

Alojamientos en zonas costeras en 2022

Los destinos tradicionales de vacaciones en la costa siguieron siendo los más populares en el verano de 2022 (Q3 2022). Las regiones con mayor número de alojamientos de alquiler a corto plazo reservados a través de plataformas en línea fueron Jadranska Hrvatska en Croacia (20 millones de noches), la región francesa de Provenza-Alpes-Costa Azul (11 millones) y la región española de Andalucía (10 millones).

De las 20 regiones principales, Francia tuvo siete regiones, España cinco, Italia cuatro, y Croacia, Portugal, Grecia y Rumania tuvieron una cada una.

Más información en Eurostat

Consulta All4brokers.com/blog para estar informado

Titan.com análisis

Titan la fintech americana nos

El mercado laboral americano flaquea

El mercado laboral americano hasta recientemente caliente mostró algunas señales de enfriamiento en marzo. Los empleadores estadounidenses sumaron sólo 236.000 trabajos el mes pasado en comparación con los 238.000 estimados, lo que marca la primera vez en un año que el número resulta menor a las expectativas. Los despidos también aumentaron considerablemente en marzo, casi un 400% más que hace un año.

La desaceleración del crecimiento del empleo debería ser una señal alentadora para la Fed de que la política monetaria está surtiendo efecto en su lucha contra la inflación. Dicho esto y a pesar de los despidos, el mercado laboral todavía tiene mucha fuerza. Este es uno de los mayores aportes al sobrecalentamiento de la economía y todavía tiene que enfriarse antes de que estemos fuera de peligro.

El gobierno canadiense investiga OpenAI

La agencia reguladora de Canadá está iniciando una investigación sobre OpenAI, la empresa matriz de ChatGPT. El comisionado de privacidad, Phillipe Dufresne, dijo que la investigación es en respuesta a una queja relacionada con "la recolección, uso y divulgación de información personal sin consentimiento". Dufresne dijo que será una prioridad principal de su oficina mantenerse al frente de "los avances tecnológicos rápidos".

Tras la prohibición de los reguladores italianos a la aplicación de IA la semana pasada, el anuncio de Canadá sugiere que estamos entrando en el próximo capítulo del ciclo de vida de cualquier nueva tecnología: se vuelve tan importante que los gobiernos comienzan a frenarla.

Tesla recorta precios de nuevo

Tesla ha reducido los precios por tercera vez este año en un esfuerzo por estimular la demanda. A medida que el mercado de vehículos eléctricos se vuelve cada vez más competitivo, con nuevos modelos que ofrecen a los consumidores más opciones, el precio puede marcar la diferencia: "Incluso pequeños cambios en el precio tienen un gran efecto en la demanda, muy grande", dijo Musk a principios de este año.

Recordemos que en el Plan Maestro de Elon, su objetivo era lanzar el Tesla Roadster (un automóvil de alto precio) y luego usar esas ganancias para seguir lanzando autos de precios más bajos, todo el camino hacia abajo. Veamos hasta qué punto puede bajar Tesla.

Más información Titan

Más noticias del sector financiero y broker en All4brokers.com/blog

BME balance mensual de los mercados

BME ha publicado las cifras mensuales sobre la actividad de negociación de los mercados de valores y de los principales índices España.

El volumen en renta variable en el mes asciende hasta los 37.060 millones de euros, un 50,3% más que en febrero

BME ESPAÑA

Comenzando por el mercado local estas son las cifras publicadas de la Bolsa y Mercado Españoles (BME)

BME puntos a destacar marzo 2023:

- Durante este mes, el volumen de operaciones en el mercado de renta variable alcanzó los 37.060 millones de euros, lo que representa un aumento del 50,3% en comparación con el mes de febrero.

- En lo que va de año, se ha observado un incremento del 47,5% en el importe negociado en los mercados de Renta Fija.

- Frente al mes anterior, el número de operaciones en Derivados Financieros aumentó un 53,8%.

| BME (en millones de EUR) | Mes | Variación febrero | Variación marzo 2022 | En el año | Variación en el año |

| Volumen en Renta Variable | 37.059,6 | 50,3% | -14,9% | 89.247,8 | -18,6% |

| Volumen en Renta Fija | 19.569,6 | 43,2% | 113,4% | 49.429,7 | 47,5% |

| Volumen en ETF | 183,1 | 90,6% | -36,2% | 374,5 | -32,7% |

| Volumen en Warrants | 38,7 | 64,1% | -7,9% | 112,6 | 6,1% |

| Volumen en Derivados Financieros | 46.886,1 | 35,2% | -15,9% | 118.538,7 | -17,9% |

| Volumen total | 103.737,1 | 41,8% | -4.7% | 257.703,2 | -10.6% |

| Negociaciones en Renta Variable | 3.363.233 | 30.9% | -36.7% | 8,766,857 | -33.5% |

| Negociaciones en Renta Fija | 3.293 | 20.8% | 91.3% | 8,883 | 58.7% |

| Negociaciones en ETF | 13.526 | 124.9% | -15.8% | 26,911 | -17.0% |

| Negociaciones en Warrants | 6.910 | 36.7% | -29.6% | 16,831 | -32.9% |

| Negociaciones en Derivados Financieros | 369.329 | 53,8% | -32,3% | 879,1 | -29,1% |

| Negociaciones en total | 3.387.331 | 19,95% | -42,44% | 8.820.361 | -38,73% |

| Nº nuevos productos Renta Fija | 619 | -1,4% | 172,7% | 1.682 | 194,6% |

| Capital en emisiones de Renta Fija | 46.219,9 | -1,4% | 10,4% | 145.494,2 | 20,5% |

| Nº de derivados listados | 500 | -42,4% | -46,6% | 2.991 | 30,1% |

| Contratos de Derivados | |||||

| Fututos Ibex 35 | 473,3 | 32,4% | -24,2% | 1.219,2 | -23,2% |

| Futuros Mini IBEX 35 | 76,9 | 75,7% | -49,7% | 165,9 | -49,8% |

| Futuros Acciones | 5.871,1 | 5.840,3% | 52,3% | 6.057 | 54,5% |

| Opciones IBEX 35 | 64,3 | 40,5% | -44,9% | 240,3 | -39,8% |

| Opciones sobre acciones | 1.291,4 | 18,7% | -1,5% | 3.723,9 | 24,2% |

| Índice | Mes | Variación mes | Variación marzo 2022 | Variación año |

| Ibex 35 | 9.232,5 | -1,7% | 9,3% | 12,2% |

| Ibex Medium Cap | 13.703,0 | -1,2% | 5,4% | 7,1% |

| Ibex Small Cap | 8.041,4 | -5,9% | -5,4% | 11,9% |

| Ibex Growth 15 | 2.396,4 | -2,4% | 9,8% | 0,6% |

| Vibex | 15,5 | 9,1% | -29,4% | -4,6% |

Si quieres leer más noticias sobre los mercados no te pierdas All4brokers.com/blog

Para más información sobre los dats publicados accede al BME

Si quieres saber más sobre los ínidices bursátiles

SI buscas plataforma para operar en bolsa acceder a nuestro comparador de brokers