Broker trading y chatgpt

Tiene cabida chatgpt en el trading de acciones, CFDs, Forex... mucho se está hablando de como la inteligencia artificial puede ayudarnos en nuestra profesión pero, ¿sirve en la labor diaria que realizamos a través de un broker?

Vamos a comenzar con el básico, entender la labor de trading y a partir de ahí nos metemos en cómo una inteligencia artificial como chatgpt nos puede ayudar

Trading y el análisis previo

Sin duda uno de los principios de un buen trader es saber analizar el mercado de valores es esencial para tener éxito, un buen trader debería:

- Analizar los fundamentos de las empresas en las que estás interesado en invertir.

- Observa el rendimiento de los índices bursátiles.

- Analiza las tendencias del mercado.

- Analizar las noticias económicas y los eventos geopolíticos que puedan afectar los mercados financieros.

- Análisis técnico implica examinar los patrones de precios y los indicadores

- Interpretar gráficos, medias móviles, osciladores y niveles de soporte y resistencia para identificar patrones y tendencias en el movimiento de los precios.

Qué es Chatgpt

Chat GPT es un chatbot que utiliza la inteligencia artificial para analizar el mercado de valores o cualquier otra industria y ofrecer consejos según las preguntas que el usuario le realice basado en los datos interpretados por la IA.

Es importante saber que Chatgpt realiza un aprendizaje automático, a medida que los usuarios interactúan con ChatGPT, el modelo puede aprender y mejorar su rendimiento. OpenAI recopila datos de las interacciones y utiliza técnicas de retroalimentación para mejorar y ajustar el modelo con el tiempo.

SI quieres operar acciones, CFDs, Criptos, ETFs o invertir en crowdfunding consulta nuestro top de brokers

Chatgpt y el trading

Te vamos a explicar los diferentes pros pero vamos a comenzar con los "contras"

Contras, chat GPT no tiene acceso a datos en vivo y, por lo tanto, a pesar de poder interpretar las reglas y aplicarlas a un conjunto de datos nunca podría realizar una recomendación de una evolución en tiempo real de la cotización de una acción o pares como el EUR/DOLLAR.

Pros, esta IA es capaz de observar una variedad de factores, como el precio reciente (no tiempo real) de una acción, su precio histórico, artículos de noticias sobre la empresa, redes sociales y calificaciones de analistas

ChatGPT no puede elegir acciones ni ofrecer consejos de trading, pero puede brindar apoyo con análisis de mercado. Esto incluye escanear los canales de las redes sociales y los anuncios de noticias para medir el sentimiento de los inversores, así como ofrecer información sobre los eventos que pueden afectar al precio de las acciones de una empresa

Diversificación de cartera, gracias a invertir en diferentes empresas y sectores un trader podría reducir el riesgo asociado con tener todas tus inversiones en un solo activo o mercado.

Habilidades de un trader

Hay dos dichos del mundo de la inversión que a mi entender son muy buenos

- En el mundo de la inversión y el trading, el éxito no es un accidente.

- En el mundo de la inversión no debe existir el rencor (Paco Paramés)

Partiendo del primero que invertir bien no es fruto de la casualidad sino de una gran preparación y disciplina resaltamos estas habilidades

- Paciencia y constancia: n trader paciente y constante es capaz de esperar las oportunidades adecuadas y no tomar decisiones precipitadas basadas en emociones.

- Aprendizaje continuo: un trader al igual que un buen médico debe estar en una constante evolución y aprendizaje es más capaz de adaptarse a los cambios en los mercados y mejorar sus habilidades.

- Disciplina: seguir su plan de trading sin desviarse y acepta las pérdidas cuando ocurren sin perder la calma.

- Sangre fría: la sangre fría nos permite tomar decisiones objetivas y racionales en momentos de incertidumbre.

- Capacidad de análisis y evaluación: con un enfoque analítico y objetivo un trader será propenso a tomar decisiones informadas y basadas en datos.

- Responsabilidad y autocontrol: propenso a cumplir con sus obligaciones y responsabilidades en todo momento.

Os dejamos este interesante vídeo que to iniciado en el trading debería tener en cuenta

Chatgpt como ayuda en el trabajo

Cuando le preguntamos al propio Chathpt cómo nos puede ayudar en nuestro trabajo esto es lo que nos responde:

ChatGPT puede brindar una variedad de formas de ayuda en el ámbito laboral. Aquí hay algunas formas en las que puedo asistirte:

- Responder preguntas: Si tienes dudas sobre algún tema específico relacionado con tu trabajo, puedo proporcionarte información relevante y respuestas claras basadas en mi conocimiento previo.

- Asesoramiento profesional: Si estás buscando orientación sobre tu carrera, desarrollo profesional, estrategias de búsqueda de empleo, habilidades requeridas en determinados campos, entre otros aspectos, puedo ofrecerte consejos prácticos y sugerencias útiles.

- Revisión de documentos: Si necesitas que se revise y se brinden comentarios sobre tu currículum vitae, carta de presentación u otros documentos laborales, puedo ayudarte a perfeccionarlos y hacer sugerencias para mejorar su efectividad.

- Generación de ideas: Si estás atascado y necesitas ideas creativas para un proyecto o problema en particular, puedo ayudarte a generar ideas nuevas y frescas, o proporcionarte diferentes enfoques para abordar la situación.

- Resumen y análisis de información: Si tienes un texto extenso, un informe o documentos que necesitan ser resumidos o analizados, puedo ayudarte a extraer la información clave y proporcionarte un resumen conciso.

- Planificación y organización: Si necesitas ayuda para organizar tus tareas, establecer metas o crear un plan de acción, puedo ayudarte a elaborar un enfoque estructurado y estratégico.

Inditex resultados primer trimestre 2023

Los resultados de Inditex arrojan un beneficio neto de 1.168 millones de euros lo que supone un aumento del 54%.

Inditex datos fundamentales

- Las colecciones de Primavera/Verano han tenido una excelente acogida entre los clientes, generando un aumento del 13% en las ventas, alcanzando un total de 7.611 millones de euros. Este crecimiento ha sido muy satisfactorio tanto en las tiendas físicas como en la plataforma online, y ha sido positivo en todas las regiones geográficas y formatos de venta. Además, las ventas a tipo de cambio constante experimentaron un incremento del 15%.

- El margen bruto experimentó un aumento del 14%, alcanzando los 4.603 millones de euros, lo que representa un incremento de 34 puntos básicos en comparación con el primer trimestre de 2022, situándose en un 60,5%.

- Todas las categorías de gastos han mostrado una evolución positiva. Los gastos operativos experimentaron un crecimiento del 13%, lo cual se encuentra por debajo del crecimiento de las ventas.

- El resultado operativo (EBITDA) experimentó un incremento del 14%, alcanzando los 2.195 millones de euros.

- El EBIT experimentó un aumento del 43%, llegando a los 1.483 millones de euros, mientras que el beneficio antes de impuestos registró un crecimiento del 52%, alcanzando los 1.505 millones de euros.

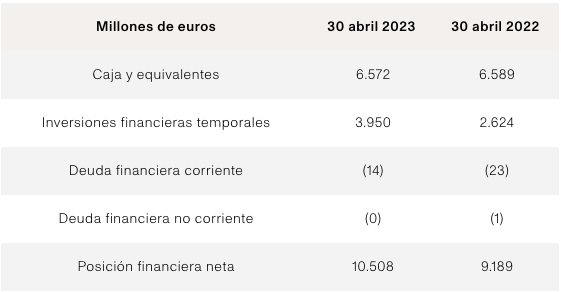

- Gracias al sólido desempeño operativo, se ha logrado un destacado crecimiento en la generación de caja. La caja neta ha experimentado un incremento del 14%, alcanzando un total de 10.508 millones de euros.

- El Consejo de Administración de Inditex tiene la intención de proponer a la Junta General de Accionistas la aprobación de un dividendo de 1,20 euros por acción, el cual se distribuirá utilizando los resultados obtenidos durante el Ejercicio 2022. Este dividendo constará de dos pagos iguales de 0,60 euros por acción cada uno. El primer pago se realizó el 2 de mayo de 2023, mientras que el segundo pago se llevará a cabo el 2 de noviembre de 2023.

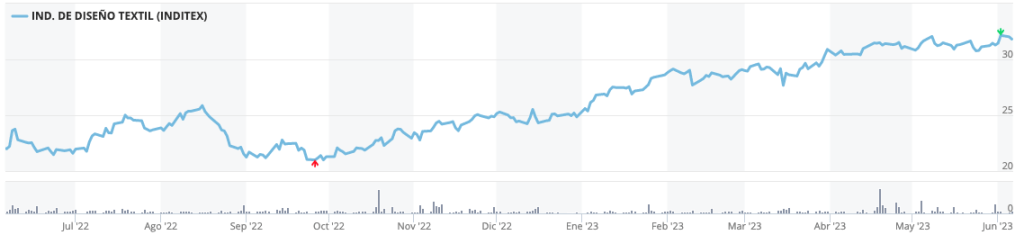

Inditex cotización en bolsa

Evolución de Inditex en bolsa durante el último año:

Cierre del 6 de junio: 31,8200

Dif%: 0,66%

Capitalización bursátil al cierre del día: 103,38 mil millones

Inditex cotización en tiempo real

Inditex T1 2023 al detalle

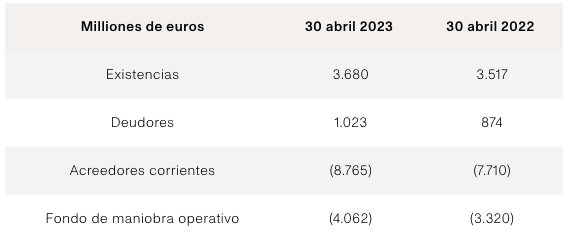

Durante el primer trimestre de 2023, se llevaron a cabo aperturas en 17 mercados, lo que amplió la presencia de Inditex en esos lugares. Al finalizar el período, la compañía operaba un total de 5.801 tiendas.

Durante el primer trimestre de 2023, la ejecución del modelo de negocio ha sido sumamente destacada. El margen bruto experimentó un crecimiento del 14%, alcanzando los 4.603 millones de euros y situándose en un 60,5%, lo que representa un aumento de 34 puntos básicos en comparación con el primer trimestre de 2022.

Los gastos operativos crecieron un 13%, por debajo del crecimiento de las ventas. Incluyendo todos los cargos por arrendamientos, crecieron 150 puntos básicos por debajo del crecimiento de las ventas.

El resultado operativo (EBITDA) creció un 14% hasta 2.195 millones de euros.

El EBIT experimentó un crecimiento del 43%, alcanzando los 1.483 millones de euros, mientras que el resultado antes de impuestos registró un incremento del 52%, llegando a los 1.505 millones de euros. Durante el primer trimestre de 2022, Inditex realizó una provisión de gastos estimados por 216 millones de euros en la línea de Otros resultados, relacionada con la Federación Rusa y Ucrania para el ejercicio 2022.

El beneficio neto creció un 54% hasta 1.168 millones de euros frente a los 760 millones del 1T2022. El beneficio neto sin la provisión en el 1T2022 hubiera sido de 940 millones de euros.

La posición financiera neta creció un 14%, hasta 10.508 millones de euros al cierre del 1T2023.

Inditex dividendos

Tal como se aprobó en marzo de 2023, el Consejo de Administración de Inditex propondrá a la Junta General de Accionistas la aprobación de un dividendo de 1,20 euros por acción con cargo a los resultados del Ejercicio 2022. Este dividendo se compone de dos pagos iguales de 0,60 euros por acción: el primero se ha realizado ya el 2 de mayo de 2023 y el segundo se realizará el 2 de noviembre de 2023.

S&P BMV IPC las 35 empresas

El S&P BMV IPC es el índice como ya hemos visto en nuestro post sobre los principales índices latinoamericanos El S&P BMV IPC es el índice de referencia de la Bolsa Mexicana de Valores.

El S&P BMV IPC se compone de las 35 empresas principales por capitalización. El S&P/BMV IPC fue lanzado el 30 de octubre de 1978, como parte de una revolución del mercado mexicano, y desde entonces ha sido el ícono de este mercado de valores. El índice está diseñado para proporcionar una medida representativa del mercado accionario mexicano.

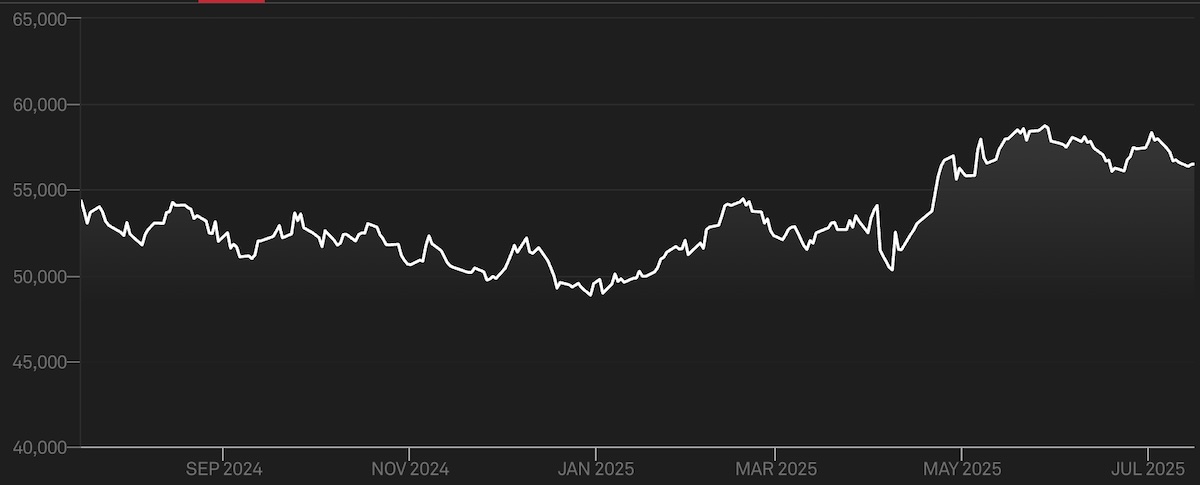

S&P/BMV IPC valoración y evolución

Evolución del índice en el último año

Rentabilidad julio 2024 - julio 2025: 3,93%

Consulta el valor del índice en tiempo real en S&P Global

Consulta el valor del índice en tiempo real en S&P Global

Las 35 empresas del S&P/BMV IPC

Rendimientos anuales previos por año

| 2023 2022 | 2021 | 2020 | 2019 | 2018 | 2017 | 2016 | 2015 | 2014 |

| Rendimiento Total | ||||||||

| 22.66% -5.74% | 24.38% | 3.35% | 7.92% | -13.62% | 10.49% | 8.15% | 1.46% | 1.99% |

Las 35 empresas del S&P/BMV IPC

Estas son las 35 empresas que componen el índice y que vamos a repasar cada una:

| Alfa | Grupo Aeroportuario del Sureste |

| Alpek | Grupo Bimbo |

| Alsea | Grupo Carso |

| América Móvil | Grupo Cementos de Chihuahua |

| Arca Continental | Grupo Elektra |

| Banco del Bajío | Grupo Financiero Banorte |

| Banco Santander México | Grupo Financiero Inbursa |

| Becle | Grupo México |

| Bolsa Mexicana de Valores | Grupo Televisa |

| Cemex | Industrias Peñoles |

| Coca-Cola Femsa | Infraestructura Energética Nova |

| El Puerto de Liverpool | Kimberly Clark de México |

| Fomento Económico Mexicano | Megacable Holdings |

| Genomma Lab Internacional | Mexichem |

| Gentera | Promotora y Operadora de Infraestructura |

| Gruma | Regional |

| Grupo Aeroportuario del Centro Norte | Walmart de México |

| Grupo Aeroportuario del Pacífico |

Conoce en detalle las cuentas de los principales bancos mexicanos, beneficios y requisitos en Kcuentas.com

Alfa

Sector: Conglomerados Industriales

Alfa S.A., también conocido como Alfa o Alfa Group, es un conglomerado multinacional que se dedica principalmente a negocios industriales. Alfa se dedica a la extracción de petróleo y gas natural y a la producción de productos petroquímicos, a la fabricación de autopartes de aluminio, a la producción de alimentos refrigerados y a la provisión de servicios informáticos y de telecomunicaciones. Con sede en México, Alfa también opera en los Estados Unidos y en más de 20 países de América, Europa y Asia.

Sitio web: alfa.com.mx – Alfa Cotización en tiempo real – Símbolo de stock: ALFAA

Alpek

Sector: Materiales

Alpek S.A.B. de C.V., es una empresa de fabricación de productos químicos. Parte del conglomerado ALFA, Alpek produce una gama de plásticos y compuestos químicos empleados en la fabricación en plantas de producción ubicadas en los Estados Unidos, México, Brasil, Argentina y Chile.

Alsea

Sector: Restaurantes

Alsea S.A., conocida como Alsea, es un operador de restaurantes multimarca. Cadenas de restaurantes de comida rápida, informal y cafetería Alsea en México, América del Sur con marcas como Starbucks, Burger King, Vips, Domino’s Pizza, Italianni’s, Chili’s, California Pizza Kitchen, P. F. Chang’s y The Cheesecake Factory.

Sitio web: alsea.net – Alsea cotización en tiempo real – Símbolo de stock: ALSEA

América Móvil

Sector: Telecomunicaciones

América Móvil, S.A.B. de C.V., es una empresa de telecomunicaciones. Está operando en México a través de su filial Telcel, que es el operador móvil más grande del país, con una participación de mercado superior al 70%. La compañía también opera en muchos países de América Latina y el Caribe a través de sus filiales Claro.

Sitio web: americamovil.com – América Móvil cotización en tiempo real – Símbolo de stock: AMXL

Arca Continental

Sector: Refrescos

Arca Continental S.A.B. de C.V., comúnmente conocida como Arca Continental o Arca Contal, es una empresa de fabricación y distribución de bebidas. Arca Continental produce refrescos para marcas de propiedad o con licencia de The Coca-Cola Company en México, Ecuador, Perú, el norte de Argentina y el suroeste de los Estados Unidos.

Sitio web: arcacontal.com – Arca Continental cotización en tiempo real – Símbolo de stock: AC

Banco del Bajío

Sector: Financiero

Banco del Bajio, S.A., que opera como BanBajío, es uno de los bancos más importantes y de más rápido crecimiento en México. BanBajío ofrece diversos productos y servicios de banca comercial y seguros a particulares, empresas y actores públicos.

Sitio web: bb.com.mx – Banco del Bajío cotización en tiempo real – Símbolo de acciones: BBAJIOO

Banco Santander México

Sector: Financiero

Banco Santander México es una subsidiaria del banco español Banco Santander. El banco ofrece una gama de servicios bancarios y de seguros y servicios relacionados a individuos, empresas y actores públicos de todo el mundo.Mexico

Sitio web: santander.com.mx – Banco Santander México cotización en tiempo real – Símbolo de stock: BSMXB

Becle

Sector: Destiladores y bodegas

Becle, S.A.B. de C.V., es una compañía multinacional de licores y la compañía de tequila más grande del mundo. Becle produce y distribuye bebidas alcohólicas y no alcohólicas, cócteles listos para tomar y productos agrícolas en México, Estados Unidos e internacionalmente. Opera a través de la familia de marcas Jose Cuervo, así como Three Olives, Hangar 1, Stranahan’s, Bushmills y Boodles.

Sitio web: cuervo.com.mx – Becle cotización en tiempo real – Símbolo de acciones: CUERVO

Bolsa Mexicana de Valores

Sector: Servicios financieros

Bolsa Mexicana de Valores, S.A.B. de C.V., también conocido como Grupo BMV o BMV Group, es una compañía de servicios financieros. Posee y opera la principal bolsa de valores de México, junto con otras compañías de servicios financieros, incluida la bolsa de derivados MexDer, la institución de custodia Indeval y el proveedor de datos de mercado ValMer.

Sitio web: bmv.com.mx – Símbolo de stock: BOLSA

Cemex

Sector: Materiales

Cemex S.A, es la segunda compañía de materiales de construcción más grande del mundo. Fundada en 1906, Cemex opera plantas de cemento, instalaciones de concreto premezclado, canteras, centros de distribución y terminales marítimas, fabricando y distribuyendo cemento, concreto premezclado y agregados en más de 50 países.

Sitio web: cemex.com – Cotización Cemex tiempo real – Símbolo de acciones: CEMEXCPO

Coca-Cola FEMSA

Sector: Refrescos

Coca-Cola FEMSA, S.A.B. de C.V., conocida como Coca-Cola FEMSA o KOF, es una compañía multinacional de bebidas, subsidiaria de FEMSA, propietaria del 48%, con el 28% en manos de subsidiarias de The Coca-Cola Company. Coca-Cola FEMSA es la mayor franquicia de embotelladores de Coca-Cola en el mundo, operando en América Latina y Filipinas.

Sitio web: coca-colafemsa.com – Coca-Cola FEMSA cotización en tiempo real – Símbolo de acciones: KOFL

El Puerto de Liverpool

Sector: Retail

El Puerto de Liverpool, S.A.B. de C.V., comúnmente conocida como Liverpool, es una empresa minorista que opera una cadena de grandes almacenes en México, incluidos los nombres Liverpool y Fábricas de Francia, así como tiendas libres de impuestos y boutiques especializadas.

Sitio web: elpuertodeliverpool.mx – El Puerto de Liverpool cotización en tiempo real – Símbolo de stock: LIVEPOLC-1

Fomento Económico Mexicano

Sector: Retail

Fomento Económico Mexicano, S.A.B. de C.V., que opera como FEMSA, es una compañía multinacional de bebidas y venta minorista. Como propietario del 48% de Coca-Cola FEMSA, FEMSA también participa en el comercio minorista a través de OXXO, la cadena de tiendas de conveniencia más grande de México con más de 14,000 tiendas. FEMSA es también el segundo mayor accionista de Heineken International.

Sitio web: femsa.com – Fomento Económico Mexicano cotización tiempo real – Símbolo de acciones: FEMSAUBD

Genomma Lab Internacional

Sector: Salud

Genomma Lab Internacional, S.A. de C.V., es una compañía que se dedica a la distribución de productos farmacéuticos, genéricos y productos para el cuidado personal de venta libre. Genomma Lab Internacional ha crecido más allá de México con presencia en varios países de América Latina y los Estados Unidos.

Sitio web: genommalab.com – Genomma cotización en tiempo real – Símbolo de acciones: LABB

Gentera

Sector: Financiero

Fundada en 1990 como el banco de microfinanzas Compartamos Banco, Gentera, S.A. de C.V., está involucrado en servicios financieros. Gentera ofrece microcréditos y soluciones financieras para poblaciones frágiles, especialmente mujeres, pero también para pequeñas empresas en México, Perú y Guatemala.

Sitio web: gentera.com.mx – Gentera cotización en tiempo real – Símbolo de stock: GENTERA

Gruma

Sector: Alimento

Gruma, S.A.B. de C.V., es una empresa multinacional de fabricación de alimentos. El principal productor mundial de harina de maíz y tortillas, Gruma también produce harina de trigo, panes y productos derivados, arroz y otros alimentos básicos. Presente en más de 100 países, las marcas de Gruma incluyen Mission Foods, Maseca y Guerrero junto con una gama de marcas locales.

Sitio web: gruma.com – Gruma cotización en tiempo real – Símbolo de stock: GRUMAB

Grupo Aeroportuario del Centro Norte

Sector: Transportes

Grupo Aeroportuario Centro Norte, S.A.B. de C.V., conocido como OMA, es un operador aeroportuario. Con 13 aeropuertos en el centro y norte de México, OMA presta servicios a aproximadamente 15 millones de pasajeros anualmente.

Sitio web: oma.aero – Grupo Aeroportuario del Centro Norte cotización tiempo real – Símbolo de acciones: OMAB

Grupo Aeroportuario del Pacífico

Sector: Transportes

Grupo Aeroportuario del Pacífico, S.A.B. de C.V., conocido como GAP, es un operador aeroportuario. Con 12 aeropuertos en el oeste de México y 1 en Jamaica, GAP atiende a aproximadamente 27 millones de pasajeros anualmente.

Sitio web: aeropuertosgap.com.mx – Grupo Aeroportuario del Pacífico cotización tiempo real – Símbolo de acciones: GAPB

Grupo Aeroportuario del Sureste

Sector: Transportes

Grupo Aeroportuario del Sureste, S.A.B. de C.V., conocido como ASUR, es un operador aeroportuario. Con 9 aeropuertos en el sureste de México, ASUR sirve a aproximadamente 23 millones de pasajeros anualmente.

Sitio web: asur.com.mx – Grupo Aeroportuario del Sureste cotización tiempo real – Símbolo de stock: ASURB

Grupo Bimbo

Sector: Alimento

Grupo Bimbo, S.A.B. de C.V., es una empresa multinacional de fabricación de productos de panadería. Operando en 32 países de América, Europa, Asia y África, las marcas de la compañía incluyen Bimbo, Marinela, Oroweat, así como una amplia gama de marcas locales.

Sitio web: grupobimbo.com – Cotización Bimbo en tiempo real – Símbolo de stock: BIMBOA

Grupo Carso

Sector: Conglomerados Industriales

Grupo Carso es un conglomerado diversificado que opera en México y América Latina. A través de sus filiales, opera en negocios industriales con Grupo Condumex, minoristas con Grupo Sanborns, infraestructura y construcción con Carso Infraestructura y Construcción, y energía con Carso Energy.

Sitio web: carso.com.mx – Grupo Carso cotización en tiempo real – Símbolo de stock: GCARSO A1

Grupo Cementos de Chihuahua

Sector: Materiales

Grupo Cementos de Chihuahua, S.A.B. de C.V., también conocido como GCC, produce, distribuye y vende materiales de construcción, incluyendo cemento Portland gris, concreto premezclado y agregados. Fundada en 1941, GCC también ha expandido sus operaciones más allá de México a los Estados Unidos.

Sitio web: gcc.com – Cementos de Chihuahua cotización en tiempo real – Símbolo de stock: GCC

Grupo Elektra

Sector: Financiero

Grupo Elektra, S.A.B. de C.V., es una empresa financiera y minorista. Es líder en servicios financieros y comerciales especializados en América Latina, y también proporciona préstamos no bancarios a corto plazo en los Estados Unidos.

Sitio web: grupoelektra.com.mx – grupo elektra cotización en tiempo real – Símbolo de stock: ELEKTRA

Grupo Financiero Banorte

Sector: Financiero

Grupo Financiero Banorte, comúnmente conocido como Banorte, es una institución financiera líder en México. A través de sus filiales, brinda servicios de banca, corretaje y almacenamiento, así como operaciones de arrendamiento y factoraje. Banorte también participa en seguros, ahorros para la jubilación y transferencias internacionales de dinero.

Sitio web: banorte.com – Grupo Banorte cotización en tiempo real – Símbolo de acciones: GFNORTEO

Grupo Financiero Inbursa

Sector: Financiero

Grupo Financiero Inbursa, más simplemente conocido como Inbursa, es una institución financiera líder en México. A través de sus filiales, opera líneas de negocios en fondos de inversión, seguros generales, de automóviles y de salud, hipotecas, fondos de jubilación y banca comercial.

Sitio web: inbursa.com – Grupo Financiero Inbursa cotización en tiempo real – Símbolo de stock: GFINBURO

Grupo México

Sector: minería

Grupo México, S.A.B. de C.V., es la compañía minera más grande de México, también participa en el transporte ferroviario y la infraestructura a través de su subsidiaria, GMéxico Transportes. Con operaciones en México, Perú, Estados Unidos, Argentina, Chile, Ecuador y España, Grupo México es el tercer productor mundial de cobre.

Sitio web: gmexico.com – Grupo México cotización en tiempo real – Símbolo de stock: GMEXICOB

Grupo Televisa

Sector: medios

Grupo Televisa, S.A.B., es la compañía de medios diversificada más grande en América Latina y el mundo de habla hispana. Grupo Televisa opera a través de múltiples industrias, incluyendo cine y televisión, libros, revistas y publicaciones de periódicos, radio y web. La compañía también tiene actividades en merchandising, inversiones, casinos y lotería.

Sitio web: televisair.com – Grupo Televisa cotización en tiempo real – Símbolo de acciones: TLEVISACPO

Industrias Peñoles

Sector: minería

Industrias Peñoles es la segunda compañía minera más grande de México. Una subsidiaria del Grupo BAL, Industrias Peñoles es el líder mundial en la producción de plata, también participa en la producción de oro, zinc, plomo, cobre, bismuto y cadmio, así como algunos productos químicos.

Sitio web: penoles.com.mx – Industrias Peñoles cotización en tiempo real – Símbolo de stock: PE&OLES

Infraestructura Energética Nova

Sector: Utilidades

Infraestructura Energética Nova, S.A.B. de C.V., comúnmente conocida como IEnova, es una compañía de servicios públicos que opera en los segmentos de gas y electricidad en México. Una subsidiaria de Sempra Energy, IEnova desarrolla, construye y opera tuberías e infraestructuras para gas natural y gas licuado de petróleo (GLP). También administra una planta de energía de gas natural y turbinas eólicas.

Sitio web: ienova.com.mx – Infraestructura Energética Nova cotización tiempo real – Símbolo de acciones: IENOVA

Kimberly-Clark de México

Sector: Productos para el hogar

Kimberly-Clark de México, S.A.B. de C.V., una subsidiaria de la corporación estadounidense Kimberly-Clark, se dedica a la fabricación y comercialización de productos de higiene y cuidado de la salud. Fundados en 1931, los productos de la compañía incluyen pañales y productos para el cuidado de los niños, toallas femeninas, productos para el cuidado de la incontinencia, pañuelos de baño, servilletas, pañuelos faciales, toallas de mano y de cocina, toallitas húmedas y productos para el cuidado de la salud.

Sitio web: kimberly-clark.com.mx – Kimberly-Clark de México cotización en tiempo real – Símbolo de stock: KIMBERA

Megacable Holdings

Sector: Telecomunicaciones

Megacable Holdings, S. A. B. de C.V., es una compañía de telecomunicaciones diversificada. A través de sus subsidiarias, especialmente Megacable Comunicaciones, opera televisión por cable, brinda servicios de internet y telefonía y también se dedica a la venta de publicidad y otros servicios de telecomunicaciones asociados.

Sitio web: megacable.com.mx – Megacable Holdings cotización tiempo real – Símbolo de acciones: MEGACPO

Mexichem

Sector: Materiales

Mexichem, S. A. B. de C.V., es una empresa química y petroquímica. Mexichem produce notablemente tuberías de plástico y una gama de productos utilizados en infraestructura, vivienda, telecomunicaciones y distribución de agua en México, Estados Unidos, Europa, Asia, África, Medio Oriente y América Latina.

Sitio web: mexichem.com – Mexichem cotización en tiempo real – Símbolo de stock: MEXCHEM

Promotora y Operadora de Infraestructura

Sector: Infraestructura

Promotora y Operadora de Infraestructura, S. A. B. de C.V., comúnmente conocida como Pinfra, es una empresa que opera infraestructuras. Pinfra se dedica a la construcción, gestión, financiación y promoción de carreteras, puertos, ferrocarriles, aeropuertos, estacionamientos y plantas de tratamiento de aguas residuales. También participa en redes de agua potable, alcantarillado, recolección de basura y servicios de barrido.

Sitio web: pinfra.com.mx – Promotora y Operadora de Infraestructura cotización en tiempo real – Símbolo de stock: PINFRA

Regional

Sector: Financiero

Regional, S.A. de C.V., comúnmente conocido como BanRegio, es un banco que opera principalmente en el centro y norte de México. Proporciona servicios bancarios a pequeñas y medianas empresas e individuos, incluidos depósitos, préstamos personales, banca electrónica, préstamos hipotecarios y financiamiento de automóviles.

Sitio web: banregio.com – Regional cotización en tiempo real – Símbolo de stock: RA

Walmart de México

Sector: Retail

Walmart de México, S. A. B. de C.V., también conocido como Walmex, es la subsidiaria más grande de Walmart fuera de los Estados Unidos. Opera miles de hipermercados, grandes almacenes de descuento y supermercados en México, Guatemala, El Salvador, Honduras, Nicaragua y Costa Rica.

Sitio web: walmex.mx – Walmart de México cotización tiempo real – Símbolo de acciones: WALMEX

Los 10 principales valores por ponderación

Los 10 componentes principales por ponderación

CONSTITUENT TICKER SECTOR*

Fomento Economico Mexicano S.A.B. de C.V. FEMSA UBD Consumer Staples

Grupo Financiero Banorte O GFNORTE O Financials

America Movil SAB de CV B AMX B Communication Services

Grupo Mexico SAB de CV B GMEXICO B Materials

Walmart de Mexico SAB de CV WALMEX * Consumer Staples

Cemex SA CPO CEMEX CPO Materials

Grupo Aeroportuario del Pacifico, S.A.B. de C.V. GAP B Industrials

Grupo Aeroportuario del Sureste SAB de CV B ASUR B Industrials

Grupo Bimbo S.A.B. BIMBO A Consumer Staples

Arca Continental, SAB de CV AC * Consumer Staples

*Basado en sectores del GICS®

Artículo relacionado: Empresas listadas en la Bolsa Mexicana de Valores

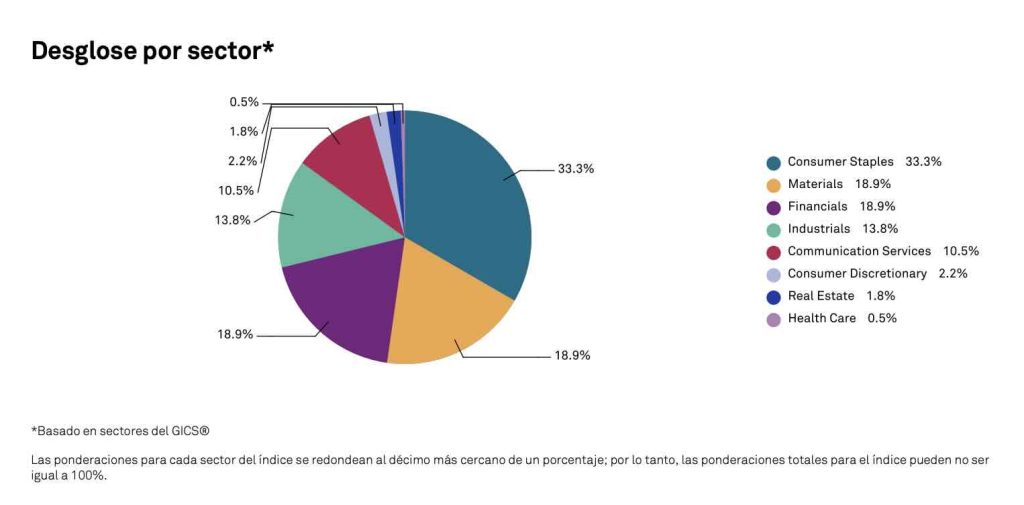

S&P BMW desglose por sector

| Cotización Alfa Bolsa Mexicana de Valores | Cotización Grupo Aeroportuario del Sureste Bolsa Mexicana de Valores |

| Cotización Alpek Bolsa Mexicana de Valores | Cotización Grupo Bimbo Bolsa Mexicana de Valores |

| Cotización Alsea Bolsa Mexicana de Valores | Cotización Grupo Carso Bolsa Mexicana de Valores |

| Cotización América Móvil Bolsa Mexicana de Valores | Cotización Grupo Cementos de Chihuahua Bolsa Mexicana de Valores |

| CotizaciónArca Continental Bolsa Mexicana de Valores | Cotización Grupo Elektra Bolsa Mexicana de Valores |

| Cotización Banco del Bajío Bolsa Mexicana de Valores | Cotización Grupo Financiero Banorte Bolsa Mexicana de Valores |

| Cotización Banco Santander México Bolsa Mexicana de Valores | Cotización Grupo Financiero Inbursa Bolsa Mexicana de Valores |

| Cotización Becle Bolsa Mexicana de Valores | Cotización Grupo México Bolsa Mexicana de Valores |

| Cotización Bolsa Mexicana de Valores Bolsa Mexicana de Valores | Cotización Grupo Televisa Bolsa Mexicana de Valores |

| Cotización Cemex Bolsa Mexicana de Valores | Cotización Industrias Peñoles Bolsa Mexicana de Valores |

| Cotización Coca-Cola Femsa Bolsa Mexicana de Valores | Cotización Infraestructura Energética Nova Bolsa Mexicana de Valores |

| Cotización El Puerto de Liverpool Bolsa Mexicana de Valores | Cotización Kimberly Clark de México Bolsa Mexicana de Valores |

| Cotización Fomento Económico Mexicano Bolsa Mexicana de Valores | Cotización Megacable Holdings Bolsa Mexicana de Valores |

| Cotización Genomma Lab Internacional Bolsa Mexicana de Valores | Cotización Mexichem Bolsa Mexicana de Valores |

| Cotización Gentera Bolsa Mexicana de Valores | Cotización Promotora y Operadora de Infraestructura Bolsa Mexicana de Valores |

| Cotización Gruma Bolsa Mexicana de Valores | Cotización Regional Bolsa Mexicana de Valores |

| Cotización Grupo Aeroportuario del Centro Norte Bolsa Mexicana de Valores | Cotización Walmart de México Bolsa Mexicana de Valores |

| Cotización Grupo Aeroportuario del Pacífico Bolsa Mexicana de Valores |

XM recibe 3 precios de la CFI.co

Con más de 10.000.000 de clientes desde que se fundó en 2009 XM es uno de los principales brokers del escenario mundial y hoy ha recibido un espaldarazo con el logro de 3 premios por parte de el Grupo editorial británico CFI (Capital Finance International)

Los premios otorgados corresponden a las categorías:

- Broker más fiable, global

- Broker más transparente, global

- Mejor soporte al cliente, global

Los premios CFI.co son muy respetados en el sector financiero y de forex por su imparcialidad de la compañía editorial a la hora de evaluar a las compañías. Únicamente seleccionan aquellas que aportan verdadero valor e innovación al sector del trading.

SI quieres conocer todas las posibilidades de la plataforma accede a XM

CFI (Capital Finance International)

CFI.co (Capital Finance International), una revista tanto impresa como online que informa sobre negocios, economía y finanzas.

En CFI señalan que la distinción tradicional entre mercados emergentes y desarrollados ahora es mucho menos significativa, ya que las economías mundiales convergen.

La son sede de la compañía está en Londres, la principal ciudad financiera en Europa y que cuenta uno sw loa niveles multiculturales más grandes del mundo, CFI.co ofrece a sus lectores cobertura y análisis, impulsores del cambio. Combinando las opiniones de destacadas organizaciones multilaterales y nacionales con el liderazgo intelectual de algunas de las mentes más destacadas del mundo, cuenta con un equipo editorial asegura que los lectores comprendan mejor las fuerzas que influyen y dan forma a la economía global.

Más sobre CFI.co

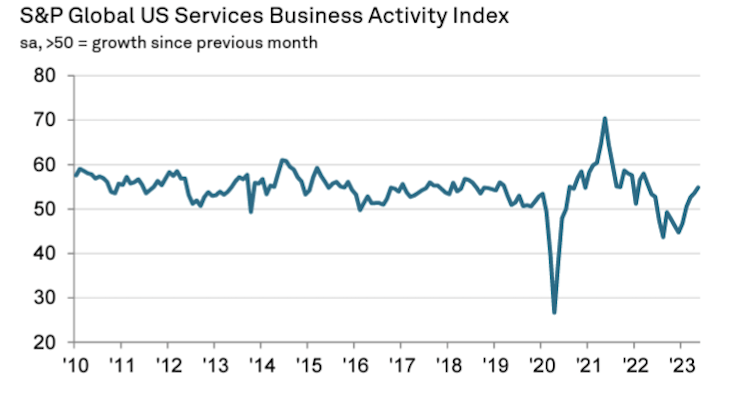

S&P Global US Services PMI

Nos adentramos en el S&P Global US Services PMI un indicador que mide el nivel de actividad empresarial en el sector de servicios en Estados Unidos. Este índice se basa en datos recopilados a través de encuestas a gerentes de compras en empresas del sector servicios.

Para que entendamos las gráficas y comentarios hay que mencionar que un PMI por encima de 50 generalmente indica una expansión de la actividad, mientras que un PMI por debajo de 50 indica una contracción.

A nivel general señalar que los datos de hoy arrojan el mayor aumento en la actividad empresarial en más de un año, a medida que mejoran las condiciones de demanda de los servicios.

Fundamentales

Se ha producido el aumento más pronunciado en nuevos negocios desde abril de 2022.

Las presión sobre los costes se suavizan pero siguen siendo significativos.

Sólido aumento en el empleo.

La actividad empresarial en el sector de servicios de Estados Unidos creció a un ritmo más acelerado en mayo, según los últimos datos respaldada por una fuerte expansión en nuevos negocios.

El aumento en los pedidos nuevos se produjo por la mejora en las condiciones de demanda tanto en los mercados nacionales como en los de exportación. Al mismo tiempo, las empresas aumentaron su actividad de contratación, con un sólido aumento en el empleo.

La mejora en la capacidad de producción de las empresas permitió reducir los retrasos en las entregas por primera vez en cuatro meses.

La confianza empresarial aumentó al nivel más alto en un año, aunque aún más débil que el promedio de la serie.

En cuanto a los precios y por tanto inflación los precios de venta se suavizaron desde abril, aunque se mantuvieron elevadas.

El índice de actividad empresarial final ajustado por estacionalidad, registró 54.9 en mayo, frente a los 53.6 en abril y en línea con la estimación preliminar publicada anteriormente de 55.1.

El último aumento en la actividad empresarial fue el cuarto incremento mensual consecutivo, con un ritmo de expansión que se aceleró hasta el más pronunciado desde abril de 2022. Se informó que una mayor producción se debió a unas condiciones de demanda más fuertes que impulsaron un aumento más pronunciado en los nuevos pedidos.

Nuevos negocios / pedidos

El crecimiento en nuevos negocios se aceleró con el mayor aumento en más de un año.

Las empresas señalaron que una mayor confianza de los clientes respaldó la venta de los nuevos pedidos. Los clientes, especialmente en los mercados de consumo, estaban más dispuestos a gastar.

Algunos también destacaron una base de clientes más amplia y la adquisición de nuevos clientes. A parte de las ventas nacionales también se ha producido un aumento en nuevos pedidos para exportación y creciendo a un ritmo sólido.

Chris Williamson

Chief Business Economist, S&P Global Market Intelligence

Eb palabras de Chris Williamson Chief Business Economist, en S&P Global Market Intelligence

"En mayo, Estados Unidos continuó experimentando una economía de dos velocidades, con la lentitud del sector manufacturero en contraste con un resurgimiento del sector servicios. Las empresas en sectores como viajes, turismo, recreación y ocio están disfrutando de un pequeño auge posterior a la pandemia, ya que el gasto se está desplazando de bienes a servicios.

Los datos de la encuesta indican que el PIB está creciendo a una tasa anualizada ligeramente superior al 2%, y un aumento en las expectativas empresariales apunta a que el crecimiento seguirá siendo sólido a medida que avanzamos hacia el verano.

Sin embargo, al igual que la demanda se ha desplazado de bienes a servicios, también lo han hecho las presiones inflacionarias. Mientras que la inflación de precios de bienes ha caído drásticamente en mayo, registrando solo un aumento marginal, los precios de los servicios siguen aumentando bruscamente.

Aunque han disminuido considerablemente en comparación con los picos del año pasado, la inflación en el sector de servicios sigue siendo más alta que en cualquier otro momento en los 10 años de historia de la encuesta antes de la pandemia, impulsada por una combinación de una demanda creciente y una falta de capacidad operativa, esta última en parte debido a la escasez de mano de obra.

Sin embargo, aunque los proveedores de servicios revitalizados se beneficiarán en la temporada de verano, la debilidad del sector manufacturero genera preocupaciones sobre la resiliencia de la economía más adelante en el año, cuando el viento en contra de tasas de interés más altas y el aumento del costo de vida probablemente ejerzan un mayor impacto en el gasto."

Puedes consultar en profundidad y la versión en inglés en el archivo de S&P Global

Chris Williamson en una intervención en mayo 2023 en CNBC

Si estás buscas las mejores plataformas de trading para comprar acciones, índices o ETFs en los mercados internacionales consulta nuestro top de brokers

S&P PMIs US

S&P publica hoy los PMIs de los principales mercados, vamos a resumir tanto los PMIs de generales como el de servicios de los Estados Unidos.

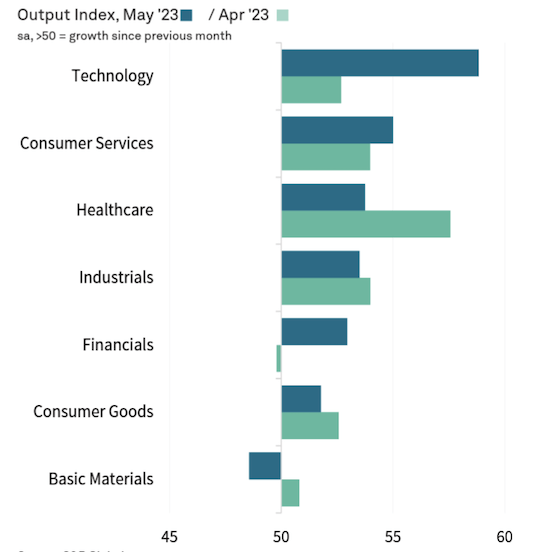

S&P Global US sector PMI

Fundamentales

El sector tecnológico registra su mayor aumento en la producción desde marzo de 2022.

Los sectores de servicios al consumidor y la atención médica siguen superando las expectativas.

La industria de materiales básicos fue el único sector que experimentó una disminución en la producción.

Resumen

Los datos de mayo indicaron un aumento en la actividad empresarial en seis de los siete sectores en Estados Unidos. Materiales básicos fue la única categoría que registró una disminución directa en los volúmenes de producción.

El sector tecnológico (índice en 58.8) fue, con mucho, el mejor sector en rendimiento según la encuesta en mayo, con una actividad empresarial que aumentó al ritmo más rápido en poco más de un año. Esta categoría incluye software y servicios, así como fabricantes de equipos tecnológicos.

Los datos muestran un cambio continuo en el gasto de los hogares de bienes a servicios, los últimos datos de la encuesta señalaron un sólido aumento en la actividad empresarial en el sector de servicios al consumidor. La tasa de crecimiento fue la más rápida desde junio de 2022. En contraste, los productores de bienes de consumo indicaron solo un ligero aumento en la producción y la velocidad de expansión se debilitó desde abril.

La atención médica fue un segmento destacado durante mayo, aunque en menor medida que en abril, cuando encabezó los rankings de crecimiento. Mientras tanto, continuó un aumento sólido en la actividad empresarial en el sector industrial, pero el crecimiento se desaceleró desde el máximo de 11 meses alcanzado en abril

PMIs US metodología

Los índices del PMI™ sectorial de Estados Unidos se elaboran a partir de las respuestas a cuestionarios enviados a los gerentes de compras en los paneles de encuestas del PMI de manufactura y servicios de S&P Global en Estados Unidos, que abarcan más de 1,000 empresas del sector privado. Los índices están disponibles para los sectores de materiales básicos, bienes de consumo, servicios al consumidor, servicios financieros, atención médica, industriales y tecnología.

Más información en S&P Global

Si estás pensando en operar con los principales índices mundiales entra en nuestro top de brokers para conocer las principales plataformas de trading

Cathie Wood - 3 valores a considerar del Nasdaq

Cathie Wood, reconocida inversora, directora ejecutiva y fundadora de Ark Invest, afirmó este miércoles que las empresas proveedoras de software serán las siguientes en obtener beneficios del creciente interés en la inteligencia artificial.

Según Wood, los inversores están capitalizando el entusiasmo que llevó a Nvidia, fabricante de chips, a alcanzar una valoración de 1 billón de dólares, y ahora están enfocándose en las oportunidades que ofrece el sector del software.

Durante una entrevista en Bloomberg TV, Cathie Wood expresó que en Ark Invest tienen la expectativa de que los proveedores de software sean los próximos en beneficiarse del creciente entusiasmo en Wall Street impulsado por los avances en inteligencia artificial.

Esta opinión surge después de que Nvidia lograra temporalmente convertirse en una de las seis compañías públicas a nivel mundial con una valoración superior a 1 billón de dólares el martes pasado.

Nvidia resultados y analistas

Los expertos consideran que Nvidia, fabricante de chips informáticos de alta potencia indispensables para la construcción de sistemas generativos de IA que han ganado gran popularidad en los últimos meses, se encuentra en una posición privilegiada para aprovechar el auge de la inteligencia artificial.

Hasta enero, el Fondo de Innovación de Ark de Cathie Wood mantenía una posición significativa en esta empresa, reconocida por su potencial en el campo de la IA.

Wood dijo que es probable que a Nvidia le vaya bien con el tiempo, pero defendió la decisión de Ark de deshacerse de su participación ya que en su opinión enía un “precio por delante de la curva”.

Wood mencionó que Ark Invest ahora está enfocada en "el siguiente gran movimiento" y predice que las compañías que ofrecen servicios de software generarán ocho veces más ingresos por cada dólar de hardware que Nvidia vende.

Para consultar el valor de la acción de Nvidia en tiempo real

Cathie Wood - 3 valores a considerar

Wood pone su mirada y en estos 3 valores como ejemplo de empresas de software que podrían beneficiarse de la IA para aumentar su valor:

Teladoc Health

Empresa de servicios de atención médica en línea que ofrece consultas médicas virtuales a través de videollamadas y mensajes de texto.

Fundada en 2002, Teladoc se ha convertido en uno de los principales proveedores de telemedicina en todo el mundo.

Su plataforma permite a los pacientes conectarse con médicos y especialistas en diversas áreas, obtener diagnósticos, recetas médicas y recomendaciones de tratamiento sin necesidad de visitar físicamente una clínica u hospital. Teladoc Health ha experimentado un crecimiento significativo en los últimos años, especialmente durante la pandemia de COVID-19, cuando la demanda de servicios de atención médica remota aumentó considerablemente.

Twilio

Twilio es una empresa de tecnología de la comunicación que proporciona una plataforma en la nube para desarrolladores, permitiéndoles incorporar servicios de mensajería, voz y video en sus aplicaciones y servicios.

Fundada en 2008, Twilio se ha convertido en un líder en el mercado de las comunicaciones como servicio (CPaaS), ofreciendo herramientas y APIs fáciles de usar para integrar la comunicación en tiempo real en aplicaciones web y móviles.

Los productos de Twilio incluyen servicios de mensajería de texto (SMS), llamadas de voz, videoconferencias, enrutamiento de llamadas, autenticación de dos factores y más.

Los desarrolladores pueden utilizar las APIs de Twilio para enviar y recibir mensajes, realizar llamadas telefónicas, gestionar números de teléfono y realizar una amplia gama de interacciones de comunicación en sus aplicaciones.

Twilio ha sido utilizado por diversas empresas y organizaciones en todo el mundo para mejorar la comunicación con sus clientes y usuarios. Su plataforma flexible y escalable ha sido especialmente útil para impulsar la innovación en servicios de atención al cliente, servicios de entrega y logística, servicios de comunicación interna y una variedad de otras aplicaciones donde la comunicación en tiempo real es fundamental.

UiPath

UiPath es una empresa de software de automatización robótica de procesos (RPA, por sus siglas en inglés) fundada en 2005. Proporciona una plataforma de software que permite a las organizaciones automatizar tareas repetitivas y basadas en reglas, liberando a los empleados para que se centren en actividades de mayor valor.

La plataforma de UiPath utiliza robots de software (también conocidos como "bots") para replicar las acciones humanas en aplicaciones de software y sistemas empresariales. Estos bots pueden realizar una variedad de tareas, como ingresar datos, realizar cálculos, extraer información de documentos, interactuar con sistemas legados, procesar transacciones y más.

Las soluciones de UiPath se han utilizado en una amplia gama de industrias, incluyendo banca, seguros, servicios financieros, atención médica, logística, manufactura y gobierno. La automatización de procesos con UiPath ha demostrado ser efectiva para mejorar la productividad, reducir los errores, acelerar los tiempos de respuesta y optimizar la eficiencia operativa.

Wood's Ark Innovation Fund

Básicamente en este fondo de AKR cuenta con inversiones en empresas que dependen o se benefician del desarrollo de nuevos productos o servicios, mejoras tecnológicas y avances en la investigación científica relacionados con las siguientes áreas:

Revolución genómica

No confundir con genética, la genómica se refiere al estudio del genoma completo, de todos los genes que se encuentran en un organismo, en contraste con la genética la cual estudia genes de forma individuales.

Automatización, robótica y almacenamiento de energía

Inteligencia artificial

Siguiente generación de internet

Innovación Fintech

SI quieres profundizar puedes entrar en este enlace sobre el Ark Innovation Fund

Más sobre AKR Invest:

Nvidia la empresa del billón dólares

El fabricante de chips Nvidia se convirtió en una empresa de 1 billón de dólares este pasado martes (uniéndose a solo otras cinco empresas en el exclusivo club del billón de valoración).

Las acciones han subido un 134% en los últimos seis meses, impulsadas por la carrera de las empresas de tecnología por agregar herramientas de IA a sus productos. En su último informe de ganancias trimestrales de Nvidia registró más de 2 mil millones de dólares de beneficio en tres meses.

Sin duda todo un record y a la par marca la confianza del mercado en el desarrollo de la inteligencia artificial a pesar desde que los entornos regulatorios como la Unión Europea se hable de ponerle limitaciones.

Los inversores la ven como una de las grandes ganadoras de la era de la IA. Celebran que la firma prevé que sus ingresos en el segundo trimestre estén un 50% por encima de lo que esperaban los analistas. Ingresará 11.000 millones de dólares por los 7.150 millones previstos por Wall Street

Nvidia cotización bolsa

Como podemos observar en este gráfico la revalorización de la acción en los últimos años es impresionante.

Para consultar el valor de la acción de Nvidia en tiempo real

Nvidia origen y productos

Nvidia ha sido un actor destacado en la intersección entre la inteligencia artificial (IA) y la tecnología de chips. Sus GPUs (Unidades de Procesamiento Gráfico) han demostrado ser herramientas potentes para acelerar los cálculos necesarios en tareas de IA, como el entrenamiento de modelos y la inferencia en tiempo real.

La arquitectura de las GPUs de Nvidia, especialmente la serie NVIDIA Tesla, ha sido ampliamente adoptada en el ámbito de la IA. Estas tarjetas gráficas son capaces de realizar operaciones matemáticas de manera altamente paralela, lo que las hace especialmente eficientes en el procesamiento de grandes conjuntos de datos utilizados en aplicaciones de IA.

Además, Nvidia ha desarrollado software y bibliotecas específicas para la IA, como CUDA y cuDNN, que permiten a los desarrolladores aprovechar al máximo el rendimiento de las GPUs de la compañía en tareas de IA. Estas herramientas y tecnologías se han convertido en pilares fundamentales para muchos proyectos y aplicaciones de IA en diversos campos, como la visión por computadora, el procesamiento de lenguaje natural y el aprendizaje automático.

A medida que la IA continúa evolucionando y expandiéndose en diferentes industrias, Nvidia se ha posicionado como un proveedor clave de tecnología para impulsar el rendimiento y la eficiencia de los sistemas de IA. La empresa ha invertido en la investigación y el desarrollo de soluciones cada vez más avanzadas, como las GPU de última generación y las plataformas de computación acelerada, para satisfacer las crecientes demandas de la IA en diversos sectores, desde la automoción hasta la medicina y más allá.

Si quieres comprar acciones de los principales valores mundiales entra en nuestro top de brokers de acciones

Tokenización

La tokenización se ha convertido en una nueva herramienta de financiación en el ámbito de la tecnología blockchain y las criptomonedas.

En este contexto, la tokenización se refiere al proceso de convertir un activo físico o intangible en un token digital en una cadena de bloques.

¿Qué es?

La tokenización permite fraccionar y representar digitalmente activos como bienes raíces, obras de arte, acciones, bonos, commodities, entre otros. Estos activos se dividen en tokens, que son unidades digitales indivisibles que pueden ser intercambiadas y transferidas de manera eficiente en una cadena de bloques.

Además permite una mayor liquidez y accesibilidad a los activos. Por ejemplo, una persona puede comprar una fracción de un inmueble mediante la adquisición de tokens, lo que le da una participación en la propiedad del mismo. Esto abre oportunidades para inversores minoristas que antes no podían acceder a ciertos activos debido a barreras de costo o regulaciones restrictivas.

Sin embargo, es importante tener en cuenta que la tokenización también conlleva riesgos, como la falta de regulación o la posibilidad de estafas o proyectos fraudulentos. Es esencial que los inversores investiguen y comprendan los proyectos y las regulaciones aplicables antes de participar en estas iniciativas.

Ventajas

- Mayor liquidez: permite fraccionar activos en unidades más pequeñas y representarlos digitalmente en una cadena de bloques. Esto facilita la negociación y el intercambio de estos activos, lo que aumenta la liquidez. Los inversores pueden comprar y vender tokens de manera más rápida y eficiente, sin necesidad de intermediarios tradicionales.

- Acceso a nuevos mercados: abre oportunidades para inversores minoristas que antes no podían acceder a ciertos activos debido a barreras de costo o regulaciones restrictivas.

- Eliminación de intermediarios: puede eliminar o reducir la necesidad de intermediarios en transacciones financieras. Al representar los activos en tokens digitales y utilizar contratos inteligentes en la cadena de bloques, se pueden automatizar ciertos procesos.

- Transparencia y trazabilidad: en una cadena de bloques proporciona un registro inmutable y transparente de las transacciones. Esto facilita la verificación y la trazabilidad de la propiedad de los activos, lo que brinda mayor seguridad y confianza a los inversores.

- Eficiencia en la emisión de activos: también puede facilitar la emisión de nuevos activos.

- Mayor seguridad: en una cadena de bloques puede proporcionar un mayor nivel de seguridad. La tecnología de cadena de bloques reduce los riesgos de fraudes y ataques cibernéticos.

Tipos de tokenización

- Tokenización de activos financieros: los activos financieros, como acciones, bonos, derivados u otros instrumentos financieros, se representan digitalmente mediante tokens en una cadena de bloques, lo que conlleva permite la negociación y el intercambio de estos activos de manera más eficiente y transparente.

- Tokenización de bienes raíces: La tokenización de bienes raíces implica la representación de propiedades inmobiliarias, como edificios comerciales, terrenos o propiedades residenciales, mediante tokens en una cadena de bloques.

- Tokenización de obras de arte: La tokenización de obras de arte implica la representación de piezas de arte, como pinturas, esculturas o fotografías, mediante tokens en una cadena de bloques.

- Tokenización de commodities: En este caso, se trata de la representación digital de commodities, como oro, petróleo, gas natural, etc., mediante tokens en una cadena de bloques. La tokenización permite el comercio fraccional.

- Tokenización de derechos de propiedad intelectual: La tokenización también se puede utilizar para representar y gestionar los derechos de propiedad intelectual, como patentes, derechos de autor o marcas registradas. Los creadores pueden tokenizar sus derechos y vender o licenciar estos tokens a inversores o empresas interesadas.

La tokenización es una nueva herramienta de financiación que genera beneficios en diferentes compañías y ya se usa en distintos sectores de la economía.

La economia tokenizada

Sin duda es uno de los términos más candentes del momento, tokens, blockchain, criptomonedas, monedas digitales lideradas por los bancos centrales de los países... hoy nos metemos de lleno en uno de estos conceptos a través de literatura y vídeos que hemos encontrado así como a una serie de empresas que lideran el camino.

La economía tokenizada se refiere a un sistema económico en el que los activos y las transacciones se representan y ejecutan mediante tokens digitales en una cadena de bloques o blockchain.

Los tokens son unidades digitales que pueden representar cualquier tipo de valor, como moneda, propiedad, acciones, bonos u otros activos tangibles o intangibles.

En una economía tokenizada, los activos tradicionales se convierten en tokens digitales, lo que les permite ser transferidos y almacenados de manera segura en una cadena de bloques. Esto facilita el comercio y la transacción de activos de manera más eficiente y sin la necesidad de intermediarios tradicionales, como bancos o bolsas de valores.

La tecnología de blockchain proporciona un registro descentralizado y transparente de todas las transacciones, lo que brinda mayor seguridad y confianza en el sistema. Además, la tokenización permite la divisibilidad de los activos, lo que significa que pueden ser fraccionados en unidades más pequeñas, lo que aumenta la accesibilidad y liquidez de los activos.

La economía tokenizada también ha dado lugar al surgimiento de las Ofertas Iniciales de Monedas (ICO, por sus siglas en inglés) y las Ofertas de Tokens de Seguridad (STO, por sus siglas en inglés), que son métodos de recaudación de fondos utilizados por las empresas y proyectos que emiten tokens como una forma de financiamiento.

En resumen, la economía tokenizada es un concepto en el que los activos y las transacciones se representan y ejecutan mediante tokens digitales en una cadena de bloques, lo que permite un comercio y una transacción más eficientes, mayor accesibilidad y liquidez, así como una mayor seguridad y transparencia en el sistema económico.

Empresas que lideran la economía tokenizada

Token City

Fundada en 2020, Token City proporciona la infraestructura tecnológica completa que permite la gestión de activos financieros tokenizados y ofrece soluciones de gestión y tokenización, así como un marketplace de security tokens respaldados por activos financieros de empresas privadas.

La compañía fue sido seleccionada por Forbes España entre las 22 ideas que más impacto tuvieron en 2022, elegida entre las 50 mejores start-ups en 2022 por 4YFN, reconocida por Finnovating como una de las cinco empresas más prometedoras creadas en España en 2020, y distinguida entre las start-ups más innovadoras por Entrepreneurship World Cup, AIBC Malta y Molo9. Asimismo, su CEO resultó nominada como una de las 5 mejores empresarias FinTech del pasado año por el IV FinTech Innovation Summit 2022.

CEO: Yael H. Oaknín

Página web: Token-City.com

Tokeny

Tokeny Solutions es una compañía luxemburguesa que permite a las empresas que operan en mercados privados beneficiarse del uso de la tecnología blockchain, al tiempo que mantienen el cumplimiento y el control. Permitimos a sus clientes aumentar la eficiencia en sus operaciones, cumplir con las obligaciones de cumplimiento global, habilitar la automatización y, en última instancia, obtener una ventaja competitiva.

Tokeny es una de las empresas líderes del mercado, ofrece una plataforma integral y modular de calidad institucional que permite la emisión, transferencia y gestión de activos digitales negociables/tokens de seguridad, como préstamos tokenizados, notas estructuradas, acciones y fondos. Las soluciones permiten a sus clientes interactuar de manera segura con la cadena de bloques sin necesidad de tener experiencia técnica.

CEO: Luc Falempin

Chief Commercial Officer: Daniel Coheur

Head of Product: Xavi Aznal

Página web: Tokeny.cm

Securitize

Securitize, Inc. es una empresa de tecnología financiera que proporciona a las empresas una plataforma para recaudar capital de inversores institucionales, acreditados o minoristas (crowdfunding), con acciones emitidas en forma de tokens digitales registrados en la cadena de bloques.

La empresa opera un mercado en el que se negocian acciones tokenizadas de empresas privadas.

Securitize tiene aproximadamente 3,000 clientes con un total de 1.2 millones de inversores y está regulada tanto por la Comisión de Valores y Bolsa de los Estados Unidos (SEC) como por FINRA. En junio de 2022, Securitize obtuvo la autorización de la CNMV española para ingresar a su entorno de prueba de valores.

La compañía fue fundada por el ex CEO de Telefónica I+D, Carlos Domingo

CEO: Carlos Domingo

Securitize Co-founder & President: Jamie H. Finn

Chief Product & Technology: Jorge Serna

Página web: securitize.io