Urbanitae proyecto de rentas Apartamentos Campanar - Valencia

mayo 27, 2024civislend,crowdlending,Inversiones alternativas,crowdfunding,Crowdlending,urbanitae,wecityCrowdfunding,fellowfunders,urbanitae proyectos

Urbanitae abre este jueves 30 de mayo a las 16 hs una nueva oportunidad de inversión, Urbanitae Apartamentos Campanar - Valencia la financiación que se busca con este crowdfunding será destinada a la adquisición de una planta de oficinas para su reforma y transformación en 20 apartamentos para su explotación como turístico

Los apartamentos serán operados por Alma Suites que tiene especial foco y experiencia en la ciudad de Valencia.

Resumen económico:

- Rentabilidad Bruta 8,60%

- Rentabilidad Neta 7,75%

El proyecto está situado en el distrito de Campanar, en Valencia, específicamente en la Avenida del Maestro Rodrigo, 45. El activo comprende veinte fincas registrales en la planta baja de un edificio mixto (residencial y terciario) y posee una superficie bruta alquilable (SBA) de 1.819 m².

Apartamentos Campamar - Valencia detalles y rentabilidad de la inversión

Capital buscado: 3.345.000€

PROYECYO DE RENTAS: Dividendo medio anual del 7,75%

Pago de intereses trimestral

Objeto del préstamo: adquisición de una planta de oficinas para su reforma y transformación en 20 apartamentos para su explotación como turístico

Plazo de ejecución: 36 meses

Entra en Urbanitae proyectos para conocer más

Descripción del proyecto Apartamentos Campanar

Ubicación:

El distrito de Campanar, con una población de más de 38.000 habitantes, está formado por cuatro barrios: Campanar, Les Tendetes, El Calvari y Sant Pau. Estos eran antiguos caseríos huertanos dependientes del pueblo de Campanar, que fueron absorbidos por el crecimiento de la ciudad de Valencia. El distrito se encuentra a solo 2,5 km del centro de la ciudad y a 10 minutos en coche del aeropuerto. Además, el activo está situado a solo 900 metros del Bioparc Valencia, una de las principales atracciones turísticas de la ciudad.

El escenario de Urbanitae está basado en los datos contractuales firmados con el operador e inquilino, Alma Experience, S.L. (ALMA Suites) Respecto al precio de compra, el precio de alquiler y el precio de desinversión, Urbanitae ha verificado internamente el plan de negocio del gestor (VIVIZ) y, lo ha contrastado con un valorador independiente (Savills). Según el contrato de arrendamiento, se estima que el proyecto genere un dividendo medio anual del 7,75% desde el fin de obras e inicio del devengo de las rentas. La previsión de ingresos total asciende a 4.040.173 €, mientras que la estimación de los costes totales para la ejecución de la inversión corresponde a 3.272.779 €.

Accede para conocer el escenario económico

Las principales plataformas de inversión crowdfunding en All4brokers.com/crowdfunding

URBANITAE

Urbanitae es una plataforma de crowdfunding autorizada y regulada por CNMV registrada como financiación participativa (PFP) con el registro 29.

Especializada en el mercado inmobiliario desde 2019 permite a cualquier ahorrador invertir a través de un proceso 100% online, sin papeleos, ni visitas, ni trámites burocráticos. Los inversores pueden adquirir participaciones en los activos inmobiliarios con una inversión mínima de 500 euros.

La empresa está liderada por Diego Bestard desde el inicio de su actividad.

500€ de inversión mínima

"Invierte en algo que puedas tocar" es su lema

La especialización en inversión inmobiliaria se debe a la enorme aceptación en España en invertir en inmuebles no sólo por rentabilidad sino que también por la sensación de seguridad en la inversión realizada.

Más sobre Urbanitae

Civislend Vielha Homes nueva oportunidad de inversión.

mayo 24, 2024civislend,crowdlending,Inversiones alternativas,crowdfunding,Crowdlending,Crowdfunding,fellowfunderscivislend inversion,crowdfunding los pirineos,crowdfunding valle de aran

Civislend abre el próximo martes 30 de mayo l a las 12 hs una nueva oportunidad de inversión, Vielha Homes Valle de Arán la financiación que se busca con este crowdlending será destinada a financiar la construcción de un complejo residencial de viviendas plurifamiliares con garaje y trastero sobre un solar urbano con licencia de obras en el Valle de Arán.

Vielha Homes Valle de Arán detalles y rentabilidad de la inversión

A financiar: 3.000.000€

Objeto del préstamo: concesión de un préstamo con garantía hipotecaria de primer rango sobre el activo para la construcción de un edificio de 18 viviendas y 4 locales comerciales.

Rentabilidad total de la inversión: 17,25%

Tipo de interés nominal: 11,50%

Plazo de ejecución: 18 meses

Entra en CIVISLEND PROYECTOS si quieres conocer más.

Descripción del proyecto y promotora

Se ofrece un préstamo hipotecario de primer orden para financiar la edificación de un desarrollo residencial multifamiliar que incluye garajes y trasteros, ubicado en un terreno urbano con permiso de construcción vigente.

Este préstamo representa la etapa inicial de un financiamiento estructurado en dos segmentos. El Segmento I asigna una primera entrega de 800.000 € al promotor, lo que corresponde al 23% del costo total de la construcción. Tras esta primera entrega, el préstamo continuará desembolsándose en función del progreso de la obra, mediante certificaciones de avance.

El proyecto habitacional consta de 32 unidades con distribuciones que van de 1 a 7 dormitorios, cada una con su respectivo garaje y trastero. De estas, 12 de 32 viviendas ya han sido reservadas, lo que representa un 37,5% de ocupación.

Las propiedades se sitúan en Vielha, Valle de Arán, una localización privilegiada a tan solo 15 minutos de la estación de esquí Baqueira-Beret.

El valor actual del terreno, con la licencia de construcción otorgada, es de 9.613.645 €, lo que supone un LTV (Loan-to-Value) para la primera disposición, incluyendo gastos, del 11,52%. El valor estimado del edificio una vez finalizado (HET) es de 19.834.873 €, con un LTV H.E.T. del 15,12%.

El promotor mantendrá una contribución de capital propio de 3.823.294 €, representando el 27% de la inversión total en el proyecto.

Para los inversores, tanto experimentados como novatos, se establece un "periodo de reflexión precontractual" de cuatro días, durante el cual pueden retractarse de su inversión sin incurrir en penalizaciones.

Los intereses se calcularán a partir de la fecha de formalización del préstamo, que ocurrirá dentro de un plazo máximo de 30 días tras la recaudación de los fondos.

Entra en CIVISLEND PROYECTOS si quieres conocer más.

Garantías del préstamo:

• Hipoteca de primer rango sobre el activo con un valor de tasación actual del activo es de 9.613.645 €, y valor de HET de 19.834.873 €.

• Pignoración de las participaciones sociales de la sociedad prestataria.

Promotor del proyecto:

ACP PLETA ARAN SL es una empresa promotora conen el sector inmobiliario español.

ACO forma parte del grupo Altavista Capital Partners. Altavista es una boutique independiente de private equity enfocada en la co-inversión, gestión y desarrollo integral de proyectos inmobiliarios residenciales a lo largo del territorio nacional.

ACP cuenta con un equipo de profesionales de la industria inmobiliaria y financiera con más de 30 años de experiencia.

Las principales plataformas de inversión crowdfunding en All4brokers.com/crowdfunding

Civislend Vielha Homes nueva oportunidad de inversión.

Civislend

Civislend es una de las principales plataformas de crowdlending española, permite invertir en inmuebles desde 250€ obteniendo beneficios por la inversión.

Nace en el año 2017 como Plataforma de Financiación Participativa (PFP) pionera en crowdlending inmobiliario en España. Autorizada por la Comisión Nacional del Mercado de Valores (CNMV) y el Banco de España. Su objetivo, mediar entre promotores inmobiliarios e inversores, que los primeros pudieran conseguir fondos de un modo rápido y seguro a cambio de un tipo de interés que obtienen los inversores.

Crowdfunding inmobiliario en México principales plataformas

mayo 22, 2024Inversiones alternativas,Crowdfundingbriq,briq crowdfunding,crowdfunding mexico,100 ladrillos crowdfunding,100 ladrillos mexico,briq mexico,crowdfundin inmobiliario mexico,expansive crowdfunding,m2crowd,monific crowdfunding,pm2 crowdfunding

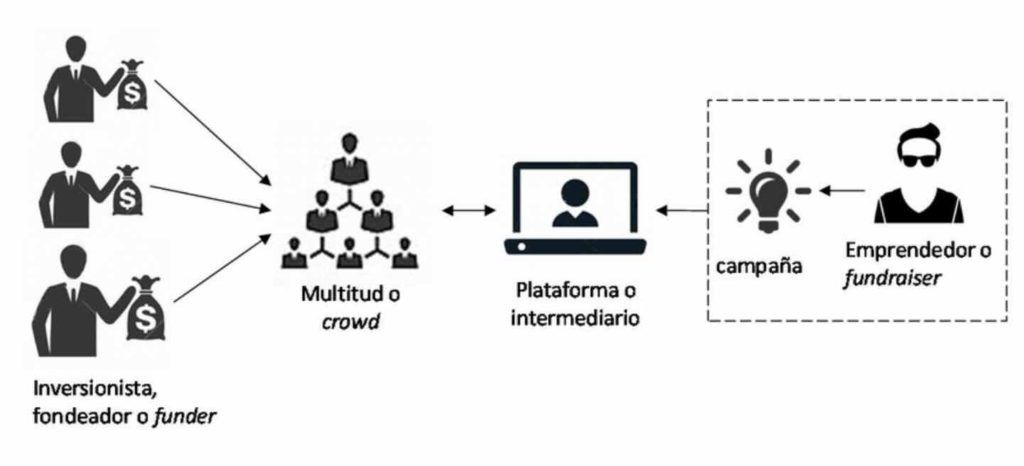

¿Cuales son las principales plataformas de crowdfunding inmobiliario en México?

Al igual que en otros países el crowdfunding en bienes raíces es una de las inversiones alternativas más populares en México

Antes de entrar a detallar las empresas vamos a hacer un rápido repaso a algunos conceptos

¿Cómo invertir en bienes raíces en México?

Es factible participar en proyectos inmobiliarios en México incluso con un capital reducido. La modalidad más aconsejable para hacerlo es mediante el crowdfunding inmobiliario.

El Crowdfunding inmobiliario permite a pequeños ahorradores ingresar en un mercado que antes requería de montos grandes. Estos pequeños ahorradores van a poder comprar pequeñas partes de un inmueble. No necesitas adquirir una unidad completa, es más puedes realizar esta inversión en varios proyectos.

¿Cómo funciona el crowdfunding inmobiliario?

El inversionista lo que hace es adquirir una parte de un inmueble pero no lo compra entero. Es decir, que no te conviertes en dueño de un apartamento, sino de un porcentaje del él, en función de tu inversión realizada.

Para poder realizar esta inversión debes elegir una de las plataformas de crowdfunding inmobiliario que existen en México, elegir un proyecto que se adapte a tu perfil de inversión.

Hay dos tipos de inversión:

Crowdfunding inmobiliario de deuda:

- El inversionista le otorga dinero vía un préstamo a un desarrollador inmobiliario para que levante el proyecto.

- Como contrapartida el promotor inmobiliario se obliga a abonar un importe principal junto con un interés fijo, todo ello en un periodo de tiempo establecido.

Crowdfunding inmobiliario con renta:

- El inversionista compra fracciones de inmuebles para su renta, y así conseguir un ingreso permanente y complementario.

- Esta alternativa te permite ser dueño de una porción del inmueble, y recibir todos los meses dinero por esta operación.

Crowdfunding inmobiliario de capital:

- El inversionista entra como socio y sus fondos van al desarrollo del proyecto de bienes raíces.

- Recuperas la inversión una vez se venda el inmueble y recibirás ingresos en la misma proporción de la que invertiste pero sobre el precio de venta de la casa, no de desarrollo.

En México, el crowdfunding está regulado por la Comisión Nacional Bancaria y de Valores (CNBV), que supervisa y establece las reglas para garantizar la seguridad y la transparencia en el mercado de crowdfunding.

Principales plataformas :

briq

- Con briq puedes invertir desde 500 pesos, con retornos atractivos y garantías tangibles. gracias a muchas aportaciones para que de forma colectiva representen una sola y los involucrados puedan beneficiarse de este tipo de inversiones.

- Retornos atractivos: entre 12 y 20% anual

- Cada proyecto cuenta con una garantía o respaldo. Si el desarrollador inmobiliario no cumple con el pago, o los rendimientos no son los esperados, se vende el inmueble para que los inversionistas recuperen su inversión y ganancias.

- briq te da la oportunidad de invertir en dos modalidades:

- Copropiedad: dueño de un inmueble y gana rentas mensuales y plusvalía.

- Deuda: intereses recurrentes sobre tu capital con tasa y plazos definidos

Accede a briq.mx

monific

- Plataforma de crowdfunding inmobiliario que ofrece oportunidades accesibles de inversión en propiedades turísticas

- Cada proyecto publicado es analizado y evaluado cuidadosamente

- Inversión: los rendimientos se obtienen a través de la ocupación y plusvalía que genera la propiedad.

- Liquidez: gracias a el mercado secundario podrás vender o comprar participaciones de proyectos fondeados en su totalidad.

- Mínimo de inversión: $1,000

pm2

- Proyectos rentables y seguros: en PM2 seleccionan los proyectos más rentables que le proporcionen un rápido retorno a nuestros inversionistas.

- Altos rendimientos.: se envía el capital al Desarrollador del proyecto y éste regresa el capital más rendimientos una vez comercialice la propiedad.

- Buscan proyectos que ya se encuentren avanzados en un 70% o más, dando como resultado proyectos que generan el retorno más rápido del mercado.

- Mínimo de inversión: $1,000

Expansive

Expansive es una plataforma de Crowdfunding Inmobiliario en México que tiene como objetivo democratizar las inversiones en el sector inmobiliario, permitiendo que cualquier persona participe en el financiamiento de proyectos inmobiliarios con atractivos rendimientos y garantías reales.

- Fundada en 2016.

- Financiados por 500 Startups México y otros inversionistas.

- Fundada por Adolfo Zavala

- Inversion a partir de $100

- Expansive ofrece garantías de proyecto en forma de Fideicomisos de Garantía. Estos fideicomisos respaldan la inversión y ofrecen una capa adicional de seguridad

- En Expansive, ofrecemos oportunidades de inversión con plazos de 18 meses y 24 meses.

- Los pagos de rendimiento pueden ser bimestrales o mensuales

- Las tasas de rendimiento varían según el proyecto y la campaña

M2CROWD.

- Inversiones en bienes raíces desde $1,000 pesos.

- Inversiones que pagan hasta 20% anual

- 43.000+ usuarios registrados

- 484,000,000+ de pesos financiados

- 167+ proyectos financiados

- 288,000,000+ de pesos entregados a sus s inversionistas

- M2CROWD Respalda la inversión a través de garantías hipotecarias o de fideicomisos que equivalen 150% o más que el financiamiento otorgado al desarrollador.

- Se resguarda el capital de los inversionistas en una cuenta segregada durante el periodo de fondeo. Esta cuenta genera un rendimiento adicional desde el momento que recibimos tu depósito hasta la entrega de los recursos al desarrollador.

100 Ladrillos

- 2 modalidades para invertir:

- Ladrillos de propiedades en Pre-Venta: proyectos inmobiliarios en construcción sobre los cuales el inversionista obtiene un descuento por la inversión anticipada a la fecha de la entrega de la propiedad. Una vez que la propiedad está terminada se aporta a un fideicomiso de administración independiente que se encargará de gestionar y maximizar los ingresos, utilidades o aprovechamientos para que puedas vivir de tus rentas

- Ladrillos de propiedades en Venta: Son Ladrillos de propiedades que ya están terminadas, que ya han sido aportadas a un fideicomiso de administración independiente y ya están en condiciones de generar ingresos. Estos Ladrillos se compran y venden a otros inversionistas a través de la plataforma en mercado secundario. El precio de estos Ladrillos lo establecen los propios clientes y está sujeto a la oferta y la demanda.

- Inversión mínima de $50,000 pesos

El crowdfunding no sólo se produce en las inversiones inmobiliarias, hay otras posibilidades como los préstamos personales vía crowdfunding también con rentabilidades atractivas, si quieres conocer más sobre estas oportunidades entra en nuestro artículo Crowdfunding México

Urbanitae Proyecto Montesano - Valencia

mayo 21, 2024civislend,crowdlending,Inversiones alternativas,crowdfunding,Crowdlending,urbanitae,wecityCrowdfunding,fellowfunders,urbanitae proyectos

Urbanitae abre este jueves 23 de mayo a las 16 hs una nueva oportunidad de inversión, Urbanitae Proyecto Montesano - Valencia la financiación que se busca con este crowdfunding será destinada a la concesión de un préstamo para la financiación de la compra y remates finales de una obra en curso en Montesano, Valencia.

Actualmente, en Montesano, Valencia, se está desarrollando una promoción que ha alcanzado un 90% de ejecución. Este proyecto incluye 5 viviendas unifamiliares, de las cuales 4 ya han sido adquiridas. Los compradores han formalizado su compromiso mediante la firma de contratos de arras y han realizado pagos de depósitos que representan el 20% del valor total de cada propiedad.

Proyecto Montesano - Valencia detalles y rentabilidad de la inversión

A financiar: 1.280.000€

Ticket máximo: 10.000€

Proyecto de deuda

Objeto del préstamo: compra y remates finales de la obra. 5 viviendas unifamiliares de las que 4 de ellas han sido ya vendidas

Rentabilidad total: 13%

Plazo de ejecución: 7 meses

Garantías del préstamo:

1. Hipoteca de primer rango sobre el activo.

2. Prenda de primer rango sobre las acciones de la SPV.

3. Prenda de primer rango sobre las cuentas bancarias de la SPV.

4. Poder irrevocable de venta en favor de los inversores de Urbanitae

Entra en Urbanitae proyectos para conocer más

Descripción del proyecto

La promoción inmobiliaria se encuentra en Montesano, una localidad perteneciente a Bétera. A tan solo 14 kilómetros de Valencia, este enclave se ha erigido como un destacado núcleo residencial dentro de la provincia, albergando una significativa cantidad de urbanizaciones de la zona metropolitana valenciana.

Montesano goza de una ubicación privilegiada, cercana a puntos de interés como el Parque Tecnológico de Valencia, las instalaciones deportivas del Valencia C.F., y los centros comerciales Osito y Kinépolis. Estratégicamente situada junto a la autovía CV-35 y a poca distancia del anillo de la A-7 Autovía del Mediterráneo, la zona se beneficia de amplias áreas verdes en sus alrededores, como El Parque Fluvial del Turia, La Vallesa y Les Ródanes, además de un campo de golf a menos de 2 kilómetros. Las playas valencianas se encuentran a 15 kilómetros y una variedad de servicios esenciales, tiendas y restaurantes de primera categoría están disponibles a menos de 10 minutos.

Accede para conocer el escenario económico

Las principales plataformas de inversión crowdfunding en All4brokers.com/crowdfunding

URBANITAE

Urbanitae es una plataforma de crowdfunding autorizada y regulada por CNMV registrada como financiación participativa (PFP) con el registro 29.

Especializada en el mercado inmobiliario desde 2019 permite a cualquier ahorrador invertir a través de un proceso 100% online, sin papeleos, ni visitas, ni trámites burocráticos. Los inversores pueden adquirir participaciones en los activos inmobiliarios con una inversión mínima de 500 euros.

La empresa está liderada por Diego Bestard desde el inicio de su actividad.

500€ de inversión mínima

"Invierte en algo que puedas tocar" es su lema

La especialización en inversión inmobiliaria se debe a la enorme aceptación en España en invertir en inmuebles no sólo por rentabilidad sino que también por la sensación de seguridad en la inversión realizada.

Más sobre Urbanitae

Real World Assets qué son y beneficios

mayo 20, 2024Criptoactivos,Tokenstokenizacion,que son los rwas,real world assets,RWAs,tokenizacion activos

Los Real World Assets o RWAs es un concepto del entorno cripto se refieren a la tokenización de activos tangibles que existen en el mundo físico, mediante la tokenización los activos son incorporados a la cadena de bloques. También incluyen la creciente emisión de productos de mercados de capitales en la blockchain donde los valores digitales son tokenizados y ofrecidos a clientes minoristas.

La tokenización de activos del mundo real está al alza nos numerosos los sectores que ya lo están adoptando como los proyectos inmobiliarios (bienes raíces), préstamos y, más recientemente deuda de alguno países e incluso bonos de instituciones como el BEI (BEI lanza un bono tokenizado)

Uso actual

Emisión de Bonos Tokenizados: Las corporaciones están capitalizando la tokenización de la deuda para lanzar bonos y asegurar financiamiento. A diferencia de los bonos convencionales, los bonos tokenizados se materializan como tokens en la blockchain, facilitando a los inversores el acceso a un espectro más amplio de bonos de forma más eficaz y con menores requisitos de entrada. Un caso de estudio es la emisión de bonos por parte del Banco Europeo de Inversiones (BEI).

Fondos de Inversión y Tokenización: Los gestores de fondos están adoptando la tokenización de activos para forjar instrumentos financieros más democráticos y operativos. Un ejemplo sería la tokenización de carteras de préstamos por parte de los fondos, que luego venden participaciones tokenizadas a los inversores, brindándoles la oportunidad de compartir los beneficios generados por dichos préstamos.

Artículo BUILD de BlackRock un nuevo fondo tokenizado

Financiamiento de Proyectos Inmobiliarios: La tokenización de deuda está revolucionando la financiación de proyectos inmobiliarios mediante la emisión de tokens que simbolizan cuotas en desarrollos constructivos o propiedades específicas. Esto abre las puertas a los inversores para incursionar en el mercado inmobiliario de forma más ágil y con requisitos de acceso reducidos.

Not te pierdas nuestra artículo "la economía tokenizada"

Beneficios de los Real World Assets - RWAs

Son mucho los beneficios que puede aportar la tokenización de los activos:

Mayor Liquidez: La tokenización permite dividir activos que normalmente son ilíquidos, como propiedades inmobiliarias, en fracciones más pequeñas y manejables. Esto facilita y democratiza la inversión en dichos activos.

Incremento en la Transparencia y Seguridad: Las operaciones con tokens quedan inmortalizadas en la blockchain, proporcionando un nivel de transparencia y seguimiento superior al de los sistemas convencionales.

Optimización de Transacciones: Gracias a la tecnología blockchain, se minimiza la intervención de intermediarios, lo que agiliza las transacciones y disminuye los costes asociados.

Accesibilidad Global: Los tokens que operan sobre blockchain están disponibles para inversores de todo el mundo, lo que ensancha el espectro de mercado para los activos y favorece una distribución de capital más equitativa.

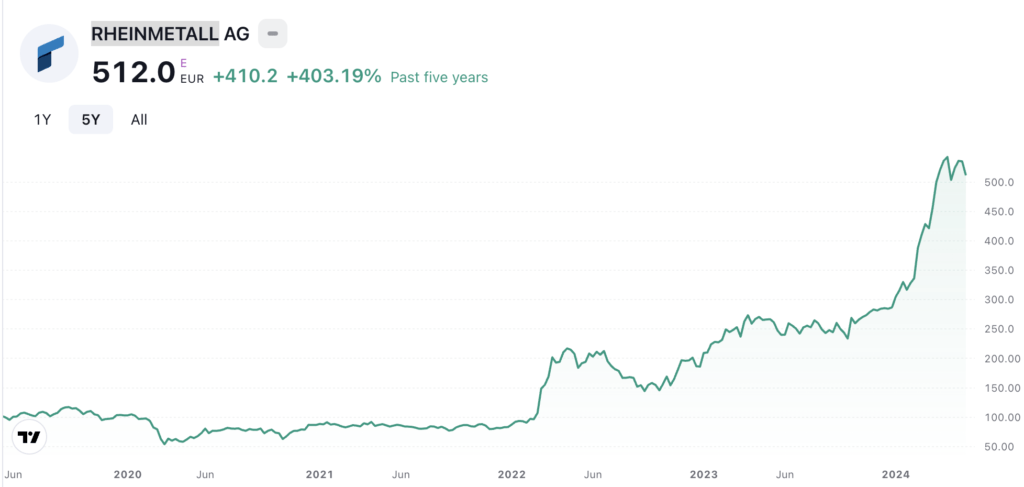

RHEINMETALL en bolsa arriba un 376%

mayo 18, 2024Empresas,Brokerscotizacion Rheinmetall,Rheinmetall,Rheinmetall cotizacion,Rheinmetall stcok price,dassault aviatiojn cotizacion,dassault aviation en bolsa,Lockheed Martin cotizaion

RHEINMETALL AG es la principal empresa armamentística de Alemania, la empresa que desarrolló el famoso tanque Leopard no ha parado de subir en bolsa desde el comienzo de la guerra de Ucrania. Incluso antes, cuando algunas agencias de inteligencia ya avisaban que la guerra era inminente.

No ha sido la única empresa beneficiada en su cotización desde que comenzarán las hostilidades de Rusia hacia Ucrania, empresas como Lockheed Martin constructor de los principales caza americanos, la francesa Dassault Aviation o Thales y la Italiana Leonardo también han tenido rallies alcistas.

RHEINMETALL AG un poco de historia

Rheinmetall AG, con una trayectoria que se remonta a su fundación en abril de 1889 por Heinrich Ehrhardt y colaboradores en Düsseldorf, Alemania, inició su andadura al hacerse cargo de un contrato que otra empresa de munición no logró cumplir.

Tras la Primera Guerra Mundial, las restricciones impuestas a Alemania forzaron a Rheinmetall a diversificar su producción hacia bienes civiles como locomotoras, arados a vapor y maquinaria de oficina. No obstante, la compañía retomó su enfoque militar cuando el Reich se convirtió en accionista mayoritario.

En 1958, Rheinmetall expandió su ingeniería mecánica y electrónica hacia sectores civiles, y en 1986, con la adquisición de Pierburg GmbH, fabricante de carburadores, Rheinmetall estableció su división automotriz que conocemos hoy día.

Principales vehículos de combate hoy:

- Leopard II

- Rheinmetall YAK - Vehículo de transporte blindado de personal.

- Vehículo de Asalto Multipropósito.

- Puma - Vehículo de combate de infantería alemán.

- Lynx - Vehículo blindado de combate alemán.

RHEINMETALL AG es la principal empresa armamentística de Alemania, la empresa que desarrolló el famoso tanque Leopard no ha parado de subir en bolsa desde el comienzo de la guerra de Ucrania. Incluso antes, cuando algunas agencias de inteligencia ya avisaban que la guerra era inminente.

No ha sido la única empresa beneficiada en su cotización desde que comenzarán las hostilidades de Rusia hacia Ucrania, empresas como Lockheed Martin constructor de los principales caza americanos, la francesa Dassault Aviation o Thales y la Italiana Leonardo también han tenido rallies alcistas.

RHEINMETALL AG un poco de historia

Rheinmetall AG, con una trayectoria que se remonta a su fundación en abril de 1889 por Heinrich Ehrhardt y colaboradores en Düsseldorf, Alemania, inició su andadura al hacerse cargo de un contrato que otra empresa de munición no logró cumplir.

Tras la Primera Guerra Mundial, las restricciones impuestas a Alemania forzaron a Rheinmetall a diversificar su producción hacia bienes civiles como locomotoras, arados a vapor y maquinaria de oficina. No obstante, la compañía retomó su enfoque militar cuando el Reich se convirtió en accionista mayoritario.

En 1958, Rheinmetall expandió su ingeniería mecánica y electrónica hacia sectores civiles, y en 1986, con la adquisición de Pierburg GmbH, fabricante de carburadores, Rheinmetall estableció su división automotriz que conocemos hoy día.

Principales vehículos de combate hoy:

- Leopard II

- Rheinmetall YAK - Vehículo de transporte blindado de personal.

- Vehículo de Asalto Multipropósito.

- Puma - Vehículo de combate de infantería alemán.

- Lynx - Vehículo blindado de combate alemán.

RHEINMETALL AG en bolsa

Si los productos que fabrican como los tanques son vehículos pesados y complicado que puedan levantarse 1 cm del suelo lo cierto es que la cotización de la empresa está por las nubes desde el comienzo de la guerra de Ucrania el 24 febrero de 2022

Las hostilidades realmente comenzaron a mediados del 2021 por parte de Rusia concentrando tropas en la frontera con Ucrania muchos pensaban que no daría el paso de cruzarla, un mes antes del comienzo real de la guerra agencias de inteligencia como la CIA alertaban de un inminente comienzo del conflicto y que Putin sí se atrevería a dar el paso.

Cotización RHEINMETALL AG enero de 2022: el 3 de enero la compañía cotizaba en 87,28€

Cotización 25 de febrero de 2022: 107,05€ esto ya suponía una revalorización del 22,65% en casi 2 meses cuando la cotización de la compañía había sido muy estable en el periodo 2020 a enero 2022.

El mercado olía la sangre de la guerra y que se iban a necesitar un rearme.

¿Buscas rentabilidad asegurada, nuevo depósito Cetelem al 4%?

RHEINMETALL AG en bolsa

Si los productos que fabrican como los tanques son vehículos pesados y complicado que puedan levantarse 1 cm del suelo lo cierto es que la cotización de la empresa está por las nubes desde el comienzo de la guerra de Ucrania el 24 febrero de 2022

Las hostilidades realmente comenzaron a mediados del 2021 por parte de Rusia concentrando tropas en la frontera con Ucrania muchos pensaban que no daría el paso de cruzarla, un mes antes del comienzo real de la guerra agencias de inteligencia como la CIA alertaban de un inminente comienzo del conflicto y que Putin sí se atrevería a dar el paso.

Cotización RHEINMETALL AG enero de 2022: el 3 de enero la compañía cotizaba en 87,28€

Cotización 25 de febrero de 2022: 107,05€ esto ya suponía una revalorización del 22,65% en casi 2 meses cuando la cotización de la compañía había sido muy estable en el periodo 2020 a enero 2022.

El mercado olía la sangre de la guerra y que se iban a necesitar un rearme.

Cotización RHEINMETALL AG hoy

La compañía cotiza el 17 de mayo de 2024 a 512€ siendo su pico de cotización el 12 de abril con 543,20€

Revalorización sobre el comienzo de la guerra: 376%

Cotización RHEINMETALL AG tiempo real

Otras compañías al alza con la guerra:

Lockheed Martin

Representa un pilar fundamental del complejo militar-industrial de Estados Unidos, destacándose como el principal contratista de defensa del país y figurando entre los más grandes a nivel mundial en términos de ingresos.

- Aviones Militares: Lockheed Martin es conocida por varios aviones militares emblemáticos.

- F-35 Lightning II: Un caza polivalente de quinta generación con tecnología furtiva, parte del programa Joint Strike Fighter, que sirve en múltiples fuerzas aéreas alrededor del mundo.

- F-22 Raptor: Un caza furtivo de superioridad aérea, considerado uno de los más avanzados del mundo.

- C-130 Hercules: Un avión de transporte táctico que ha estado en servicio desde la década de 1950, conocido por su versatilidad y capacidad de operar en condiciones adversas.

Lockheed Martin cotiza en en La Bolsa de Nueva York (NYSE) a 426,20$

Cotización Lockheed Martin tiempo real

Aumento desde el inicio de la guerra: 20%

Lo mejores brokers en All4brokers.com/acciones

Dassault Aviation

destacada empresa francesa dedicada a la fabricación de aviones, con una rica historia que se remonta a la fundación de la empresa en 1929 por Marcel Bloch, quien luego cambió su apellido a Dassault. La empresa es conocida por sus innovaciones en la aviación tanto militar como civil

- Militares: Dassault es ampliamente conocida por su serie de aviones de combate Mirage y Rafale.

- Mirage: El Dassault Mirage III, desarrollado en la década de 1950, fue uno de los primeros aviones supersónicos y jugó un papel crucial en numerosas fuerzas aéreas en todo el mundo.

- Rafale: Introducido en 2001, el Dassault Rafale es un caza polivalente de cuarta generación que ha sido adoptado por la Fuerza Aérea y la Marina Francesa, además de varios clientes internacionales.

Dassault Aviation cotiza en la Bolsa de Valores de París a 209,40€

Cotización Dassault Aviation tiempo real

Cotización al alza desde el comienzo de la guerra: 82%

Depósito al 4% TAE Cetelem

mayo 17, 2024cetelem,cetelem depositos,deposito,deposito cetelem,deposito rentable,deposito taeDepositos

Cetelem ha lanzado un depósito al 4% TAE con un plazo de 3 meses, este depósito supone una rentabilidad garantizada.

Importante: para abrir tu depósito necesitas tener la Cuenta Cetelem , en esta cuenta se liquidará el principal y los intereses al vencimiento del depósito

Al detalle:

- Con Cetelem no pagas comisiones de apertura o cancelación. Contrata 100% online en unos minutos.

- Abono de intereses al vencimiento: en la fecha de vencimiento recibirás los intereses generados en tu cuenta asociada.

- Cancelación anticipada total o parcial: en el caso de que el cliente necesite disponer de su dinero podrás cancelar antes del vencimiento. Recibirá eu dinero, pero no los intereses²

Simulación del depósito a 3 meses:

4% TAE - 3,96% TIN

Intereses brutos: 98,46€

Plazo: 3 meses

Importe: 10.000€

Requisitos:

Tienes que ser residente fiscal en España, mayor de 18 años y tener tu DNI o NIE en vigor. Además, para la contratación del Depósito es necesario disponer de una Cuenta Corriente de Cetelem.

¿Cuándo recupero la inversión?

Tu depósito a plazo fijo una vez llegado el vencimiento del plazo, liquidará tanto el principal como los intereses devengados en la Cuenta Corriente asociada al mismo.

Más información en depósito Cetelem

Pasos para contratar el depósito en el caso que no seas cliente de Cetelem

- Contratar una cuenta Cetelem: en esta cuenta se liquidará el principal del depósito y los intereses al vencimiento del depósito. Puedes elegir entre 2 tipos de cuentas:

- Plan Cetelem

- Pal Premium

- Descárgate la App Cetelem en tu Apple Store o Google play

- Ingresar en tu cuenta Cetelem el importe que quieres dedicar al depósito

- Contratar el depósito a través de la app: un vez tengas en cuenta el dinero entra en la app y realiza la contratación del depósito

Pasos para contratar el depósito en el caso que ya seas cliente de Cetelem

- Ingresa el dinero que quieras dedicar al depósito en la cuenta

- Accede a la app de Cetem y realiza la contratación.

Cetelem

Cetelem representa la identidad comercial de BNP Paribas Personal Finance en España, una división enfocada en ofrecer préstamos personales y soluciones de crédito para individuos, parte del grupo BNP Paribas.

Establecida desde 1988, Cetelem se ha consolidado como un colaborador clave para el sector comercial y un socio estratégico esencial para reconocidas marcas de distribución y el sector automotriz. La empresa colabora activamente en más de 7.000 puntos de venta y mantiene alianzas con más de 2.200 concesionarios de coches, además de tener una presencia significativa en el ámbito del comercio electrónico.

Cetelem España (Banco Cetelem S.A.U) es la división de crédito a particulares de BNP Paribas en nuestro país

2: Plan Cetelem formado por Cuenta Corriente, Cuenta de Ahorro y Tarjeta de débito. Comisión de mantenimiento de la cuenta corriente del Plan Cetelem 0€/mes hasta 30/06/2024 . TIN 0%, TAE - 0,12% el primer año para una cuenta contratada el 01/01/2024 con saldo diario constante de 5.000€. A partir de 01/07/2024: Comisión de mantenimiento 0,99€ €/mes. TIN 0%, TAE: -0,24% el primer año para una cuenta contratada el 01/07/2024 con saldo diario constante de 5.000€. La TAE puede variar por el saldo medio de la cuenta corriente. La liquidación de la cuenta se realiza con periodicidad mensual.

Urbanitae Benahavís | La Quinta 237 nueva oportunidad de inversión

mayo 16, 2024civislend,crowdlending,Inversiones alternativas,crowdfunding,Crowdlending,urbanitae,wecityCrowdfunding,fellowfunders,urbanitae proyectos

Urbanitae abre este viernes 17 de mayo a las 12 hs una nueva oportunidad de inversión, Benahavís | La Quinta 237 la financiación que se busca con este crowdfunding será destinada a la concesión de un préstamo para la financiación del 100% de los costes de construcción y el 28% de los costes generales para el desarrollo de una villa de lujo en la prestigiosa urbanización de La Quinta, Benahavís.

La villa en primera línea de golf con vistas al campo de La Quinta, cuenta con todo tipo de servicios de lujo, incluyendo piscina privada, ascensor, cine, gimnasio, barbacoa exterior y una cocina completamente equipada. La villa de 878 m2 construidos incluye garaje para 3 vehículos, 5 dormitorios y 5 cuartos de baño en una parcela de 1.090 m2.

Urbanitae Benahavís | La Quinta 237 detalles y rentabilidad de la inversión

A financiar: 2.265.000€

Proyecto de deuda

Objeto del préstamo: desarrollo de una villa de lujo

Rentabilidad total: 15,3%

Plazo de ejecución: 16 meses

Garantías del préstamo:

1. Hipoteca de primer rango sobre el activo.

2. Prenda de primer rango sobre las acciones de la SPV.

3. Prenda de primer rango sobre las cuentas bancarias de la SPV.

4. Poder irrevocable de venta en favor de los inversores de Urbanitae

Entra en Urbanitae proyectos para conocer más

Descripción del proyecto

Descripción del proyecto

La Quinta, situada en el corazón de La Costa del Sol en Benahavís, se destaca como un destino de élite en la provincia de Málaga. Su posición privilegiada la coloca a tan solo 5 kilómetros de San Pedro de Alcántara y a 12 kilómetros de la vibrante Marbella. En su cercanía, a no más de 10 minutos, se encuentran 3 prestigiosos campos de golf, mientras que a un alcance de 15 kilómetros se puede disfrutar de extensas playas, reservas naturales, así como una selección de tiendas y restaurantes de primera categoría.

Escenarios económicos:

La Quinta 237, emplazada en la exclusiva urbanización La Quinta, previamente El Herrojo, en Benahavís, es una lujosa villa con ubicación privilegiada frente al golf, ofreciendo panorámicas del campo de La Quinta.

Esta propiedad dispone de una amplia gama de servicios de alta gama, que incluyen una piscina privada, ascensor, sala de cine, gimnasio, zona de barbacoa al aire libre y una cocina de última generación. Con una construcción de 878 m², la villa cuenta con un garaje con capacidad para 3 vehículos, 5 dormitorios y 5 baños, todo ello distribuido en una parcela de 1.090 m².

Accede para conocer el escenario económico

Las principales plataformas de inversión crowdfunding en All4brokers.com/crowdfunding

URBANITAE

Urbanitae es una plataforma de crowdfunding autorizada y regulada por CNMV registrada como financiación participativa (PFP) con el registro 29.

Especializada en el mercado inmobiliario desde 2019 permite a cualquier ahorrador invertir a través de un proceso 100% online, sin papeleos, ni visitas, ni trámites burocráticos. Los inversores pueden adquirir participaciones en los activos inmobiliarios con una inversión mínima de 500 euros.

La empresa está liderada por Diego Bestard desde el inicio de su actividad.

500€ de inversión mínima

"Invierte en algo que puedas tocar" es su lema

La especialización en inversión inmobiliaria se debe a la enorme aceptación en España en invertir en inmuebles no sólo por rentabilidad sino que también por la sensación de seguridad en la inversión realizada.

Más sobre Urbanitae

Principales casas de bolsa en México

mayo 15, 2024BrokersFinamex,cnbv,Monex,banamex,casas de bolsa mexico,comision nacional bancaria y de valores,gbm,gbm bolsa,grupo bursatil mexicano,trading bolsa,trading stock,finamex broker,finamex bolsa

Una Casa de Bolsa opera como intermediario autorizado para llevar a cabo transacciones en el mercado de valores. De las casas de bolsa dependen las operaciones bursátiles diarias en México y están constituidas como una Sociedad Anónima de Capital Variable.

Las Casas de Bolsas están supervisadas Comisión Nacional Bancaria y de Valores (CNBV) y se rigen por la Ley del Mercado de Valores.

¿Cómo elegir la Casa de Bolsa adecuada?

Para elegir la Casa de Bolsa adecuada debes tener en cuenta al menos estas preguntas para estar seguro que se adecua a tu perfil de inversionista.

- ¿En qué mercado vamos a operar? si sólo piensas invertir en empresas cotizadas en México o también en mercados internacionales como la bolsa americana, japonesa, europeas...

- Referencias de otros clientes: ten en cuenta la información que puedas encontrar, referencias de gente que ya haya invertido a través de la Casa de Bolsa en cuestión

- Las comisiones que aplican frente a otros competidores

- ¿Qué productos quieres operar? vas a operar sólo en acciones, CFDs, ETFs, Cryptos...

- Monto mínimo por operación

- ¿Cuál es el capital con el que disponemos para invertir?

- ¿Tiene oficina física de atención al cliente?

Actualmente, en México hay 32 Casas de Bolsa que sirven para que inversionistas puedan realizar operaciones en el mercado bursátil.

Principales Casas de Bolsa

Citibanamex

Citibanamex Casa de Bolsa, S. A. de C. V. (Antes Acciones y Valores Banamex, S. A. de C. V.), Casa de Bolsa, Integrante del Grupo Financiero Citibanamex (Citibanamex Casa de Bolsa).

Banamex actúa como intermediario financiero en operaciones con valores e instrumentos financieros derivados autorizadas en los términos de la Ley del Mercado de Valores (LMV).

Productos:

- Análisis:

- Análisis macro: una visión sobre los acontecimientos que afectan a los diferentes mercados, tanto a nivel global como local

- Análisis técnico: busca determinar la tendencia futura de los precios y el volumen

- Análisis de instrumentos de deuda: reportes de información y expectativas sobre Instrumentos de Deuda Gubernamental

- Análisis fundamental: Investigación detallada sobre la historia, situación actual y perspectivas de las empresas

- Banca Privada y Patrimonial:

- Patrimonial

- Privada: inversionista de alto nivel,

- Capital Markets Origination:

- Créditos sindicados

- Mercados de deuda

- Mercados de capitales

- Mercados:

- Derivados: administración de productos financieros derivados sobre índices bursátiles y acciones individuales

- Operaciones de capitales; Algorithmic Trading: Somos líderes* en Algoritmic Trading, que es la estrategia más avanzada en términos de tecnología de la operación electrónica, la cual permite la ejecución de órdenes de manera totalmente automática bajo objetivos específicos en tiempo, precio y cantidades a ejecutar, siempre tomando en cuenta la liquidez e impacto en el mercado.

- Préstamo de valores

- Mercado de dinero

- Fondos de inversión: te invitamos a consultar la siguiente página de internet https://www.banamex.com/fondos-de-inversion/ donde podrás obtener mayor información sobre la oferta de Fondos de Inversión.

Mas información Banamex

Monex

Monex es una de las principales instituciones financieras en México especializa en servicios de cambio de divisas, transferencias internacionales de dinero y servicios financieros relacionados (Monex)

Artículo: Expansive crowdfunding retorno del 16,5% – Torre Valencia

Monex Trader

La solución de compra y venta de acciones del Grupo Monex

Monex Trader es una plataforma diseñada para la ejecución eficiente de órdenes en la bolsa de valores. Ofrece una experiencia de inversión dinámica y protegida, facilitando la transacción de acciones listadas tanto en mercados nacionales como internacionales. Esto se realiza mediante el Sistema Internacional de Cotizaciones (SIC), permitiendo también la gestión de fondos de inversión. Con Monex Trader, los usuarios pueden navegar por el mundo de las inversiones con confianza y facilidad.

Con Monex Trader un usuario:

- Podrá acceder de inmediato a información relevante de los mercados: precios, watchlist, heatmap, noticias y gráficas.

- Realizar compras o ventas de fondos de inversión los 365 días del año y las 24 horas del día.

- Comprar y vender acciones en el mercado nacional e internacional de manera rápida y confiable.

- Configurar y operar tus portafolios de manera fácil y ágil.

- Obtener un análisis técnico de las emisoras que conforman el portfolio del cliente.

- Crear diversas alarmas de las emisoras para dar seguimiento al comportamiento de la Bolsa de Valores.

Finamex Casa de Bolsa

Finamex es uno de los principales grupos financieros, cuenta con diferentes unidades de negocio como gestión de patrimonios, fondos de inversión y compra - venta de acciones bajo la marca Finamex Trading

Finamex Trading

Te permite operar tipo de cambio, compra y vende más de 2,000 instrumentos de inversión de mercados nacionales y extranjeros (acciones, fibras, ETF´s, índices, commodities, divisas).

Beneficio de Finamex Trading:

- Acceso a mas de 2,000 instrumentos locales e internacionales.

- Operar a tipo de cambio peso/ dólar mediante forwards.

- Contar con Información y precios en tiempo real.

- Trading mediante algoritmos automatizados.

- Cuenta con herramientas de análisis técnico en Gráfico Avanzado.

El esquema de comisiones de Finamex Trading es sencillo: Por el uso de la información de mercado un cliente paga 86 pesos más IVA al mes y el costo por operación es de .06%. El costo de administración depende del monto del contrato. Si es mayor a 1 mdp será de 1% anual, en caso contrario 2% anual.

Monto mínimo para abrir una cuenta. 10,000 pesos

GBM - Grupo Bursátil Mexicano

Grupo Bursátil Mexicano (GBM) es un grupo 100% mexicano con 35 de años de historia con diferentes productos de inversión, desde fondos de renta variable, fondos que invierten en pequeñas y medianas empresas hasta deuda internacional en pesos, además sus plataforma de trading de acciones.

GBM+

Con GBM+ un cliente podrá comprar y vender acciones nacionales e internacionales, ETFs y fondos con comisiones bajas, hasta 0.10% por transacción dependiendo del monto de la operación.

Cuenta con App para el móvil, depósito mínimo de $100 pesos para empezar a invertir.

Otras casas de bolsa autorizadas en México son: Masari, Merrill Lynch México, UBS, JP Morgan, HSBC, Credit Suisse, Barclays Capital, Banorte, Invex y Valores Mexicanos.

Comisión Nacional Bancaria y de Valores (CNBV) funciones:

- Realizar la supervisión de diversas entidades financieras

- Emitir en el ámbito de su competencia la regulación a que se sujetarán las entidades

- Fungir como órgano de consulta del Gobierno Federal en materia financiera

- Autorizar la constitución y operación de entidades financieras

- Autorizar a las personas físicas que celebren operaciones en materia financiera con el público

- Intervenir administrativa o gerencialmente a las entidades financieras

- Imponer sanciones administrativas por infracciones a las leyes

- Realizar, a solicitud de la Secretaría de Hacienda y Crédito Público y del Ministerio Público Federal, como coadyuvante de dichas dependencias, actividades de investigación en entidades financieras y demás personas sujetas a su supervisión

- Elaborar y publicar estadísticas relativas a las entidades y mercados financieros

- Llevar el registro de centros cambiarios y de transmisores de dinero

- Llevar el Registro Nacional de Valores

Crowdfunding México principales plataformas

mayo 13, 2024Inversiones alternativas,Crowdlending,Crowdfundingbriq,briq crowdfunding,crowdfunding mexico,expansive,mexico crowfunding,plataformas crowdfunding

El crowdfunding y el crowdlending se están convirtiendo en dos de los vehículos de inversión alternativa más populares en todo el mundo.

Os vamos a presentar las principales plataformas en México pero antes repasaremos qué es y el organismo que regula el crowdfunding en México.

Crowdfunding

El crowdfunding, en una fórmula de financiamiento colectivo que se puede aplicar a diferentes necesidades:

Financiamiento particular (Peer-to-Peer Lending): los contribuyentes prestan dinero al solicitante y esperan ser reembolsados con intereses.

Crowdfunding inmobiliario: facilitando que individuos puedan invertir en bienes raíces sin necesidad de desembolsar grandes sumas de dinero individualmente y obteniendo una rentabilidad por su inversión.

Crowdfunding empresas/emprendedores: posibilita que emprendedores obtengan fondos para sus proyectos mediante contribuciones pequeñas de una audiencia diversa. En lugar de confiar en una única fuente de financiamiento, los proyectos recaudan capital de numerosas personas, usualmente a través de plataformas en línea.

El crowdfunding es especialmente prevalente en proyectos inmobiliarios y desarrollo de startups.

Organismo regulador del crowdfunding en México

Es La Comisión Nacional Bancaria y de Valores (CNBV) el organismo regula las actividades de las plataformas de crowdfunding y protege a los inversores, actividad financiera está regulada en México desde el 9 de marzo de 2018, fecha en que se publicó en el Diario Oficial de la Federación (DOF) la Ley para Regular las Instituciones de Tecnología Financiera, también conocida como la “Ley Fintech”, misma que establece la regulación de estos servicios financieros, su organización, operación y funcionamiento (La CNBV crowdfunding)

Crowdfunding principales plataformas en México

A continuación, las 11 Instituciones de Financiamiento Colectivo que, a la fecha, cuentan con autorización, están en operación y forman parte del sistema financiero en México:

Más abajo entraremos al detalle de servicios de cada una.

| No. | RAZÓN SOCIAL | NOMBRE CORTO |

| 1 | ANGELES EN ARK, S.A.P.I. DE C.V., INSTITUCIÓN DE FINANCIAMIENTO COLECTIVO | ARKANGELES |

| 2 | COMMUNITAS AURUM, S.A.P.I. DE C.V., INSTITUCIÓN DE FINANCIAMIENTO COLECTIVO | PRESTADERO |

| 3 | COMUNIDAD DE PRÉSTAMOS, S.A.P.I. DE C.V., INSTITUCIÓN DE FINANCIAMIENTO COLECTIVO | YO TE PRESTO |

| 4 | CROWD UP MEX, S.A.P.I. DE C.V., INSTITUCIÓN DE FINANCIAMIENTO COLECTIVO | CROWD UP |

| 5 | FUNDARY, S.A.P.I. DE C.V., INSTITUCIÓN DE FINANCIAMIENTO COLECTIVO | FUNDARY |

| 6 | GRUPO FINANSIELL, S.A.P.I. DE C.V., INSTITUCIÓN DE FINANCIAMIENTO COLECTIVO | DOOPLA |

| 7 | LIKIDEO MX, S.A.P.I. DE C.V., INSTITUCIÓN DE FINANCIAMIENTO COLECTIVO | LIKIDEO |

| 8 | M2CROWD, S.A. DE C.V., INSTITUCIÓN DE FINANCIAMIENTO COLECTIVO | M2CROWD |

| 9 | PLATAFORMA INMOBILIARIA CIEN LADRILLOS, S.AP.I. DE C.V., INSTITUCIÓN DE FINANCIAMIENTO COLECTIVO | CIEN LADRILLOS |

| 10 | PLAY BUSINESS, S.A.P.I. DE C.V., INSTITUCIÓN DE FINANCIAMIENTO COLECTIVO | PLAY BUSINESS |

| 11 | RED GIRASOL, S.A.P.I DE C.V., INSTITUCIÓN DE FINANCIAMIENTO COLECTIVO | RED GIRASOL |

Afluenta

Afluenta conecta a personas que buscan préstamos con inversores dispuestos a financiarlos, brindando alternativas al sistema bancario tradicional.

Afluenta permite a los individuos solicitar créditos personales hasta $360,000 en 3, 6, 12, 18, 24, 36 o 48 meses de plazo. El solicitante indica la cantidad de dinero que requiere y el plazo.

Los inversionistas compiten para invertir su dinero a través de la modalidad de subasta indicando el dinero con el que desean participar desde $200 MXN hasta el 4% del monto total del crédito o hasta 4% del monto total adherido a la plataforma de Afluenta, lo que sea menor. Cuando el crédito se fondea por completo con las pequeñas aportaciones de muchos inversionistas, se consolida un único crédito con sus obligaciones correspondientes.

Yotepresto.com

La plataforma líder en crowdlending en México y una exitosa startup se distingue por su excepcional índice de morosidad, el más bajo del país. Invertir a través de esta plataforma no solo implica respaldar a empresas y particulares cumplidos, promoviendo el crecimiento económico nacional, sino que también ofrece la oportunidad de obtener un rendimiento anual de hasta el 17%.

Un usuario puede solicitar un préstamo hasta por $400,000 y un inversionista invertir desde $200.

En la actualidad cuenta con más de 3 millones de usuarios registrados, +3,000 millones en préstamos entregados con un rendimiento promedio de 17.49% anual

Doopla

Doopla, una empresa 100% mexicana, opera en la Ciudad de México desde 2015, ofreciendo préstamos con montos que oscilan entre 10,000 y 300,000 pesos mexicanos.

Surgió como una visión durante los estudios de posgrado de su director, Juan Carlos Flores, con el objetivo inicial de convertirse en la principal compañía de su tipo en el país. Inició con un capital semilla de dos millones de pesos y, gracias a tres rondas de financiamiento, logró alcanzar los 20 millones de pesos rápidamente.

15%* de rendimiento promedio anual

Prestadero

Ofrece préstamos que van desde 10,000 hasta 250,000 pesos mexicanos. Su misión se centra en "brindar inversiones y créditos a tasas competitivas" mediante la conexión entre personas que requieren financiamiento y personas dispuestas a proporcionarlo, generando beneficios mutuos a través de relaciones financieras equitativas y centradas en las personas.

Iniciando operaciones en 2012, esta empresa fue una de las pioneras en el sector Fintech en México. Su éxito se fundamenta en las bajas tasas de interés que ofrece, contrastadas con comisiones más justas y elevadas para los prestamistas. Sus tasas anuales varían del 10.9% al 30.9%, dependiendo del riesgo, con plazos de 12, 24 y 36 meses, aunque pueden adaptarse según las necesidades tanto de quienes solicitan como de quienes otorgan el crédito.

Kubo Financiero

Kubo Financiero ofrece créditos que oscilan entre 5,000 y 100,000 pesos mexicanos, con plazos de reembolso que van desde 4 hasta 36 meses. Uno de sus requisitos distintivos es la necesidad de demostrar ingresos mensuales de alrededor de 6,000 pesos, en contraste con la mayoría de las instituciones que solicitan al menos 10,000 pesos. Además, Kubo Financiero es pionera en el ámbito del crowdlending y préstamos entre particulares.

En sus 11 años de historia han realizado arriba de 107 mil transacciones, otorgado más de 4 mil millones de pesos en préstamos y abierto unas 114 mil cuentas de ahorro.

Expansive

Cuando se habla de plataformas de crowdfunding en México, es esencial destacar a Expansive como un representante destacado del crowdfunding inmobiliario. Su objetivo principal es democratizar las inversiones en bienes raíces, permitiendo que cualquier persona acceda a este tipo de oportunidades con tan solo 5,000 pesos mexicanos. Esto no solo amplía el acceso a inversiones inmobiliarias, sino que también impulsa el desarrollo del sector inmobiliario en el país.

+10,400 Inversionistas

+116 Proyectos exitosos

+90% Tasa de reinversión

Fundada en 2016

Expansive crowdfunding retorno del 16,5% – Torre Valencia

Expansive crowdfunding inmobiliario

Briq 2019

Briq 2019 desarrolla la forma en la que pequeños ahorradores puedan acceder a inversiones en proyectos de bienes raíces con el mismo nivel de calidad que cualquier inversionista y al mismo tiempo encontrar la forma de poder darle a desarrolladores una solución eficiente de financiamiento.

+ de 80,000 inversionistas registrados

+ de 1650 millones de pesos invertidos

+ de 125 proyectos desarrollados

Briq crowdfunding inmobiliario

Si te gusta saber sobre las finanzas en el futuro no te pierdas nuestro artículos la economía tokenizada