CIVISLEND oportunidad de inversión Residencia de estudiantes

Desde CIVISLEND lanza una nueva oportunidad este 24 de enero, el proyecto ofrecía una rentabilidad total del 16,50% (11% TIN) y plazo de ejecución a 18 meses y pago de los intereses semestral.

RESIDENCIA DE ESTUDIANTES CADIZ la financiación está dedicada al desarrollo de una residencia de estudiantes en Cádiz en la Calle Felipe Abárzuza 2D, situada en el centro histórico de Cádiz, pegado a varias facultades de la Universidad de Cádiz, donde hay más de 20.000 alumnos matriculados.

El proyecto Residencia de estudiantes Cádiz contará con 132 habitaciones, solárium con piscina y amplias zonas comunes.

La residencia está vendida al grupo de la aseguradora AXA y será operado por una plataforma del grupo llamada The Boost Society.

El proyecto cuenta con licencia de obras concedida y obra comenzada en diciembre de 2023. El préstamo promotor ya ha sido concedido por una entidad bancaria de primer nivel y el contrato de obras con la constructora está firmado.

¿Cuándo se puede invertir? el miércoles 24 a las 12hs, para poder realizar la inversión deberás estar registrado previamente

RESIDENCIA DE ESTUDIANTES CADIZ DATOS PRINCIPALES

- Rentabilidad: 16,5% (11% TIN)

- Plazo: 18 meses

- A partir del miércoles 24 de enero a las 12:00h

- Garantia corporativa a primer requerimento de la sociedad WHITE INVESTING RE, S.A.

- Pago de interés semestral

- Licencia de obra concedida y obra iniciada

- Entre el promotor y su socio aportan más de 23M€ al proyecto

- Promotora con más de 50 años de experiencia, especializada en promoción de viviendas, hoteles y zonas comerciales.

- La residencia será operada por la empresa del Grupo Axa The Boost Society

- Cádiz cuenta con más de 20 mil estudiantes universitarios

Civislend proyectos financiados

Civislend hasta la fecha ha llevado a cabo con éxito la financiación de una serie de proyectos inmobiliarios, un punto a tener en cuenta si nos estamos planteando invertir.

Civislend

Comenzamos repasando quién es Civislend,

Civislend es una Plataforma de Financiación Participativa (PFP) que facilita la conexión entre particulares o empresas que buscan obtener préstamos y los inversores interesados en financiar proyectos sin necesidad de recurrir a un banco u otra entidad financiera.

Un equipo de profesionales se encarga de evaluar los proyectos presentados y actúa como intermediario entre los promotores de los proyectos y los inversores. Para los promotores, Civislend ofrece una vía rápida y eficiente de obtener financiación, mientras que para los inversores, brinda un método transparente y sencillo para rentabilizar sus recursos financieros.

Civislend es una empresa regulada por la CNMV en el apartado de plataformas de inversión participativa con el número de registro 21

Concepto a tener en cuenta cuando repasemos los proyectos:

Proyecto financiado: Proyecto que ha alcanzado el 100% de la financiación, a la espera de formalización ante notario.

¿Qué es la TIN - tipo de interés nominal? El Tipo de Interés Nominal (TIN) es el porcentaje fijo anual que se pacta con el promotor del proyecto como concepto de pago por el dinero prestado. Indica el tanto por ciento que recibe el inversor por ceder el dinero.

¿Qué es la rentabilidad total y el plazo de ejecución? La rentabilidad total es el interés que se obtiene en el plazo de ejecución del proyecto que comienza a contar desde que se formaliza el préstamo hasta que se completa. Una vez completado el inversor se le devolverá el capital aportado más la renta total obtenida.

Civislend proyectos financiados

Hasta la fecha Civislend ha financiado con éxito 45 proyectos por un total de 34 millones captados y con una rentabilidad media del 9%

Vamos a repasar una serie de estos proyectos ya financiados.

Castellana 107

El proyecto más reciente en el momento que escribimos este post.

Reforma de una oficina con cambio de uso mediante declaración responsable, dividiéndola en tres viviendas de entre 95 m²c y 130 m²c. Hasta el momento, se ha ejecutado el 35% de la reforma.

El inmueble se encuentra en una ubicación privilegiada en el centro de Madrid, específicamente en el Paseo de la Castellana 107. Dos de las viviendas tendrán orientación hacia la calle Pedro Teixeira, mientras que la tercera se orientará hacia la Plaza de Manolete, una espaciosa y luminosa plaza residencial privada.

- A financiar: 1.500.000€

- Financiado: 1.500.000€ - el 100%

- Rentabilidad total: 9%

- Tipo de interés nominal: 9%

- Plazo de ejecución: 12 meses

- Número de inversores que han participado 349

- Inversión media por inversor: 4.298€

Regístrate en Civislend y comienza a invertir en proyectos inmobiliarios desde 250€

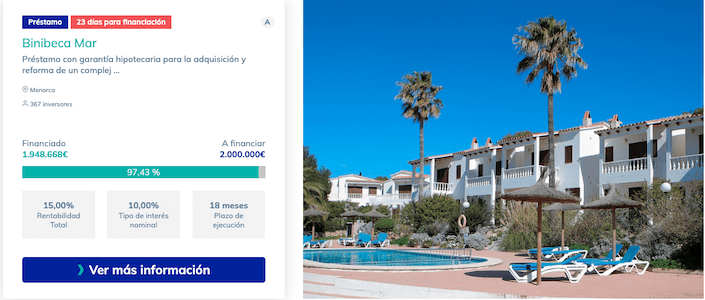

Binibeca Mar

Se ofrece un préstamo con garantía hipotecaria para la compra y remodelación de un complejo de 20 viviendas en Menorca. Estas viviendas cuentan con licencia turística y se planea alquilarlas durante este verano una vez que estén acondicionadas.

El complejo/urbanización es independiente y cuenta con recepción, jardines y piscina en áreas comunes. Está ubicado a 500 metros del mar, en Binibeca (Sant Lluis, Menorca), en el sur de la isla.

- A financiar: 2.000.000€

- Financiado: 2.000.000€ - el 100%

- Rentabilidad total: 15%

- Tipo de interés nominal: 10%

- Plazo de ejecución: 18 meses

- Número de inversores que han participado 381

- Inversión media por inversor: 5.249€

Regístrate en Civislend y comienza a invertir en proyectos inmobiliarios desde 250€

Edificio Pozuelo

Se ofrece un préstamo con garantía hipotecaria sobre un edificio finalizado en Pozuelo de Alarcón.

Este préstamo tiene como objetivo refinanciar la deuda del activo y aliviar los fondos propios aportados por el promotor.

El valor actual de tasación del edificio es de 2.834.816 €, lo que representa un Loan to Value del 49% en esta operación.

Pozuelo de Alarcón es el municipio con mayor renta per cápita en España y uno de los municipios con alta demanda de viviendas residenciales en Madrid, debido, entre otros factores, a su proximidad a la capital.

- A financiar: 1.400.000€

- Financiado: 1.400.000€ - el 100%

- Rentabilidad total: 9%

- Tipo de interés nominal: 9%

- Plazo de ejecución: 12 meses

- Número de inversores que han participado: 245

- Inversión media por inversor: 5.714€

Regístrate en Civislend y comienza a invertir en proyectos inmobiliarios desde 250€

Villa Llucmajor

Se trataba de la construcción de una villa de lujo en un terreno de 1.300 m² ubicado en primera línea de mar en Mallorca.

El solar se encuentra en Sa Torre, en el municipio de Llucmajor, a tan solo 15 minutos del aeropuerto y 20 minutos de Palma. La zona cuenta con una amplia variedad de servicios, incluyendo tiendas, bares y restaurantes, escuela, hospital y campo de golf.

- A financiar: 1.900.000€

- Financiado: 1.900.000€ - el 100%

- Rentabilidad total: 15%

- Tipo de interés nominal: 9%

- Plazo de ejecución: 20 meses

- Número de inversores que han participado: 252

- Inversión media por inversor: 7.539€

Proyecto Residencial El Vigía

Se llevará a cabo la urbanización de 28 apartamentos, 28 plazas de garaje y 28 trasteros.

El proyecto Urbanización El Vigía se encuentra en el complejo turístico de Atlanterra, dentro del término municipal de Tarifa, y está cercano a Zahara de los Atunes.

La promoción comenzó a comercializarse a mediados de enero de 2023.

- A financiar: 1.100.000€

- Financiado: 1.100.000€ - el 100%

- Rentabilidad total: 18%

- Tipo de interés nominal: 9%

- Plazo de ejecución: 24 meses

- Número de inversores que han participado: 126

- Inversión media por inversor: 8.730€

Estos una muestra de los 45 proyectos ya financiados hasta la fecha.

Hay otro concepto que es interesante describir en este tipo de inversiones, el "scoring de cada proyecto" y qué o cómo se determina este scoring en Civislend, pues en sus propias palabras:

Scoring de proyectos

Todos los proyectos pasan por un proceso de análisis de riesgos en diferentes fases. El Comité de Riesgos de Civislend se ocupa de asignar un scoring a los proyectos que se subirán a la plataforma, que identifica el nivel de riesgo. Los proyectos se identifican de mayor a menor riesgo de la C a la A+ y es lo que definirá el tipo de interés a pagar a los inversores. Han desarrollado un sistema de scoring que mide las siguientes variables dándole una mayor ponderación a aquellas que son más relevantes:

• Experiencia del promotor

• Situación de los títulos jurídicos

• Fondos propios aportados por el promotor

• Zonificación

• Avance de la actuación

• Avance de la comercialización

• Tasación de las garantías aportadas

• El porcentaje del diferencial de las garantías sobre el préstamo

• Capacidad de gestión

• Histórico de crédito

• Retorno de las ventas del proyecto

• Tasa Interna de Retorno del proyecto

La puntuación nos indicará en la banda que se encuentra el proyecto / promotor y por lo tanto el riesgo:

• A y A+ riesgo mínimo

• B y B+ riesgo moderado

• C y C+ riesgo medio

Plataformas de Financiación Participativa - Regulación

Como hemos comentado al inicio de este post Civislend es una empresa regulada por la CNMV en el apartado de plataformas de inversión participativa con el número de registro 21

¿Qué son las Plataformas de Financiación Participativa?

El crowdfunding financiero o de inversión, también llamado crowdlending, tiene por objeto facilitar fondos, ya sea en forma de préstamo o de capital, para pymes y emprendedores, a cambio de una rentabilidad.

Civislend proyecto Castellana 107

Civislend lanza un nuevo proyecto de inversión, Castellana 107, se trata de la rehabilitación de una vivienda en el Paseo de la Castellana para su posterior venta.

Préstamo con garantía hipotecaria de primer rango en Madrid centro.

- Importe a financiar: 1.500.000 €

- Rentabilidad total: 9%

- Plazo de ejecución: 12 meses

- Garantías: préstamo con garantía hipotecaria de primer rango

Más información Civislend Castellana 107

Civislend proyectos financiados recientes

Sin duda si tenemos en cuenta el tipo de interés que Civislend devolvió a los inversores, un 22%, se trato de un gran negocio que contaba con garantía hipotecaria del inmueble sobre el que se estaba invirtiendo para minimizar el riesgo para el potencial inversor

Civislend Espacio Palleter

Resumen del proyecto:

Se ofrecía un préstamo respaldado por una fianza a primer requerimiento para la refinanciación de un terreno con licencia de obra concedida en el centro de Valencia.

El proyecto, denominado Espacio Palleter, es un edificio residencial que consta de 24 viviendas de 1, 2 y 3 dormitorios, todas ellas con terrazas, además de 24 trasteros y 28 plazas de garaje.

Hasta el momento, el proyecto ha sido comercializado en un 71%, habiéndose vendido exitosamente 17 de las 24 viviendas ofrecidas. Esto cumple con los requisitos mínimos de preventa exigidos por las entidades bancarias.

El valor actual de tasación del activo es de 3.630.428,25 €, mientras que el valor estimado del edificio terminado (HET) asciende a 8.941.010,57 €. Es relevante destacar que el valor HET supera en un 11,4% el precio de venta de la promoción.

El propósito del préstamo era refinanciar la adquisición del terreno y complementar la financiación bancaria que se destinará a la construcción del proyecto. La devolución del préstamo ofrecido por Civislend se llevará a cabo mediante la entrega de las viviendas o con recursos propios proporcionados por el grupo promotor.

Cabe mencionar que el promotor ha aportado más de 2.000.000 € para la compra del terreno, así como para los honorarios de profesionales y otros gastos relacionados con el proyecto, lo que representa más del 25% del total de los costes de la operación.

- El importe a financiar fue de: 1.200.000 €

- Importe financiado: 1.200.000 € proyecto cubierto al 100%

- Rentabilidad total: 22%

- Interés nominal: 11%

- Plazo de ejecución: 24 meses

- Garantías: préstamo con garantía hipotecaria de primer rango

Civislend

Civislend es la principal empresa de crowdlending en España, un nexo de unión entre promotores profesionales que buscan una financiación para llevar a cabo un proyecto inmobiliario e inversores que quieren invertir en proyectos inmobiliarios para obtener una rentabilidad en un plazo fijo.

Esquema de funcionamiento:

Cómo invertir en Civislend

Lo primero que debes saber si te estás planteando invertir en Civislend es que registrarte es totalmente gratuito y una vez registrado podrás tener toda la información sobre los proyectos en curso, los pasados y los que están en estudio. No estás obligado a invertir puedes registrarte e ir analizando los proyectos hasta que veas uno que te encaja y en el que decidas invertir una cantidad, las inversiones son a partir de 250€

Civislend es un operador registrado en la CNMV con el número de registro 21 como Plataforma de Financiación Participativa

Regístrate en Civislend

Wecity

Wecity es una sociedad de inversión en Madrid, España

En otras ocasiones hemos hablado del Crowfunding/Crowlending en plataformas como Urbanitae y Housers; en este caso trataremos Wecity, de qué se trata, sómo funciona y su evolución.

Quédate para saber más.

Repaso de Crowfunding

El Crowfunding es una fuente de financiación sobre la cual el capital se obtiene mediante aportaciones individuales. Se trata de un tipo de financiación colectiva para financiar distintos proyectos que favorecen social y medioambientalmente

Wecity

Wecity es una plataforma que une el sector financiero + inmobiliario + tecnológico. Su capital es de financiación privada en su totalidad. No se trata de un Fondo de Inversión ni una Sociedad Anónima Cotizada de Inversión Inmobiliaria, si no que su función es democratizar el acceso a las altas rentabilidades del mercado inmobiliario institucional, de tal forma que los inversores puedan comunicarse para financiarse y rentabilizar sus inversiones. Es una inversión colaborativa, ya que un único proyecto puede tener aportación, en mayor o menor medida, de muchos usuarios de la plataforma.

Además Wecity es la marca comercial de CITYPRIVE PFP SL.

Tres tipos de inversión

Plusvalía

Comprar, reformar y vender.

Corto plazo (12 a 36 meses)

Rentabilidad (13% al 18%)

Inviertes en una oportunidad mediante ampliación de capital en una sociedad que es tenedora del inmueble. De esta forma te conviertes en propietario de parte del capital social de la sociedad constituida para la adquisición y su gestión del activo.

Una vez se venda el activo se ofrecerá la rentabilidad.

Renta

Comprar, alquilar y vender.

Medio plazo (3 a 5 años)

Rentabilidad en renta (3% al 7%)

Rentabilidad en plusvalía (10% al 15%)

Cada plazo determinado (mes, trimestre, etc.) se distribuirá el beneficio producido tras pagar los gastos de gestión de alquiler. Las rentas se enviarán a tu cuenta de WECITY

Los inmuebles que se gestionen bajo esta estrategia serán vendidos cuando se cumpla el plazo previsto de inversión y los inversores recibirán una parte proporcional de la venta.

Interés

Préstamos al promotor.

Interés Fijo: % vinculado a tu inversión

Interés Variable: % vinculado al éxito

Préstamos puente, promotor y construcción

Prestas dinero a un promotor y lo vinculas al plan de negocio. Este préstamo está condicionado al éxito de la operación.

¿Cómo y en qué invertir en Wecity?

1. En oportunidades inmobiliarias de crowdequity, es decir, en inversiones que suponen una ampliación de capital de la sociedad que propone el proyecto inmobiliario.

Podrás invertir en inmuebles a través de la compra de acciones de sociedades anónimas o limitadas que son las propietarias de los activos. Así, los inversores dejáis en manos de los profesionales del sector la compra y gestión de los inmuebles.

2. En oportunidades inmobiliarias de crowdlending, es decir, en préstamos a promotores a cambio de un interés fijo (préstamo fijo) o de un interés variable (préstamos participativo) vinculado al éxito final de la oportunidad.

Tipos de activos

Residencial: Invierte en viviendas y promociones residenciales lideradas por promotores.

Retail: Invierte en locales comerciales, centros comerciales o parques de mediana superficie comercial.

Oficinas-logístico: Invierte en oficinas, tanto en edificios completos como en plantas individuales.

Tarifas Wecity

Como inversor, es gratuito

Como promotor dispones de una Tarifa de Soporte desde 950 €, Tarifa de Éxito de 3% a 8% y pasarela de pago desde 0,2%.

Cifras de los proyectos

18,55% TIR 2022

9 meses y medio de devolución

29.485.000 euros financiados

11.752.000 devueltos

28 proyectos financiados

10 proyectos devueltos

Civislend the leading crowdlending market

Civislend is one of the main Spanish crowdlending platforms. It allows you to invest in real estate starting from €250 and earn profits from your investment.

We have already explained in another post the difference between crowdlending and crowdfunding in mechanical terms. Crowdlending falls under the regulatory framework of participatory financing platforms (PFPs), with the supervisory body being the CNMV (National Securities Market Commission).

Civislend's motto is "Invest in real estate projects starting from €250" However, what is their history and detailed business model? We will discuss it in this post.

Civislend history and Founders

Civislend was born in 2017 as a pioneering Real Estate Crowdlending Participatory Financing Platform (PFP) in Spain. It is authorized by the National Securities Market Commission (CNMV) and the Bank of Spain. Its objective is to facilitate the mediation between real estate developers and investors, allowing the former to obtain funds quickly and securely in exchange for an interest rate earned by the investors.

Manuel Gandarias is one of the founders of the project and also the CEO of Civislend. He defines the platform as "an effective meeting point between real estate developers seeking alternative financing to traditional banking and investors interested in obtaining attractive returns on their savings."

Manuel Gandarias emphasizes that "Civislend does not replace banking entities, but rather provides the necessary resources to finance the land on which the real estate project will be developed, serving as a 'springboard' for obtaining developer credit."

First projects

Their first two projects were two residential complexes, each consisting of 20 houses, located in Brunete (Madrid) and Tomares (Seville). Both projects received an A-grade scoring, allowing investors to earn a 7.88% and 7.90% APR over a 20-month period, respectively, through quarterly interest payments.

Evaluation of each project by Civislend

Each project undergoes a rigorous risk analysis process carried out by Civislend before being published on the Marketplace. This is one of their strongest guarantees of success compared to other crowdfunding alternatives available in Spain

After the analysis, a feasibility study is conducted, which involves performing a due diligence. Each project is assigned a risk rating based on a rating scale: minimum (A and A+), medium (B and B+), and moderate (C and C+). These ratings serve as indicators of the level of risk associated with each project.

Investors on Civislend

Any saver can invest and earn a return on their funds with controlled risk. After the registration process on the platform, the investor can choose the project that interests them the most from the Marketplace and decide the amount of funds they want to contribute. It is possible to invest from 250 up to 3,000 euros per project.

Civislend in figures

Let's review the milestones that the company has achieved to date:

- A total of 38 projects have been funded.

- Funds totaling 28 million euros have been raised.

- An average annual return of 9% (TIN) has been obtained, based on the average of 21 projects.

Civislend ongoing projects

Let's review the projects they have underway

Binibeca Mar

This is the development of a tourist complex consisting of 20 houses in Menorca. The houses have a tourist license, and they can be rented out this summer.

It is an independent complex/residential area with a reception, gardens, and a communal pool. It is located 500 meters from the sea in Binibeca (Sant Lluis, Menorca), in the southern part of the island.

The current appraisal value is €3,641,697, resulting in a Loan-To-Value (LTV) ratio of 55%. The developer will contribute approximately €1,633,000 of their own funds.

The development team has extensive experience in rehabilitation, having worked on over 200 houses in Madrid. They are currently managing two luxury rural hotels in Menorca, as well as others in Mallorca, Lanzarote, and Comporta.

Investment sought: €2,000,000

Total profitability: 15%

Nominal interest for the investor: 10%

Recovery period: 18 months

To know all the details of this investment, you must. sing up in civislend

Project evaluation steps by Civislend

All projects go through a risk analysis process in different stages. The Risk Committee at Civislend is responsible for assigning a scoring to the projects that will be listed on the platform, which identifies the level of risk. Projects are identified from highest to lowest risk, ranging from C to A+, and this determines the interest rate to be paid to investors. A scoring system has been developed that measures the following variables, giving greater weight to those that are more relevant:

- Promoter's experience

- Legal title status

- Promoter's equity contribution

- Zoning

- Project progress

- Marketing progress

- Appraisal of provided guarantees

- Percentage of the difference between the guarantees and the loan

- Management capacity

- Promoter credit history

- Project sales return

- Internal Rate of Return of the project

The score will indicate the band in which the project/promoter falls and therefore the level of risk, where::

- C and C+ represent moderate risk.

- B and B+ represent medium risk

- A and A+ represent minimum risk

Risks

From the moment an investor formalizes their participation in a project, they are accepting the risk and return of this investment. Loans carry the risk of not achieving the expected return, lack of liquidity, potential dilution, or even loss of the loan principal.

At Civislend, they work to minimize the risks for registered investors on their platform by thoroughly analyzing and filtering projects. They only publish projects that meet rigorous criteria of quality and solvency, maximizing the fulfillment of commitments to investors.

civislend

Civislend es una de las principales plataformas de crowdlending española, permite invertir en inmuebles desde 250€ obteniendo beneficios por la inversión.

Ya hemos explicado en otro post la diferencia entre el crowdlending y el crowdfunding a nivel mecánico, el crowdlending está bajo el paraguas regulatatorio de las plataformas de financiación participativa (PFPs) y el organismo supervisor la CNMV.

El lema de civislend es invierte en proyectos inmobiliarios desde 250€ sin duda pero cuál es su historia y modelo de negocio al detalle, te lo comentamos en este post.

civislend historia y fundadores

Nace en el año 2017 como Plataforma de Financiación Participativa (PFP) pionera en crowdlending inmobiliario en España. Autorizada por la Comisión Nacional del Mercado de Valores (CNMV) y el Banco de España. Su objetivo, mediar entre promotores inmobiliarios e inversores, que los primeros pudieran conseguir fondos de un modo rápido y seguro a cambio de un tipo de interés que obtienen los inversores.

Manuel Gandarias es uno de los fundadores del proyecto y a la par director general de Civislend, Define la plataforma como "un eficaz punto de encuentro entre promotores inmobiliarios que buscan una fuente de financiación complementaria a la bancaria tradicional e inversores interesados en obtener una atractiva rentabilidad por sus ahorros".

Manuel Gandarias subraya que "Civislend no sustituye a las entidades bancarias, sino que proporciona los recursos suficientes para financiar el suelo en el que se desarrollará el proyecto inmobiliario, sirviendo de 'trampolín' para la obtención del crédito promotor".

Primeros proyectos

Sus dos primeros proyectos era dos complejos residenciales de 20 viviendas cada uno, las ubicaciones Brunete (Madrid) y Tomares (Sevilla). Ambos recibieron un scoring del tipo A, con el que los inversores podían obtener un 7,88% y un 7,90% TAE a 20 meses, respectivamente mediante pagos de intereses cuatrimestrales.

Evaluación de cada proyecto por parte de civislend

Cada proyecto pasa un exhaustivo proceso de análisis de riesgos que lleva a cabo Civislend antes de publicar un proyecto en el Marketplace esta una de sus mejores garantías de éxito frente a otras alternativas basadas en el crowdfunding existentes en España

Tras el análisis e hace un estudio de viabilidad que implica la realización de una due diligence, a cada proyecto se le asigna una calificaciónen base a un rating de riesgo: mínimo (A y A+), medio (B y B+) y moderado (C y C+). A estas garantías, se le unen otras acciones como la pignoración las participaciones de las sociedades que promueven el proyecto o la inscripción de cargas registrales sobre los activos.

Los inversores en civislend

Cualquier ahorrador puede invertir y obtener una remuneración por sus fondos con un riesgo controlado. Tras el proceso de registro en la plataforma, el inversor puede escoger en el Marketplace el proyecto que más le interese y los fondos que desea aportar, se puede invertir desde 250 hasta 3.000 euros por proyecto

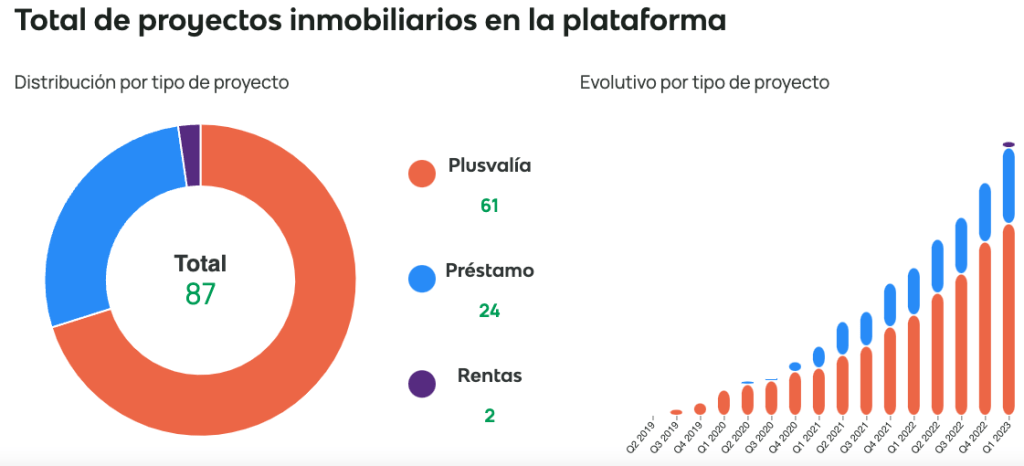

Civislend en cifras

Repasemos los hitos que ha logrado la compañía hasta la la fecha:

- Se han financiado 87 proyectos

- Se han captado fondos por 123 millones de euros

- 10% TIN de rentabilidad media obtenida (media de 42 proyectos)

Proyectos realizados

Vamos a repasar los proyectos que tienen en marcha

Binibeca Mar

Se trata del desarrollo de un complejo turístico de 20 viviendas en Menorca. Las viviendas cuentan con licencia turística y se cuenta con poder alquilarlas este verano.

Se trata de un complejo/urbanización independiente con recepción, jardines y piscina en zonas comunes. Situado a 500 metros del mar, ubicado en Binibeca (Sant Lluis, Menorca), en el sur de la isla.

El valor de tasación actual es de 3.641.697 € por lo que el Loan To Value (LTV) es del 55%. El promotor desembolsará aproximadamente 1.633.000 € de fondos propios.

El equipo promotor cuenta con gran experiencia en la rehabilitación, con más de 200 viviendas en Madrid. Actualmente está gestionando 2 hoteles rurales de lujo en Menorca, así como otros en Mallorca, Lanzarote y Comporta.

Inversión que se busca: 2.000.000 €

15% de rentabilidad total

Interés nominal para el inversor: 10%

Plazo de recuperación: 18 meses

Para conocer todos los datalles de esta inversión debes registrarte en civislend

Scoring de los proyectos

Todos los proyectos pasan por un proceso de análisis de riesgos en diferentes fases. El Comité de Riesgos de civislend se ocupa de asignar un scoring a los proyectos que se subirán a la plataforma, que identifica el nivel de riesgo. Los proyectos se identifican de mayor a menor riesgo de la C a la A+ y es lo que definirá el tipo de interés a pagar a los inversores. Se ha desarrollado un sistema de scoring que mide las siguientes variables dándole una mayor ponderación a aquellas que son más relevantes:

- Experiencia del promotor

- Situación de los títulos jurídicos

- Fondos propios aportados por el promotor

- Zonificación

- Avance de la actuación

- Avance de la comercialización

- Tasación de las garantías aportadas

- El porcentaje del diferencial de las garantías sobre el préstamo

- Capacidad de gestión

- Histórico de crédito

- Retorno de las ventas del proyecto

- Tasa Interna de Retorno del proyecto

La puntuación nos indicará en la banda que se encuentra el proyecto / promotor y por lo tanto el riesgo donde:

- C y C+ es riesgo moderado

- B y B+ es riesgo medio

- A y A+ es riesgo mínimo

Riesgos

Desde el momento en el que un inversor formaliza su participación en un proyecto, está aceptando el riesgo y la rentabilidad de esta inversión. Los préstamos presentan el riesgo de no obtener el rendimiento esperado, falta de liquidez, posibilidad de dilución o, incluso, pérdida del principal del préstamo.

Desde Civislend trabajan para minimizar los riesgos de los inversores registrados en su plataforma, analizando y filtrando exhaustivamente los proyectos de forma que solo publican proyectos que cumplan exigentes criterios de calidad y solvencia que maximicen el cumplimiento de los compromisos con los inversores

Civislend proyectos

Civislend Vielha Homes /. Civislend Parking Centro Torre II /. Civislend Residencial Riberi Cáceres. /. Civislend Residencial Aguadulce. /.

Civislend Stiges LaPlana / Civislend Torre Valencia / Civislend Sonora El Viso / Civislend Grahana Marbella

Housers

Anteriormente hemos explicado plataformas de inversión de Crowfunding como Urbanitae, en este post nos encargamos de que conozcas Hoursers, de qué se trata, cual es su historia y sus proyectos. Para empezar, te ponemos en contexto sobre lo que es el Crowfunding.

¿Qué es el Crowfunding?

El Crowfunding es una fuente de financiación sobre la cual el capital se obtiene mediante aportaciones individuales. Se trata de un tipo de financiación colectiva para financiar distintos proyectos que favorecen social y medioambientalmente.

Housers

Housers es una plataforma de Crowfunding inmobiliaria creada en España.

El objetivo de Housers es poder permitir que los pequeños ahorradores tengan la oportunidad de invertir también en proyectos inmobiliarios y sacar rentabilidad; ya que antes estaba principalmente dirigido a la inversión de grandes inversores.

Housers es una plataforma de financiación participativa autorizada y regulada por CNMV, inscrita con número de registro 20. Además de ser la primera plataforma paneuropea de inversión en activos inmobiliarios.

Housers se encarga de que tu capacidad de diversificación crezca de forma exponencial, permitiéndote construir un patrimonio sólido a largo plazo, consiguiendo ingresos mes a mes. Así, es la mejor opción para asegurarte un magnífico futuro financiero a partir de tan sólo 300€ al mes.

Dinero necesario para la inversión

Housers sólo cobra por el beneficio realizado y no por dinero invertido, es decir, Housers te cobrará una comisión del 12,5% del beneficio obtenido como Tarifa de Gestión y ésta no va de forma directa a la cartera de inversión del inversor, como hacen otras plataformas de Crowdlending (estas plataformas te cobran por la inversión que realizas y no por los beneficios que generan tus inversiones). Housers establece su Comisión de Gestión a los beneficios obtenidos, y si no se obtienen, no te cobran nada (a diferencia de otras plataformas de Crowdlending que te cobran independientemente vaya bien o vaya mal la operación de inversión)

El alquiler, uno de los mejores proyectos para invertir

Debido a las bajas rentabilidades de los productos tradicionales de inversión y ahorro y de expansión del sector inmobiliario, comprar una vivienda para alquilar es uno de los mejores proyectos para invertir y ahorrar hoy en día.

En primer lugar, los precios de venta de los inmuebles tienen una tendencia ascendente en el precio y el volumen de compras se dispara. En segundo lugar, se incrementan las concesiones de hipotecas y, al mismo tiempo, los alquileres experimentan una gran expansión, convirtiéndose en uno de los mejores negocios para invertir, animando así a los inversores a adquirir propiedades (ya que alcanzan rendimientos superiores a los que ofrecen los productos financieros)

Hace unos años el hecho de vivir de alquiler era poco habitual y se tenía una tendencia a pensar que era "tirar el dinero”.

Sin embargo, esta situación ha cambiado de forma drástica y actualmente el alquiler no deja de crecer y se posiciona cada vez más como una alternativa a la compra.

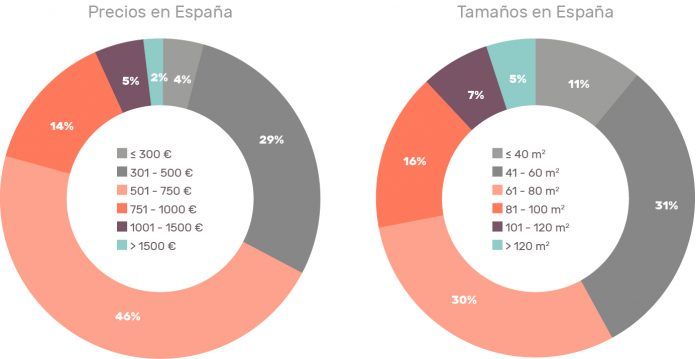

Las características de las viviendas que se alquilan más rápido en nuestro país se puede ver en la siguiente imagen:

Como se observa, el 46% de las viviendas se sitúa en una renta mensual entre 501 y 750 euros y con un tamaño entre los 41 y 80 metros cuadrados.

A pesar de todo, este porcentaje continúa siendo muy reducido si nos comparamos con otros países europeos:

- Alemania, con un 50% de inquilinos.

- Portugal, un 25,2% del total.

- Italia, 27,1%.

- Francia, 35,9%.

- Reino Unido, 36,5%.

Las causas de este cambio de mentalidad son varias aunque, las más importantes pueden ser:

- La entrada de nuevas generaciones.

- Unas condiciones en las hipotecas más restrictivas, pues es necesario tener ahorrado un 30% del importe del inmueble para poder acceder a la compra.

- La mayor flexibilidad y libertad que te proporciona el vivir de alquiler

La realidad es que, según un estudio del portal inmobiliario Fotocasa, solo 4 de cada 10 españoles considera que alquilar es tirar el dinero y 8 de cada 10 defienden que es una opción firme de vida.

Cifras de los proyectos con garantía hipotecaria

| 50 proyectos financiados | 15,7 millones de euros de inversión captada |

| 8 proyectos devueltos | 3,1 millones de euros de devoluciones y repartos |

| 315.900 euros de importe medio de proyecto | 53,11% LTV medio |

| 14 meses: duración media prevista del proyecto | 6 meses: duración media final del proyecto |

8,54% TIR media conseguida

¿Cómo invertir en Housers?

Lo primero que debes hacer es registrarte aquí como Inversor o como Promotor. Creas tu cuenta Housers rellenando todas las casillas con tus datos personales y la información necesaria y ya podrás acceder al Marketplace para ver qué proyectos inmobiliarios hay activos. Una vez hayas realizado todo esto ya podrás empezar a invertir en ellos, pero, antes tendrás que transferir fondos desde tu cuenta corriente o desde tu tarjeta de crédito a la cuenta de Housers y, una vez tengas saldo, ya podrás invertir en los proyectos que más te interesen. En esa misma cuenta que has creado también vas a ir recibiendo los ingresos que te correspondan, los cuales podrás reinvertirlos de nuevo o bien cobrarlos directamente, lo que tú decidas.

Tres formas de hacer líquida tu inversión

- Cuando se alcance el objetivo de revalorización marcado. En ese caso el inmueble se pone a la venta y si se vende, los inversores recuperan su inversión más las partes proporcionales que les correspondan de la plusvalía una vez descontados los gastos de notario, Registro de la Propiedad, Tarifa de Gestión de Housers y Tributos.

- Cuando se alcance el objetivo de tiempo fijado. En este caso, una vez llegada la fecha prevista, el inmueble se pondrá a la venta al valor de mercado que tenga en ese momento, el cual se fijará con una tasación previa, y si sale negativa, se efectuará una votación entre los inversores y se decidirá que hacer, si vender o esperar. Si se decide esperar se hará una prórroga del plazo y se alquilará el inmueble hasta que llegue la nueva fecha de venta.

- Vendiendo su participación en un Marketplace interno de Housers. En dicho Marketplace un inversor que necesite recuperar el dinero de su inversión puede poner dicha participación a la venta y algún otro inversor comprársela y así recuperar el importe de su inversión y esto lo puede hacer en cualquier momento. Además, cabe recordar que no hay garantía de que en este mercado secundario vayas a encontrar comprador para tú venta de tú participación, ya que eso irá en función del precio que pidas por ella y de si es interesante para otro inversor o no.

Evolución de Housers

Enero 2016: Lanzamiento en España

Octubre 2016: 10 millones financiados + Lanzamiento en Italia

Junio 2017: 25 millones financiados + 54.000 usuarios

Agosto 2017: Lanzamiento en Portugal

Enero 2018: 75.000 usuarios

Abril 2018: 50 millones financiados

Enero 2019: 75 millones financiados

Febrero 2019: 100.000 usuarios

Octubre 2019: Primer proyecto Green en Polonia

Enero 2020: Primer proyecto Corporate

Julio 2020: Primer proyecto con Garantía Hipotecaria

Enero 2021: 100 proyectos devueltos a usuarios

Mayo 2021: Inversión con Bitcoin

Febrero 2022: 5 millones financiados con Garantía Hipotecaria

Julio 2022: 150 proyectos devueltos, 6 de ellos con garantía hipotecaria

En este vídeo te explicamos cómo invertir en Housers de forma rápida y sencilla a través del móvil

Urbanitae

Urbanitae es una de las principales plataformas de crowdfunding que opera en España.

En otro post hablábamos de las inversiones alternativas y el crowdfunding / crowdlending como vehículo de inversion dentro de estas posibilidades, en ese artículo mencionábamos al top de empresas que operan en España en esta modalidad, vamos a escribir sobre la historia, evolución y proyectos de cada una de ellas.

Crowdfunding repaso

Las plataformas de crowdfunding o inversión colectiva funcionan juntando el dinero de muchos pequeños inversores para que, entre todos, puedan acceder a inversiones que normalmente sólo están reservadas a los grandes inversores institucionales o los business angels, a cambio de esta inversión se obtiene un beneficio.

Urbanitae

Urbanitae es una plataforma de crowdfunding autorizada y regulada por CNMV registrada como financiación participativa (PFP) con el registro 29.

Especializada en el mercado inmobiliario desde 2019 permite a cualquier ahorrador invertir a través de un proceso 100% online, sin papeleos, ni visitas, ni trámites burocráticos. Los inversores pueden adquirir participaciones en los activos inmobiliarios con una inversión mínima de 500 euros.

La empresa está liderada por Diego Bestard desde el inicio de su actividad.

500€ de inversión mínima

En palabras de Diego Bestard esta cantidad se estableció más como un tema filosófico que estratégico.

Por un lado, no se quería cerrar la puerta a inversores que tengan poco dinero para invertir marcando una inversión mínima demasiado elevada. Por otro lado, la inversión en el sector inmobiliario es algo serio y las cantidades deben ser relevantes. 500€ es una cantidad baja para un mercado como el inmobiliario, pero lo suficientemente alta para que los inversores no inviertan por impulso, sin leer bien los proyectos y sin entender de verdad cuál es el producto.

La especialización en inversión inmobiliaria se debe a la enorme aceptación en España en invertir en inmuebles no sólo por rentabilidad sino que también por la sensación de seguridad en la inversión realizada, se puede decir que está en el ADN de los españoles.

Proyectos en los que invertir con Urbanitae

Residencial

Como ya hemos comentado es intrínseco al ADN inversor en España. El inversor podría obtener tanto plusvalías como rentas por la inversión realizada. Su principal ventaja sobre las dos siguientes el sector residencial cuenta mucha oferta y demanda.

Comercial

El sector comercial cuenta con menor oferta que el residencial pero cuenta con interesantes oportunidades de inversión y beneficio fundamentalmente en base de rentas.

Industrial

Existen menos oportunidades que en el comercial pero puede llevar a generar rentabilidades más elevadas.

Urbanitae hasta la fecha

- + de 85 proyectos financiados

- + de 129 millones invertidos

- + de 18 millones de euros devueltos

- 17& de TIR media (*)

(*) Promedio de las rentabilidades anualizadas de los proyectos devueltos íntegramente. Las rentabilidades pasadas no constituyen un indicador fiable de las rentabilidades futuras.

Cómo invertir en Urbanitae

El proceso de inversión a través de Urbanitae se puede resumir de la siguiente manera:

- Regístrate: Para poder invertir en Urbanitae, debes registrarte en su plataforma. Además, deberás validar tu cuenta a través de su proveedor de servicios de pago, Lemonway.

- Explora las oportunidades de inversión y elige la adecuada para ti: Urbanitae ofrece varios proyectos abiertos en busca de financiación. Cada proyecto tiene características diferentes, como inversión mínima y plazos. Es recomendable que compares las distintas opciones y elijas la que mejor se adapte a tus necesidades.

- Realiza la inversión en el proyecto seleccionado: Una vez que hayas elegido un proyecto, llega el momento de invertir en él. Para hacerlo, necesitarás tener fondos en tu cuenta de Urbanitae. Si dispones de los fondos necesarios, simplemente haz clic en "Invertir" y selecciona la cantidad deseada.

- Sigue el progreso de tu inversión: Si el proyecto elegido alcanza su objetivo de financiación, los inversores se convertirán en una Sociedad Limitada, que adquiere la propiedad inmobiliaria. Como inversor, tendrás derecho a un porcentaje proporcional a tu inversión sobre los beneficios generados por el proyecto.

Recuerda que estos pasos son una simplificación del proceso y es importante leer y comprender los términos y condiciones proporcionados por Urbanitae antes de invertir.

Proyectos realizados:

Urbanitae Bulevar 360 Málaga / Urbanitae Amandari en Málaga. /. Urbanitae Proyecto Montesano /. Urbanitae Allonbay Alba / Urbanitae Benahavís | Proyecto Hills 14 / Urbanitae proyecto Marbella | Proyecto Villa Generalife III

Comisiones

La única comisión que cobra Urbanitae es la comisión de apertura. Depende del proyecto, pero en todo caso está entre el 5 y el 7% del objetivo de financiación, en el que está incluida. Es decir, Urbanitae levanta siempre el objetivo de financiación más la comisión.

Urbanitae estrategias de inversión: rentas y plusvalías

Rentas

Esta estrategia se enfoca en maximizar el potencial de ingresos provenientes del alquiler, mediante la adquisición de propiedades a precios inferiores al mercado en áreas con perspectivas favorables para el arrendamiento.

En el caso de las inversiones residenciales, el enfoque principal será buscar rentabilidad a través del alquiler tradicional o el alquiler vacacional mediante plataformas participativas. Por otro lado, en el caso de las inversiones en propiedades comerciales o industriales, el enfoque se centrará principalmente en alquileres a largo plazo.

Plusvalías

En estos proyectos, se busca principalmente aprovechar el potencial de aumento de valor de la propiedad a corto plazo. La estrategia de plusvalía se fundamenta en adquirir inmuebles a precios inferiores al valor de mercado en áreas con un pronóstico de crecimiento significativo en un período breve, con una alta demanda y facilidad de venta.

En resumen, esta estrategia supone comprar, reformar, y vender

Urbanitae proyectos en vigor

Para consultar los proyectos que tiene Urbanitae lo mejor es que entres en su apartado proyectos

Dividendos cuándo se reciben

El rendimiento de cada proyecto puede variar. En general, en la estrategia de rentas, recibirás dividendos generados por los alquileres de forma mensual. Además de los dividendos, también puedes obtener ganancias de capital al momento de vender la propiedad. El plazo objetivo de la inversión dependerá del proyecto específico, pero suele ser aproximadamente de 3 años.

En la estrategia de plusvalías, los dividendos se obtienen a partir de las ganancias generadas por la venta del proyecto. El plazo objetivo de inversión varía según el proyecto, pero normalmente se encuentra en un rango de 12 a 36 meses. Una vez que se vende la propiedad, se reciben los dividendos correspondientes a la plusvalía obtenida.

Terminamos con este vídeo explicativo del propio canal de Urbanitae en Youtube

Crowdlending

Que es el crowdlending: características, tipos y plataformas para invertir

Cada vez oímos más hablar de inversiones alternativas para nuestros ahorros, la razón principal es que cada vez contamos con más posibilidades, la que nos ocupa hoy, el crowdlending pero tenemos crwodfunding, tokens. NFT equity…

El objetivo de las inversiones alternativas es el mismo que el de las inversiones “tradicionales” generar ahorro para el futuro o nuevas inversiones.

Qué es el crowdlending

La palabra es una suma de estas dos ideas: crowd (multitud) y lending (prestar dinero).

Se trata de una disciplina que permite a las empresas financiarse directamente por un grupo grande y diverso de personas, los inversores

Estos inversores son personas que prestan pequeñas cantidades de dinero a una empresa a cambio de un retorno financiero estipulado en un contrato de préstamo.

El crowdlending ofrece a las empresas nuevas posibilidades de financiación para el desarrollo de su negocio alternativa a la banca tradicional o como complemento a ella. El crowdlending es una actividad regulada por la CNMV bajo el epígrafe de Plataformas de Financiación Participativa o PFPs. Si necesitas consultar las empresas autorizadas puedes verlo en la web de la CNMV

Tipos de crowdlending

Existen 2 tipologías

- Los préstamos a personas (P2P o peer to peer):

- Préstamos a empresas (peer to business).

Hay préstamos que tienen cobertura sobre la inversión realizada y los que no (secure y unsecure) en el lado de los secure pondríamos a las empresas que emiten crowdleding para financiar desarrollos inmobiliarios y si ya cuentan con los terrenos los podrían poner como cobertura de la inversión.

Crowdlending ventajas

De cara a las empresas que buscan financiación:

- El interés a pagar por el préstamo suele ser menor que el de los préstamos bancarios.

- Rapidez y agilidad: depende del sector pero en crowdlendig inmobiliario con seguro de la inversión se han cubierto rondas en tan sólo unas horas.

- Flexibilidad: una de las grandes diferencias frente a los préstamos bancarios ya que en las condiciones puede establecer plazos más largos a los normales de la banca. Al potencial inversor le deberán encajar como plazo razonable para obtener la inversión inicial más el beneficio.

- Las empresas pueden diversificar sus fuentes de crédito, realizar operaciones complementarias préstamo bancario + un porcentaje en crowdlending

Para los inversores particulares las ventajas de invertir en crowdlending:

- Diversidad de opciones y una mayor rentabilidad en sus inversiones frente a fondos, letras u opciones más tradicionales.

- Toma de decisión directa sobre la empresa e industria sobre la que invertir según su tolerancia al riesgo (inmobiliario vs a una startup…)

- Liquidez: los prestamistas (inversores particulares) cobran los plazos de las cuotas mes a mes, más los intereses correspondientes. Los plazos de devolución están establecidos y deben constar en la publicación de la emisión para que el inversionista decida si le encajan previa a la inversión en sí.

Crowdlending desventajas

- El riesgo del préstamo. Que el préstamos no tenga una cobertura de la inversión por parte de la parte emisora o que si se emite a través de una plataforma o market de crowdlending a través de la cual se emite no tenga un seguro que cubra las inversiones

- En caso de que se emita a través de una plataforma de crowdlending atento a las comisiones.

Crowdlending plataformas / markets

Civislend

Se trata de una Plataforma de Financiación Participativa (PFP) en crowdlending inmobiliario en España desarrollada por un equipo de profesionales con amplia experiencia en empresas de reconocido prestigio del sector inmobiliario, financiero y tecnológico.

Civislend tiene licencia de la CNMV registro nº 41 en el epígrafe de Plataformas de Financiación Participativa

En su plataforma vas a poder encontrar proyectos con rentabilidades medias anuales de entre 8% y 10% anual

Inversión mínima: 250€

Hasta la fecha ha captado fondos por valor de 27.777.549 €

Ha llevado a cabo con éxito 35 proyectos

En estos momentos tienen una nueva oportunidad de inversión Binibeca Mar con un 15% de rentabilidad en 18 meses y garantía hipotecaria, si quieres conocer más del proyecto accede aquí

Mintos:

Inició su actividad en 2015. Desde entonces, ha crecido hasta convertirse en la plataforma de su tipo más grande del mundo, en la actualidad cuenta con 512.147 usuarios registrados en todo el mundo.

Desde el 2015 ha gestionado préstamos por 8,7 mil millones de euros y puedes comenzar a invertir desde 50€

Mintos están sujetas a la normativa financiera. En la UE, esta incluye la MiFID II, cuenta con un esquema que protege a los usuarios al ofrecerles una compensación en el caso de que Mintos no reembolse los fondos o los instrumentos financieros correspondientes a los inversores.

Otras plataformas

- Watify

- Circulantis

- Housers

- MyTripleA

- October

- Excelend

Crowdfunding vs crowdlending

Crowdfunding y crowdlending son vehículos de financiación, incluso términos que suenan parecido, pero se trata de modelos de negocio diferentes.

Si en el crowdlending como hemos explicado el inversor presta el dinero y reciben un beneficio en forma de interés, en el crowdfunding los inversores aportan dinero a una empresa a cambio de una participación del proyecto (equity) y por tanto los inversores con socios del proyecto., los proyectos crowdfunding de equity suelen tener plazos más largos. Al compartir inversor y promotor los riesgos, las rentabilidades son superiores.

El el crowdfunding más popular es el inmobiliario y su oportunidad de invertir en inmuebles con pequeñas aportaciones

En el crowdfunding solo recuperamos nuestro dinero si el proyecto consigue tener éxito, en el caso de inmuebles que ese inmueble en el que hemos invertido con aportaciones se venda el activo.

A modo de ejemplo de crowdfunding:

Crowdstreet

Se trata de una plataforma americana, me ha parecido relevante incluirla por la particularidad del negocio, se trata de una plataforma crowdfunding en proyectos de centros comerciales, oficinas

Inversión mínima: 25.000$