Inversión inmobiliaria con un 13,13% de rentabilidad - Grahana Marbella

diciembre 2, 2024inversion garantizada,fellowfunders,civislend inversion,inversion inmobiliaria garantizada,inversiones crowdfunding,oportunidades de inversion,Grahana Marbella,inversion inmobiliaria puerto banus,civislend,inversion inmobiliartia marbella,crowdlending,Inversiones alternativas,crowdfunding,Crowdlendinginversiones inmobiliarias,Crowdfunding,inversion inmobiliaria

Inversión inmobiliaria con un 13,13% de rentabilidad, Civislend abre este próximo martes 3 de noviembre a las 12 hs una nueva oportunidad de inversión, Grahana Marbella, la financiación que se busca con este crowdlfunding, un préstamo con garantía hipotecaria de primer rango para la compra de una vivienda unifamiliar de lujo en Marbella.

Grahana Marbella detalles y rentabilidad de la inversión

A financiar: 1.150.000€

Se trata de un préstamo para financiar parte de la compra del activo y parte de los Soft Costs. Es un primer tramo de financiación de 1.150.000€ sobre una financiación total aproximada de 2.480.000€. El segundo tramo de la financiación será para costear los gastos de la reforma y acondicionamiento de la vivienda actual

Rentabilidad total de la inversión: 13,13%

Tipo de interés nominal: 10,50%

Plazo de ejecución: 15 meses

Entra en CIVISLEND PROYECTOS si quieres conocer más.

Descripción del proyecto y promotora

Se trata de un préstamo para financiar parte de la compra del activo y parte de los Soft Costs. Es un primer tramo de financiación de 1.150.000€ sobre una financiación total aproximada de 2.480.000€. El segundo tramo de la financiación será para costear los gastos de la reforma y acondicionamiento de la vivienda actual.

La vivienda existente está ubicada en la Urbanización Hacienda Las Chapas, en la localidad de Marbella. La parcela se encuentra a solo 15 minutos en coche del centro de Marbella y a 18 minutos de Puerto Banús.

La vivienda reformada ofrecerá una superficie construida de 650 m² en una parcela de 2,000 m², destacando como una exclusiva residencia unifamiliar aislada. La propiedad contará con sótano, planta baja y primera planta, además de un amplio jardín con árboles maduros y piscina. En su interior, incluirá un espacioso salón-comedor-cocina de 175 m², 7 dormitorios con baño en suite, así como áreas dedicadas a gimnasio, bar y sala de música, diseñadas para el máximo confort y estilo.

El promotor invertirá aproximadamente 911,000 € en este proyecto, gestionado por su equipo especializado en reformas de lujo en ubicaciones prime de la Costa del Sol.

Una vez completada la reforma, la vivienda se destinará al alquiler vacacional y de temporada. Posteriormente, tras un periodo de explotación, el promotor optará por refinanciar el activo a largo plazo o venderlo, maximizando el valor de esta exclusiva propiedad.

Entra en CIVISLEND PROYECTOS si quieres conocer más.

Promotor:

La promotora Grahana, marca comercial del grupo Jaguar Path Ventures SL, está especializada en la compra y reforma de viviendas de lujo de gran formato en ubicaciones prime, tanto en la Costa del Sol como en otras ubicaciones. Se dedican tanto a la venta como a la explotación de estos activos en el mercado del alquiler turístico de lujo.

Garantía del préstamo

Garantía hipotecaria de primer rango sobre el activo financiado con un valor de tasación actual de 2.524.909€, lo que implica un LTV de 1ª Disposición de 39,33%; es una vivienda ya construida en una excelente ubicación en Marbella.

Las principales plataformas de inversión crowdfunding en All4brokers.com/crowdfunding

Civislend

Civislend es una de las principales plataformas de crowdlending española, permite invertir en inmuebles desde 250€ obteniendo beneficios por la inversión.

Nace en el año 2017 como Plataforma de Financiación Participativa (PFP) pionera en crowdlending inmobiliario en España. Autorizada por la Comisión Nacional del Mercado de Valores (CNMV) y el Banco de España. Su objetivo, mediar entre promotores inmobiliarios e inversores, que los primeros pudieran conseguir fondos de un modo rápido y seguro a cambio de un tipo de interés que obtienen los inversores.

Proyectos 100% cubiertos:

Civislend Vielha Homes /. Civislend Parking Centro Torre II /. Civislend Residencial Riberi Cáceres. /. Civislend Residencial Aguadulce. /.

Civislend Stiges LaPlana / Civislend Torre Valencia / Civislend Sonora El Viso

URSUS-3 Capital, primera Agencia de Valores autorizada para prestar el servicio de ERIR

noviembre 26, 2024emision sto,erir,ONYZE,sto,tokencity,tokenización activos,tokenización activos financieros,ursus-3 capital,Criptoactivos,token city,tokenización,blockchain,security token offering,blockchain activos digitales,emision activosemision activos digitales

URSUS-3 Capital ha sido autorizada por la CNMV como la primera Agencia de valores con capacidad ERIR – inscripción y registro de instrumentos financieros tokenizados - y comenzará a prestar sus servicios con la infraestructura de custodia de Onyze y la tecnológica Token City.

La tokenización de activos financieros mediante blockchain está transformando la industria. Según el informe "Relevance of On-chain Asset Tokenization" de Boston Consulting Group, el valor total de activos tokenizados, incluyendo bienes inmuebles, deuda e inversiones alternativas, alcanzará los 16 billones de dólares en 2030, un 10% del PIB global.

En España, esta revolución se aceleró con la reforma de la Ley del Mercado de Valores en 2023, que reconoce el uso de blockchain para la representación digital de instrumentos financieros. La reciente autorización a URSUS-3 Capital como Entidad Responsable de la Inscripción y Registro (ERIR) marca un hito, allanando el camino hacia la masificación de la tokenización de activos.

Innovación regulada en marcha

URSUS-3 Capital, en colaboración con Onyze y Token City, se ha preparado para esta nueva era. Onyze aporta la infraestructura de wallets digitales para la custodia de claves privadas, mientras que Token City provee plataformas y tecnología para gestionar activos tokenizados y adaptarse al marco regulatorio.

“Estamos orgullosos de formar parte de este ecosistema junto a líderes como ONYZE y Token City. La tokenización de activos cambiará la industria financiera, y queríamos ser parte de esta tendencia,” afirmó Juan Jurado, director general de URSUS-3 Capital.

Primeras emisiones reguladas

La empresa Dianelum será pionera en lanzar una emisión de valores tokenizados por 5 millones de euros, utilizando el modelo de Security Token Offering (STO), ya regulado en España. Este método promete una mayor eficiencia y accesibilidad para los inversores. Jonathan González, CEO de Dianelum, destacó: “Decidimos apostar por la economía tokenizada para seguir siendo disruptivos y agradecemos a URSUS-3 Capital, Onyze y Token City por acompañarnos en esta aventura.”

Con este avance, España se posiciona a la vanguardia de la economía tokenizada, marcando el inicio de una transformación global en los mercados financieros.

Vídeos relacionados sobre tokenización de activos

La relación entre las ERIR y la tokenización de activos financieros

La tokenización de activos se refiere a la representación de derechos personales (como acciones o deuda) en tokens digitales, que pueden ser gestionados y negociados en plataformas basadas en DLT. Aquí es donde las ERIR desempeñan un papel crucial, ya que son responsables de registrar la emisión de los tokens, validando que representan correctamente los activos subyacentes, supervisar el cumplimiento normativo, asegurando que se sigan todas las regulaciones del mercado financiero, incluidas las de la CNMV y facilitar la transferencia segura de los tokens entre los participantes del mercado.

Este proceso fomenta la confianza en los mercados financieros basados en DLT, ya que los inversores pueden estar seguros de que los tokens que adquieren están respaldados por activos reales y que sus derechos de reclamar o negociar esos tokens están protegidos.

Inversión inmobiliaria con un 11% de rentabilidad - Sonora El Viso

noviembre 20, 2024inversion garantizada,fellowfunders,civislend inversion,inversion inmobiliaria garantizada,inversiones crowdfunding,oportunidades de inversion,Civislend Sonora el viso,madrid inversion inmobiliaria,civislend,crowdlending,Inversiones alternativas,crowdfunding,Crowdlendinginversiones inmobiliarias,Crowdfunding,inversion inmobiliaria

Inversión inmobiliaria con un 11% de rentabilidad, Civislend abre este próximo martes 26 de noviembre a las 12 hs una nueva oportunidad de inversión, Sonora El Viso, la financiación que se busca con este crowdlfunding será destinada a financiar la construcción de una vivienda unifamiliar localizada en El Viso de Madrid. Cuenta con 621 m2c sobre rasante y 285 m2c bajo rasante en una parcela de 904 m2.

El Viso es la zona con mayor renta per cápita de España y una de las zonas más prime de Madrid centro, con baja oferta y alta demanda

Sonora El Viso detalles y rentabilidad de la inversión

A financiar: 4.100.000€

Vivienda unifamiliar localizada en El Viso de Madrid. Cuenta con 621 m2c sobre rasante y 285 m2c bajo rasante en una parcela de 904 m2. Cuenta con un Estudio de Detalle aprobado para hacer edificio de vivienda colectiva, con 5 viviendas.

Rentabilidad total de la inversión: 11,00%

Tipo de interés nominal: 11,00%

Plazo de ejecución: 12 meses

Entra en CIVISLEND PROYECTOS si quieres conocer más.

Financiación del proyecto cubierta al 100% consulta nuevos proyectos

Descripción del proyecto y promotora

Vivienda unifamiliar localizada en El Viso de Madrid. Cuenta con 621 m2c sobre rasante y 285 m2c bajo rasante en una parcela de 904 m2. Cuenta con un Estudio de Detalle aprobado para hacer edificio de vivienda colectiva, con 5 viviendas.

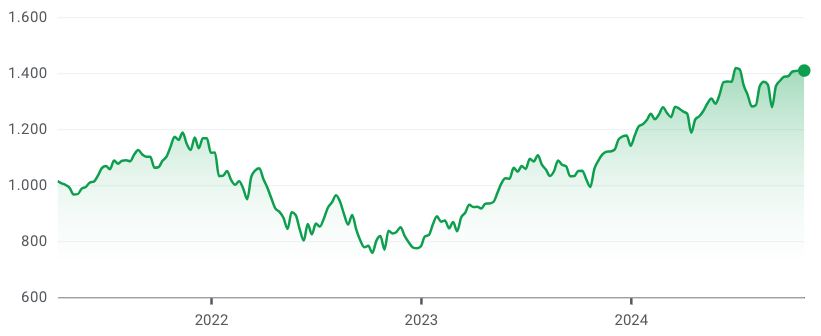

El Viso es la zona con mayor renta per cápita de España y una de las zonas más prime de Madrid centro, con baja oferta y alta demanda (Evolución del precio de la vivienda en venta en Chamartín)

Actualmente está siendo utilizado como club social, como se puede apreciar en la nota simple. El uso actual, como se puede corroborar en la ficha urbanística, es residencial.

Split de fondos en la compra del activo: El promotor aporta al proyecto 650.000 € a la compra del activo (15%) y Civislend 3.740.000 € (85%)

Entra en CIVISLEND PROYECTOS si quieres conocer más.

Promotor:

Time Desarrollo S.L., parte del Grupo Sonora, es una promotora inmobiliaria especializada en proyectos de obra nueva residencial. Actualmente cuenta con cinco promociones entregadas y cinco en desarrollo.

Este es el tercer proyecto financiado a través de la plataforma, sumándose a Residencial Riberi 19 y Sonora Oviedo, ambos avanzando dentro de los plazos establecidos. La experiencia y trayectoria del promotor refuerzan la confianza en la ejecución y éxito de sus proyectos.

Las principales plataformas de inversión crowdfunding en All4brokers.com/crowdfunding

Civislend

Civislend es una de las principales plataformas de crowdlending española, permite invertir en inmuebles desde 250€ obteniendo beneficios por la inversión.

Nace en el año 2017 como Plataforma de Financiación Participativa (PFP) pionera en crowdlending inmobiliario en España. Autorizada por la Comisión Nacional del Mercado de Valores (CNMV) y el Banco de España. Su objetivo, mediar entre promotores inmobiliarios e inversores, que los primeros pudieran conseguir fondos de un modo rápido y seguro a cambio de un tipo de interés que obtienen los inversores.

Proyectos 100% cubiertos:

Civislend Vielha Homes /. Civislend Parking Centro Torre II /. Civislend Residencial Riberi Cáceres. /. Civislend Residencial Aguadulce. /.

Civislend Stiges LaPlana / Civislend Torre Valencia

Expansive crowdfunding retorno del 16,5% - Torre Valencia

noviembre 19, 2024mexico inversiones rentables,Inversiones alternativas,Crowdfunding,crowdfunding mexico,expansive crowdfunding,crowdfunding expansive,mexico inversionesmexico inversiones alternativas,mexico inversiones inmobiliarias

Expansive crowdfunding Torre Valencia es un desarrollo en Mazatlán que combina modernidad y confort, ideal para inversionistas que buscan calidad y rentabilidad. Este proyecto de 23 departamentos se destaca por su diseño innovador, ubicación estratégica y acabados de alta calidad, como cocinas con cubiertas de granito y ventanas de aluminio.

Las amenidades incluyen alberca, roof garden y área de asadores, ofreciendo una experiencia de vida exclusiva. La inversión ayudará a completar la construcción y comercialización, con beneficios de lealtad y altas tasas de retorno para los inversionistas.

Crowdfunding Torre Valencia

Tasa anual de retorno: 16.5% - 17.5%

Inversión mínima: $5,000.00

Plazo: 18 Meses

Periodicidad: Mensual

Monto requerido total proyecto: $3,000,000.00

Características del Inmueble:

- Terreno: 676.30 m²

- Construcción: 2,586.18 m²

- Unidades: 23 departamentos desde 71 m²

- Distribución: 2 recámaras, 2 baños, sala, comedor, cocina integral y balcón.

Materiales y Acabados de Calidad Superior:

- Instalación Eléctrica: Poliductos en losas y muros, luminarias empotradas y accesorios eléctricos completos.

- Instalación Hidráulica y Sanitaria: Tubería de CPVC y PVC, medidores en planta baja y accesorios de baño cromados.

- Carpintería: Puertas de madera de caobilla con acabados en nogal mate y cocinas de triplay con cubierta de granito.

- Cancelería y Herrería: Ventanas de aluminio anodizado, barandales con cristal templado y puertas metálicas con acabados en bronce.

- Acabados: Pisos cerámicos y porcelanato, recubrimientos de piedra natural y fachaletas.

Amenidades

- Alberca

- Área de camastros

- Elevador

- Roof Garden

- Estacionamiento

- Área de asadores

Fuente de repago

Ventas del mismo desarrollo

Destino del crédito

Construcción y comercialización

Crowdfunding Mexico:

El término crowdfunding significa financiación colectiva, y es un método para financiar proyectos antes de llevarlos a cabo. Esta financiación se hace recaudando dinero de personas particulares a través de pequeñas aportaciones individuales.

Civislend inversion Longline Málaga

noviembre 12, 2024inversion garantizada,fellowfunders,civislend inversion,Civislend Residencial El Castell nueva oportunidad de inversión.,inversion inmobiliaria garantizada,inversiones crowdfunding,oportunidades de inversion,civislend,crowdlending,Inversiones alternativas,crowdfunding,Crowdlendinginversiones inmobiliarias,Crowdfunding,inversion inmobiliaria

Civislend abre este próximo jueves 14 de noviembre a las 12 hs una nueva oportunidad de inversión, Longline Málaga, la financiación que se busca con este crowdlfunding será destinada a financiar la construcción de 5 exclusivas viviendas de 164m2, en un edificio plurifamiliar con 8 plazas de garaje, piscina, amplias terrazas y vistas inmejorables al mar.

Longline Málaga detalles y rentabilidad de la inversión

A financiar: 1.525.000€

Objeto del préstamo: concesión de un préstamo con garantía hipotecaria de primer rango sobre el activo para la construcción de 5 exclusivas viviendas de 164m2, en un edificio plurifamiliar con 8 plazas de garaje, piscina, amplias terrazas y vistas inmejorables al mar.

Rentabilidad total de la inversión: 11,50%

Tipo de interés nominal: 11,50%

Plazo de ejecución: 12 meses

Entra en CIVISLEND PROYECTOS si quieres conocer más.

Proyecto ya financiado en su totalidad, consulta otros proyectos

Descripción del proyecto y promotora

El proyecto implica la construcción de cinco exclusivas viviendas de 164 m² en un edificio multifamiliar que contará con ocho plazas de garaje, piscina, amplias terrazas y vistas excepcionales al mar. Es una oportunidad de inversión sólida, ya que el promotor contribuirá con aproximadamente 1.4 millones de euros de fondos propios, representando un 25% del total de la inversión requerida.

Estas viviendas estarán situadas en la codiciada zona de Málaga Este, cerca de los Baños del Carmen, entre el parque del Morlaco y el barrio de Pedregalejo. Esta ubicación es una de las más buscadas en España, ofreciendo una combinación perfecta de naturaleza, proximidad a servicios, playas y un ambiente animado, ideal para disfrutar de la vida en la costa.

El proyecto cuenta con una licencia de obras aprobada, pendiente de la presentación de detalles técnicos, como el proyecto de ejecución, el informe de arquitectura y los certificados de intervención.

La inversión se basa en un préstamo puente con una disposición inicial neta de 1.100.000 euros destinada a la adquisición del terreno y a los gastos relacionados con la formalización del financiamiento. El promotor también podrá acceder a un monto de hasta 273.000 euros para cubrir soft costs. La salida de Civislend está prevista al obtener un préstamo bancario promotor, una vez que se haya formalizado la licencia y alcanzado el volumen de ventas necesario

Entra en CIVISLEND PROYECTOS si quieres conocer más.

Promotor:

Longline Capital empresa de inversión y gestión inmobiliaria que se especializa en identificar oportunidades de negocio en el sector inmobiliario y estructurarlas para garantizar el éxito de sus proyectos, principalmente en los mercados residencial y terciario en Málaga, la Costa del Sol y Madrid

Garantías del préstamo:

Hipoteca de primer rango sobre el activo con un valor de tasación actual del activo es de 1.074.531 €, y valor de HET de 12.138.083 €. El LTV de 1ª disposición es del 85% (tasación de 4 meses de antigüedad y no considera las ventas de la promoción ni muchos de los gastos aportados al proyectos) y el LTV H.E.T. del 23,27%.

Las principales plataformas de inversión crowdfunding en All4brokers.com/crowdfunding

Civislend Vielha Homes nueva oportunidad de inversión.

Civislend

Civislend es una de las principales plataformas de crowdlending española, permite invertir en inmuebles desde 250€ obteniendo beneficios por la inversión.

Nace en el año 2017 como Plataforma de Financiación Participativa (PFP) pionera en crowdlending inmobiliario en España. Autorizada por la Comisión Nacional del Mercado de Valores (CNMV) y el Banco de España. Su objetivo, mediar entre promotores inmobiliarios e inversores, que los primeros pudieran conseguir fondos de un modo rápido y seguro a cambio de un tipo de interés que obtienen los inversores.

Proyectos 100% cubiertos:

Civislend Vielha Homes /. Civislend Parking Centro Torre II /. Civislend Residencial Riberi Cáceres. /. Civislend Residencial Aguadulce. /.

Civislend Stiges LaPlana

Gestoras de patrimonio y consultoras financieras en Panamá

octubre 31, 2024Private Asset Management panama,Wealth Management panama,Empresas,Inversiones alternativas,Asset Management panama,banca patrimonial panama,family office panama,gestion de patrimonios panamaGestoras panama,Investments panama

Principales gestoras de patrimonio, family offices y consultoras financieras en Panamá con dirección, teléfono, horario y mapa a de cómo llegar

Singular Wealth Management

Ph Times Square Center, Av. Costa del Sol, Panamá

Teléfono: +5072020305

Horario: lunes a viernes 8:00 - 17:00

CI-Associates

Edificio P. H. Prime Time, Av. de la Rotonda, Panamá

Teléfono: +5073048650

Horario: lunes a viernes de 9:00 - 18:00

Lifeinvest Asset Management, S.A.

Edificio P. H. Prime Time, Av. de la Rotonda, Panamá

Teléfono: +5073666600

Horario: lunes a viernes de 9:00 - 18:00

Grupo Private Asset Management

PH Banco Privado D’Andorra, Piso 4, Panama City, Panama

Teléfono: +507264-9355

Horario: lunes a viernes de 9:00 - 18:00

AAY Investments Group S.A.

Oceania Business Plaza, C. Isaac Hanono Missri, Panamá

Teléfono: +5072026914

Horario: lunes a viernes de 9:00 - 18:00

Quantum Advisors, Inc.

Calle 50, PH Torre Global No. 2301, Panamá

Global Bank Tower

Teléfono: +5073959565

Horario: lunes a viernes de 8:00 - 17:00

Wynn Global Inc

PH Hi Point, Piso 28 Calle 51 Este y, Av. Federico Boyd, Panama

Teléfono: +507 308-1188

Horario: lunes a viernes de 8:00 - 17:00

Evar Investment

XFWG+J5C, Avenida 6aC Norte, Panamá

Teléfono: +5073992554

Horario: lunes a viernes de 9:00 - 18:00

Artículo relacionado: Latinex el índice bursátil de Panamá

Assets Trust & Corporate Services, Inc.

Costa del Este, Edificio Capital Plaza Piso 7, Oficina No. 702, Panamá

Teléfono: +5072642338

Horario: lunes a viernes de 8:00 - 17:00

Finec Asset Management Corp

Consultora financiera

Se encuentra en BICSA Financial Center

BICSA Financial Center, Av Balboa y, C. Aquilino de la Guardia 02

Teléfono: +5072136169

Horario: lunes a viernes de 8:00 - 17:00

Incrementum Panama S.A.

Oceania Business Plaza Torre 2000 Oficina 25E, Panamá

Teléfono: +5072009555

Horario: lunes a viernes de 9:00 - 16:00

Offshore Protection

XFP9+F97, 1 mapp st, Panamá, Provincia de Panamá, Panamá

Teléfono: +507 8386842

Horario: lunes a viernes de 12:00 - 22:00

MyR Consulting Group

Consultora financiera

Av. Dr. Belisario Porras 89, Panamá

Teléfono: 50764349717

Horario: lunes a viernes de 8:30 - 17:30

Cómo llegar

Avia and Slogold Group S.A.

Delta Bank Tower 4th floor, office 404 C Apartado 0823-04294 Panama City Republic of, Panamá

Teléfono: +5072657958

Horario: lunes a viernes de 8:00 - 17:00

Squadra Multi Family Office

Consultora financiera

PH Evolution Tower, Oficina 3909 Calle 50 con, C. Aquilino de la Guardia, Panamá

Evolution Tower

Teléfono: +5073886836

Horario: lunes a viernes de 8:00 - 16:00

Central Fiduciaria - Fideicomisos en Panamá

Avenida Samuel Lewis y Calle 58 Obarrio, Torre ADR, Piso 8, Panamá

Teléfono: +507 306-1230

Horario: lunes a viernes de 8:00 - 14:00

Offshore Pro Group

XFJ9+WGX PH Park Studios, C. La Colina, Panamá

Teléfono: +5073871931

Horario: lunes a viernes de 8:00 - 18:00

Maine Streets Securities

43th Floor, Oceania Business Plaza, Tower 2000 Street Punca Colon, Urbanizacion

Teléfono: +18332203999

Horario: lunes a viernes de 8:00 - 17:00

Finanzas y Riqueza

Brazil 405, Vía Brasil, Panamá

Teléfono: +507 372-0393

Horario: lunes a viernes de 9:00 - 17:30

EFG Asesores

Torre Argos, Sta. Maria Business District, Panama City

P.H Nightfall (Torre Argos)

Teléfono: +5072025000

Horario: lunes a viernes de 9:00 - 18:00

Assets Consultants Management

Consultora financiera

Calle 50 final, Panamá

Teléfono: 50766047703

SweetWater Securities

Edificio Midtown, C. 74 Este, Panamá

Teléfono: 5072007430

Sardona Capital S.A.

Servicio de inversiones

XFMJ+6M3, Panamá

Se encuentra en F&F Tower (Torre el Tornillo)

Teléfono: 5073883644

Horario: lunes a viernes de 7:30 - 16:30

AV Securities INC

XFMR+268, C. Isaac Hanono Missri, Panamá,

Teléfono: 5072151032

Global Finance & Investment

Agencia de bienes inmuebles comerciales

Building, P.H. Torre Global Calle 50 & Calle 58 Este Global Bank, C. 50

Teléfono: 5072825500

Horario: lunes a viernes de 8:00 - 17:00

International Wealth

Consultora de administración empresarial

PH Park Studios, C. La Colina, Panamá, Provincia de Panamá, Panamá

Teléfono: 5073871931

K&B Family Office

Piso 50, Tower Financial Center, Panamá

Panamá Legal Center

Teléfono: 5072092944

Horario: lunes a viernes de 8:00 - 17:00

Norfolk Financial group

Edificio Midtown, C. 74 Este 17-01, Panamá

Teléfono: 5073804550

Horario: lunes a viernes de 8:00 - 17:00

Offshore Circle

PH Plaza 2000, C. 50, Panama City

Teléfono: 5072974717

Horario: lunes a viernes de 8:00 - 17:00

Empire Group

Investment company

Teléfono: 50764544415

Artículo relacionado: Gana hasta 6.5% de interés con un depósito a plazo fijo

Gana hasta 6.5% de interés con un depósito a plazo fijo

octubre 30, 2024grupo Atlantida,grupo atlantida panama,inversiones panama,inversiones rentables panama,pacific bank,pacific bank depositos,Depositos,alta rentabilidad panama,deposito plazo fijo panama,depositos bancarios panama,depositos inversiones panama,depositos pacific bank,depositos plazo fijo panamafondos inversion panama

Gracias a Pacific Bank puedes sacar un rendimiento del 6,5% de interés a tus ahorros, no dejes tu dinero estancando, hazlo que crezca de manera segura con sus Depósitos Garantizados

¿Listo para dar un salto en tus finanzas y hacer que tu dinero crezca de verdad? En Pacific Bank, te ofrecemos una oportunidad única con nuestros Depósitos a Plazo Fijo que te permiten acceder a las tasas más altas del mercado panameño, llegando hasta un 6.50% de interés en dólares. ¡Es la oportunidad perfecta para hacer que tus ahorros trabajen para ti!

-

-

¿Por qué elegir un Depósito a Plazo Fijo con Pacific Bank?

Seguridad y Tranquilidad: tus fondos estarán seguros y respaldados en todo momento.

Rendimiento Elevado: los depósitos de Pacific Bank ofrecen una rentabilidad superior a la de cuentas de ahorro logrando un mayor crecimiento para tu inversión.

Transparencia Total: el equipo de asesores se aseguran de que comprendas cada paso, sin sorpresas ni letras pequeñas, para que puedas invertir con confianza.

MAS INFORMACIÓN

Pacific Bank entidad regulada y supervisada por la Superintendencia del Banco de Panamá

-

-

Pacific Bank entidad regulada y supervisada por la Superintendencia del Banco de Panamá

La Superintendencia de Bancos de Panamá (SBP) actúa como el organismo regulador y supervisor de los bancos y grupos bancarios autorizados para operar en Panamá, además de supervisar las entidades fiduciarias a las que ha otorgado licencia. La misión principal de la SBP es garantizar la solidez y eficiencia del sistema bancario. Para cumplir con este objetivo, realiza inspecciones conforme a lo dispuesto por la Ley Bancaria, su Junta Directiva, y aquellas que considere pertinentes para mantener la estabilidad financiera.

Pacific Bank parte del Grupo Financiero Atlántida

-

-

-

El Grupo Atlántida se destaca como un Grupo Financiero con una sólida trayectoria regional, respaldada por 111 años de historia en el sector. Fundado el 10 de febrero de 1913 con Banco Atlántida en La Ceiba, Honduras, el Grupo ha sido un actor clave en el desarrollo económico, y desde sus primeros años, fue acreditado por el Estado para emitir billetes en el país durante 37 años.

Hoy en día, Grupo Atlántida es un conglomerado de empresas líderes en banca, seguros, fondos de pensiones, casas de valores y gestión de inversiones. Con más de 4 millones de clientes en la región, Atlántida ofrece servicios innovadores y de alta calidad, adaptados a la confianza de sus clientes y a la evolución del mercado. Elegir Grupo Atlántida significa confiar en una institución financiera sólida, que continúa liderando en calidad y servicio en cada paso de su expansión.

La información presentada en esta página tiene fines exclusivamente informativos y no debe considerarse como asesoramiento financiero o recomendación para adquirir algún producto financiero o recomendación para adquirir algún producto específico. Los datos sobre productos bancarios, tasas de interés, comisiones y beneficios pueden variar y están sujetos a cambios sin previo aviso.

ING Nuevo Fondo NARANJA Nasdaq 100

octubre 29, 2024nasdaq 100,Ing broker,Fondos de inversión,ing fondos,Fondo NARANJA Nasdaq 100,fondos inversion,fondos inversion ingnasdaq 100 cotizacion

ING ha lanzado un nuevo vehículo de inversión, el Fondo NARANJA Nasdaq 100, éste replica el índice Nasdaq 100 EUR Net Total Return Index, que invierte en las principales tecnológicas de Estados Unidos como NVIDIA, Apple, Microsoft, Amazon, Google, Facebook, Tesla, etc.

El NASDAQ-100 es un índice bursátil que incluye a 100 de las empresas no financieras más grandes que cotizan en la bolsa NASDAQ, basado en la capitalización de mercado. Es un índice ponderado por capitalización de mercado modificada, lo que significa que los pesos de las empresas se ajustan para limitar la influencia de las compañías más grandes.

Comisiones

0 % por suscripción y reembolso

| Comisiones | % |

| Comisión de suscripción | 0% |

| Comisión de reembolso | 0% |

| Comisión de depósito (anual) | 0,02% |

| Comisión de gestión (anual) | 1,07% |

Indicador de Riesgo

Este fondo tiene un indicador de riesgo de 5 sobre 7

Cotización tiempo real Nasdaq 100

Cotización histórica

Fondo NARANJA Nasdaq 100

NASDAQ-10 Historia

- Lanzamiento: El NASDAQ-100 fue introducido el 31 de enero de 1985 como una forma de destacar a las empresas orientadas al crecimiento que cotizan en la bolsa NASDAQ, separando a las compañías financieras, que se rastrean en el índice NASDAQ Financial-100.

- Estructura inicial: Al principio, el índice se dividía en dos grupos: empresas industriales y tecnológicas. Esta estructura fue abandonada posteriormente para centrarse en las empresas tecnológicas, aunque todavía incluye algunas firmas de otros sectores.

- Evolución: A lo largo de los años, el NASDAQ-100 ha ganado importancia debido al creciente dominio de las empresas tecnológicas. Ha pasado por varios procesos de reequilibrio para reflejar los cambios en el tamaño y las industrias de las compañías.

Composición actual:

- Índice con gran peso en tecnología: El NASDAQ-100 es conocido por su alta concentración en el sector tecnológico, que constituye la mayor parte del peso del índice. Incluye importantes empresas como Apple, Microsoft, Alphabet (Google), Amazon, Meta Platforms (Facebook) y NVIDIA.

- Empresas no tecnológicas: Aunque el índice está dominado por la tecnología, también incluye empresas de otros sectores, como servicios al consumidor (por ejemplo, Starbucks, Netflix), salud (por ejemplo, Amgen, Moderna) y bienes de consumo (por ejemplo, PepsiCo).

- Exclusión de empresas financieras: Una característica distintiva del NASDAQ-100 es la exclusión de compañías financieras, como bancos y firmas de inversión, lo que lo diferencia de otros índices importantes como el S&P 500.

Top 6 empresas del fondo

| EMPRESA | % EN EL ÍNDICE |

| MICROSOFT | 8,5% |

| APPLE | 8,15% |

| NVIDIA CORPORATION | 7,62% |

| AMAZON | 5,14% |

| META PLATFORMS | 4,51% |

Reequilibrio y criterios de elegibilidad:

- Revisión anual: El índice se somete a una revisión anual en diciembre para determinar qué empresas son elegibles para su inclusión, en función de su capitalización de mercado, volumen de negociación y otros criterios.

- Ajustes trimestrales: Además de la revisión anual, se realizan ajustes trimestrales para tener en cuenta cambios en los precios de las acciones, acciones corporativas o fusiones.

- Criterios de elegibilidad: Para ser elegible, las empresas deben estar listadas en la bolsa NASDAQ, cumplir con ciertos estándares de liquidez y no ser clasificadas en el sector financiero.

Importancia y uso:

- El NASDAQ-100 sirve como referencia para las acciones de crecimiento y tecnología en Estados Unidos.

- Es utilizado por los inversionistas para seguir el rendimiento de las empresas no financieras que cotizan en el NASDAQ.

- También es la base para varios fondos cotizados en bolsa (ETFs), siendo el más famoso el Invesco QQQ Trust, que permite a los inversionistas invertir en una amplia canasta de empresas del NASDAQ-100.

BlackRock Luxembourg principales fondos

octubre 18, 2024blackrock rentabilidad,fondos blackrock luxemburgo,fondos inversion rentable,supermercado fondos,blackrock,blackrock etfs,Fondos de inversión,ebn banco,fondos blackrock,blackrock lux,blackrock luxemburgblackrock luxemburgo

BlackRock Luxembourg (BlackRock (Luxembourg) S.A.) es una entidad del grupo BlackRock, uno de los gestores de inversiones más grandes y conocidos a nivel mundial. Desde su sede en Luxemburgo, BlackRock ofrece una amplia gama de productos de inversión y servicios financieros dirigidos a clientes institucionales, minoristas y corporativos.

Los fondos domiciliados en Luxemburgo son conocidos por su estructura UCITS (Undertakings for Collective Investment in Transferable Securities), lo que los convierte en una opción popular para los inversores europeos debido a su alto nivel de regulación y estándares de protección al inversor.

Principales características de BlackRock Luxembourg

- Gestión de fondos globales: La entidad ofrece una variedad de fondos de inversión que abarcan diferentes clases de activos, como acciones, bonos, inversiones alternativas y productos de renta fija.

- Fondos cotizados (ETFs): A través de iShares, su marca de fondos cotizados en bolsa, proporciona acceso a una amplia gama de ETFs.

- Sostenibilidad y ESG: BlackRock Luxembourg ha aumentado su enfoque en inversiones sostenibles, integrando criterios ambientales, sociales y de gobernanza (ESG) en sus productos.

- Innovación en productos financieros: La compañía sigue desarrollando nuevas soluciones de inversión adaptadas a las necesidades cambiantes de los inversores, aprovechando su experiencia y recursos globales.

Luxemburgo es una jurisdicción clave para la industria de fondos en Europa, y BlackRock continúa fortaleciendo su presencia allí para servir a una amplia base de clientes en la región y en todo el mundo.

Con ebn banco accede a los principales fondos de los principales mercados

Con ebn banco podrás ahorrar más de un 30% de media en los costes de sus comisiones.

BlackRock Luxembourg principales fondos

Listado de los principales fondos de BlackRock Lux por rentabilidad de 1 a 5 años y divisa en la que opera el fondo

| RENTABILIDAD % | ||||||||||

| FONDO | DIVISA | ISIN | PATRIMONIO | PATRIMONIO A | 1 AÑO | 2 AÑOS | 3 AÑOS | 4 AÑOS | 5 AÑOS | A FECHA DE |

| BGF Japan Flexible Equity Fund | Euro | LU0212924608 | 108.046,17 | 17-oct-24 | 17,34 | 19,84 | -21,13 | 22,86 | 7,84 | 30-sept-24 |

| Factsheet | ||||||||||

| BGF Japan Flexible Equity Fund | British Pound | LU0236176334 | 108.046,17 | 17-oct-24 | 13,02 | 18,23 | -19,4 | 16,03 | 10,85 | 30-sept-24 |

| Factsheet | ||||||||||

| BGF Japan Flexible Equity Fund | Euro | LU0212925241 | 108.046,17 | 17-oct-24 | 15,85 | 18,48 | -22,18 | 21,42 | 6,46 | 30-sept-24 |

| Factsheet | ||||||||||

| BGF Japan Flexible Equity Fund | Euro | LU0255399239 | 108.046,17 | 17-oct-24 | 20,9 | 36,66 | -15,73 | 27,69 | 11,79 | 30-sept-24 |

| Factsheet | ||||||||||

| BGF Japan Flexible Equity Fund | Japanese Yen | LU0497860428 | 108.046,17 | 17-oct-24 | 20,92 | 36,4 | -12,47 | 30,99 | 15,25 | 30-sept-24 |

| Factsheet | ||||||||||

| BGF Japan Flexible Equity Fund | Japanese Yen | LU0249410860 | 108.046,17 | 17-oct-24 | 18,78 | 34,09 | -14,03 | 28,72 | 13,25 | 30-sept-24 |

| Factsheet | ||||||||||

| BGF Japan Flexible Equity Fund | U.S. Dollar | LU0212924517 | 108.046,17 | 17-oct-24 | 23,84 | 29,74 | -33,46 | 21,68 | 15,73 | 30-sept-24 |

| Factsheet | ||||||||||

| BGF Japan Flexible Equity Fund | Japanese Yen | LU0249411082 | 108.046,17 | 17-oct-24 | 17,32 | 32,44 | -15,09 | 27,04 | 11,89 | 30-sept-24 |

| Factsheet | ||||||||||

| BGF Japan Flexible Equity Fund | U.S. Dollar | LU0212924863 | 108.046,17 | 17-oct-24 | 22,28 | 28,16 | -34,31 | 20,19 | 14,27 | 30-sept-24 |

| Factsheet | ||||||||||

| BGF Japan Flexible Equity Fund | Japanese Yen | LU0249411165 | 108.046,17 | 17-oct-24 | 18,26 | 33,37 | -14,45 | 28,06 | 12,69 | 30-sept-24 |

| Factsheet | ||||||||||

| BGF Japan Flexible Equity Fund | Euro | LU0277197835 | 108.046,17 | 17-oct-24 | 20,25 | 35,98 | -16,11 | 27,09 | 11,2 | 30-sept-24 |

| Factsheet | ||||||||||

| BGF Japan Flexible Equity Fund | Euro | LU0827883447 | 108.046,17 | 17-oct-24 | 18,18 | 20,77 | -20,54 | 23,87 | 8,64 | 30-sept-24 |

| Factsheet | ||||||||||

| BGF Japan Flexible Equity Fund | Euro | LU0827883793 | 108.046,17 | 17-oct-24 | 21,83 | 37,76 | -15,13 | 28,75 | 12,58 | 30-sept-24 |

| Factsheet | ||||||||||

| BGF Japan Flexible Equity Fund | British Pound | LU0827883363 | 108.046,17 | 17-oct-24 | 13,83 | 19,1 | -18,76 | 16,88 | 11,69 | 30-sept-24 |

| Factsheet | ||||||||||

| BGF Japan Flexible Equity Fund | U.S. Dollar | LU0940328577 | 108.046,17 | 17-oct-24 | 22,78 | 39,96 | -13,5 | 29,07 | 13,49 | 30-sept-24 |

| Factsheet | ||||||||||

| BGF Japan Flexible Equity Fund | Japanese Yen | LU1495982941 | 108.046,17 | 17-oct-24 | 20,04 | 35,37 | -13,15 | 30,03 | 14,4 | 30-sept-24 |

| Factsheet | ||||||||||

| BGF Japan Flexible Equity Fund | Euro | LU2004776857 | 108.046,17 | 17-oct-24 | 23,04 | 39,07 | -14,25 | 30,05 | 13,77 | 30-sept-24 |

| Factsheet | ||||||||||

Artículo relacionado: El BGF WORLD TECHNOLOGY «D2» de la gestora BlackRock Lux acumula una rentabilidad del 40,81% en 12 meses.

Fondo BGF WORLD TECHNOLOGY "D2"

octubre 17, 2024fondos rentables,fondos tecnologia,blackrock,Fondos de inversión,blackrock fondos,ebn,ebn banco,ebn fondos,fondos blackrockfondos empresas tecnologia

El BGF WORLD TECHNOLOGY "D2" de la gestora BlackRock Lux acumula una rentabilidad del 40,81% en 12 meses.

Objetivo del fondo

El objetivo principal del fondo es proporcionar crecimiento de capital a largo plazo invirtiendo en empresas del sector tecnológico a nivel global. El fondo se centra en compañías que desarrollan o se benefician de innovaciones tecnológicas y avances en diversos campos, como software, hardware, servicios de TI, telecomunicaciones, internet y más.

Sectores que componen el fondo

El fondo invierte principalmente en los siguientes sectores tecnológicos:

- Software y servicios informáticos: Empresas que desarrollan software o proporcionan servicios de consultoría y soporte en tecnologías de la información.

- Hardware tecnológico: Fabricantes de dispositivos y componentes electrónicos, incluyendo semiconductores y productos de consumo como smartphones y ordenadores.

- Telecomunicaciones y redes: Compañías que operan redes de telecomunicaciones o proporcionan soluciones de conectividad.

- Internet y comercio electrónico: Empresas de servicios en línea, redes sociales, plataformas de comercio electrónico, y servicios en la nube.

- Inteligencia artificial y automatización: Compañías que innovan en el desarrollo de inteligencia artificial, robótica y otras tecnologías disruptivas.

BGF WORLD TECHNOLOGY "D2" cotización y revalorización

El patrimonio del fondo es 465,95€ (millones) en los últimos 12 meses acumula una rentabilidad del 40,81%

Cotización en tiempo real

Principales empresas que componen el fondo

El BGF World Technology Fund tiende a incluir en su portafolio compañías tecnológicas de gran capitalización y con alto potencial de crecimiento. Entre las empresas en las que suele invertir se encuentran:

- Apple Inc.

- Microsoft Corp.

- Alphabet Inc. (Google)

- Amazon.com Inc.

- Meta Platforms Inc. (Facebook)

- NVIDIA Corp.

- ASML Holding

- Adobe Inc.

- Tesla Inc.

- Salesforce.com Inc.

Estas empresas destacan por su liderazgo en la innovación tecnológica y sus sólidas posiciones en el mercado.

Estrategia de inversión

El fondo utiliza un enfoque activo de gestión, buscando compañías con un alto potencial de crecimiento gracias a su liderazgo en tecnologías emergentes y su capacidad para generar ingresos sostenibles. El fondo diversifica su exposición geográfica, invirtiendo en empresas de Estados Unidos, Europa, Asia y otras regiones.

ebn banco

ebn banco especialista en inversión, ahorro y financiación.

Con más de 30 años, EBN Banco ha mantenido una sólida reputación como una entidad altamente especializada y solvente, destacándose por su continua innovación en la búsqueda de nuevas soluciones de inversión y financiación.

ebn ofrece a particulares:

- Ahorro

- Depósito a plazo fijo

- Depósitos combinados

- Cuenta remunerada

- Inversión

- Supermercado de Fondos

- Carteras a éxito

- Valoramos su Cartera Gratis

- Carteras Gestionadas

- Letras del Tesoro

- Buscador de fondos

- Gestoras

- Financiación

- Préstamo

- Hipoteca Inversa

BlackRock Lux

BlackRock Luxembourg (BlackRock (Luxembourg) S.A.) es una entidad del grupo BlackRock, uno de los gestores de inversiones más grandes y conocidos a nivel mundial. Desde su sede en Luxemburgo, BlackRock ofrece una amplia gama de productos de inversión y servicios financieros dirigidos a clientes institucionales, minoristas y corporativos.

Los fondos domiciliados en Luxemburgo son conocidos por su estructura UCITS (Undertakings for Collective Investment in Transferable Securities), lo que los convierte en una opción popular para los inversores europeos debido a su alto nivel de regulación y estándares de protección al inversor.

Artículo relacionado: Vanguard Global Stock Index Inv (EUR)