ETFs Inversos qué son y cómo funcionan

Los ETFs Inversos son Fondos de Inversión negociables en bolsa diseñados para seguir el rendimiento inverso de un índice bursátil en términos porcentuales diarios

En un artículo anterior sobre BBVA Trader ETFs hacíamos mención a esta tipología de ETFs dentro de las posibilidades que puedes contratar y nos ha parecido oportuno explicar qué son y cómo funcionan.

Qué son y cómo funcionan los ETFs inversos

Los ETFs Inversos son Fondos de Inversión cotizados diseñados para replicar el movimiento opuesto porcentual diario de un índice bursátil, y pueden o no incluir un factor de apalancamiento de 2 o más.

En el caso de un ETF inverso sin apalancamiento, cuando el índice subyacente tiene un rendimiento negativo en una sesión, el ETF tiene un rendimiento positivo equivalente, y viceversa en días de rendimiento positivo del índice.

En el caso de ETFs con apalancamiento, el movimiento inverso se multiplica por el factor de apalancamiento (2 veces o más). Para lograr esto, los ETFs Inversos emplean un enfoque de réplica indirecta mediante el uso de swaps, que son contratos de permuta financiera

ETFs inversos ventajas

- Los ETFs Inversos por su propia naturaleza te dan la oportunidad de aprovechar las tendencias a la baja en los mercados y protegerse contra movimientos desfavorables en los precios de las acciones

- El efecto de apalancamiento posibilita incrementar las ganancias cuando el índice subyacente disminuye.

- La liquidez constante gracias a su cotización en mercados bien establecidos y desarrollados, como las acciones que se negocian en el Mercado Continuo Español y en las principales bolsas internacionales.

- Los ETFs proporcionan una alta transparencia, ya que te permite visualizar a diario la composición del ETF, su precio y, en consecuencia, evaluar tus ganancias o pérdidas diariamente. Además, al operar como una acción, tienes la flexibilidad de comprar y vender tu ETF en cualquier momento

ETFs inversos desventajas

- Los ETFs Inversos te enfrentas a el riesgo de un aumento ilimitado en el índice de referencia, aunque las pérdidas nunca pueden exceder el 100% del capital en riesgo.

- Cuando se utiliza apalancamiento, si está presente, este puede aumentar las pérdidas cuando el índice subyacente muestra rendimientos positivos.

- En períodos más largos de un día, la rentabilidad del ETF Inverso puede diferir de la inversa del índice replicado, incluso tomando una dirección opuesta (se debe a la estricta replicación de movimientos porcentuales diarios)

- Los ETFs inversos no cuentan con tantos inversores como los tradicionales, por lo que existe una menor oferta de ETFs inversos.

Riesgos de los ETFs Inversos

- Riesgo de Liquidez: En ciertas situaciones, es posible que la actividad de los especialistas se vea restringida, lo que podría dar lugar a una falta de profundidad en el mercado y a un diferencial entre los precios de compra y venta que no permita la ejecución de una operación a un precio específico y en un plazo determinado

- Riesgo de Cambio de Divisa: La inversión en un ETF denominado en una moneda diferente a la moneda base del inversor puede verse influenciada por las fluctuaciones en los tipos de cambio, lo que podría resultar en pérdidas en la moneda base, incluso si el índice o cartera de referencia no experimenta cambios negativos

- El riesgo de una alta volatilidad de los mercados : alta volatilidad de los mercados donde el ETF realiza inversiones, debido a factores políticos o económicos. Esto significa que los precios de los activos pueden experimentar fluctuaciones significativas en períodos de tiempo cortos.

BBVA Trader productos y tarifas

BBVA trader es la empresa del Grupo BBVA especializada en trading de acciones, CFDs, ETFs y warrants

Te vamos a contar en detalle los productos que ofrece, tarifas y plataformas tecnológicas.

Gracias a BBVA Trader vas a poder realizar operaciones de trading desde cualquier lugar, gracias a avanzadas herramientas y tarifas adaptadas a tu nivel de actividad, además cuenta con una sección de análisis y recomendaciones.

Qué es el trading

El trading consiste en invertir en activos cotizados mediante plataformas financieras electrónicas, a través de la compra y venta de dichos activos. Estos activos pueden ser acciones, materias primas, divisas, Futuros, ETFs y otros...

La finalidad del trading es comprar éstos activos a un precio inferior y venderlos a un precio superior al que se compraron para generar un beneficio gracias al diferencial de precio.

BBVA Trader productos

Cuenta con diferente categoría de productos para que cada inversor en función de sus conocimientos y perfil de riesgo encuentre el que más se adapta a él.

- Acciones

- ETFs

- Warrants

- Futuros

- CFDs

BBVA Trader plataformas

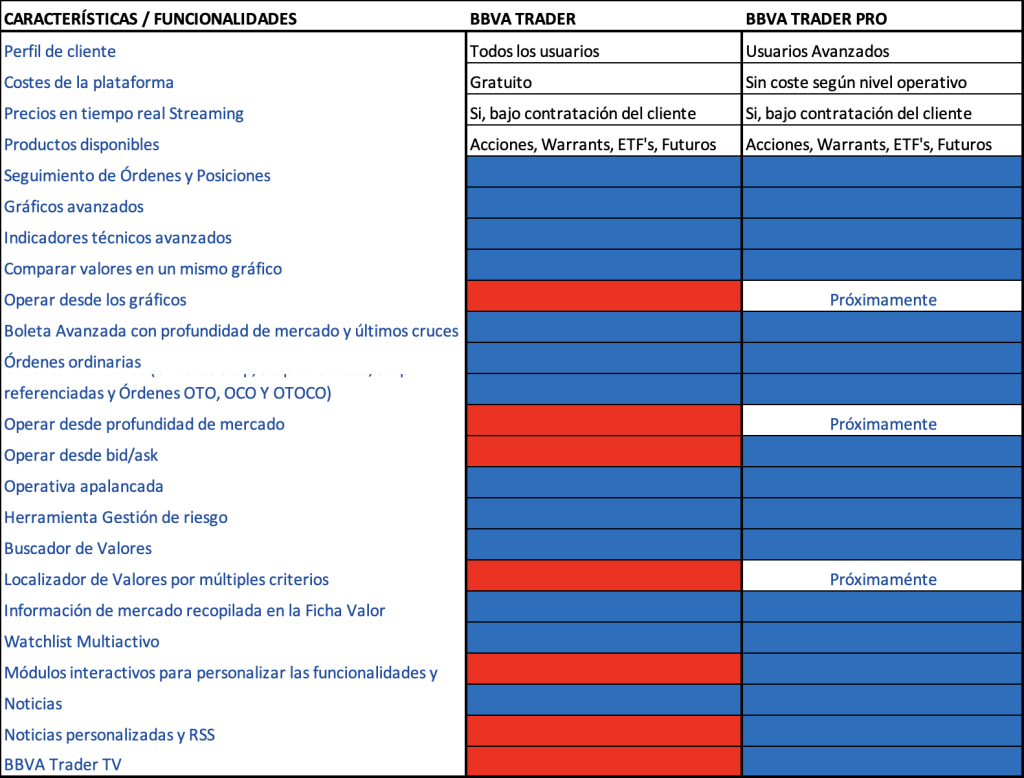

Cuenta 2 modalidades de contratación que más abajo te detallamos las características de cada una de ellas

- BBVA Trader: hablamos de la plataforma principal, está disponible online desde cualquier navegador sin descarga específica de software o app. La plataforma es la misma para todos los clientes que la tienen contratadas, aquí está la principal diferencia respecto a la plataforma "pro".

- BBVA Trader Pro: hablamos de una plataforma avanzada donde cada cliente va poder personalizar su pantalla de entrada, funcionalidades/operaciones destacadas... la plataforma es accesible desde cualquier navegador y dispositivo

Características al detalle:

BBVA Trader tarifas

Acciones y derechos, ETPs y Warrants:

| Tarifa 1 1 a 6 operaciones* |

Tarifa 2 7 a 30 operaciones* |

Tarifa 3 31 a 60 operaciones* |

|||||||

|---|---|---|---|---|---|---|---|---|---|

| Tipo Instrumento | Importe de la operación (efectivos según cada divisa) |

Mercado Nacional | Mercado Internacional | Mercado Nacional | Mercado Internacional | Mercado Nacional | Mercado Internacional | Mercado Nacional | Mercado Internacional |

| Acciones, derechos y ETFs | Inferior a 2.000 | 10€ | 20€ | 5€ | 15€ | 3€ | 10€ | 3€ | 10€ |

| De 2.000 a 19.999,99 | 12€ | 25€ | 8€ | 20€ | 5€ | 15€ | 3€ | 10€ | |

| Desde 20.000 | 12€ + 0,30% s/exceso 20.000 | 25€ + 0,25% s/exceso 20.000 | 8€ + 0,25% s/exceso 20.000 | 20€ + 0,20% s/exceso 20.000 | 5€ + 0,20% s/exceso 20.000 | 15€ + 0,18% s/exceso 20.000 | 3€ + 0,05% s/exceso 20.000 | 10€ + 0,15% s/exceso 20.000 | |

| Warrants | Cualquier importe | 6€ | 20€ | 5€ | 15€ | 4€ | 10€ | 4€ | 10€ |

| *Con carácter general BBVA Trader contabilizará las operaciones realizadas en el último trimestre (anterior a la fecha de revisión de tarifas). Si quieres saber más acerca del funcionamiento de Tarifas, consulta Funcionamiento Tarifas BBVA Trader. | |||||||||

| Las operaciones en centros de negociación internacionales se liquidarán en euros en la Cuenta BBVA Trader del Inversor. A estos efectos, al tipo de cambio aplicado por BBVA, se le aplicará un diferencial de 0.05%, dependiendo si es compra o venta. |

Futuros

| Tarifa 11 a 6 contratos* | Tarifa 27 a 30 contratos* | Tarifa 331 a 60 contratos* | Tarifa 4> 60 contratos* | ||

|---|---|---|---|---|---|

| Mercado | Contrato | Comisión BBVA | Comisión BBVA | Comisión BBVA | Comisión BBVA |

| Meff | Futuro IBEX 35 | 5,20€ | 4,20€ | 3,20€ | 2,20€ |

| Meff | Futuro Mini IBEX 35 | 0,85€ | 0,75€ | 0,65€ | 0,55€ |

| Meff | Futuro Micro IBEX 35 | 0,80€ | 0,70€ | 0,60€ | 0,50€ |

| Meff | Futuro sobre Acciones Españolas | 1,05€ | 1,00€ | 0,75€ | 0,70€ |

| Eurex | Futuro Euro Stoxx 50 | 6,15€ | 5,15€ | 4,15€ | 3,15€ |

| Eurex | Futuro DAX | 5,90€ | 4,90€ | 3,90€ | 2,70€ |

| Eurex | Futuro Mini DAX | 3,75€ | 3,25€ | 2,75€ | 2,25€ |

| Eurex | Futuro Euro Stoxx Banks | 4,70€ | 4,20€ | 3,70€ | 3,20€ |

| Eurex | Futuro Bund | 4,80€ | 4,30€ | 3,80€ | 3,28€ |

| Eurex | Futuro Bobl | 4,80€ | 4,30€ | 3,80€ | 3,28€ |

| Eurex | Futuro Schatz | 4,80€ | 4,30€ | 3,80€ | 3,28€ |

| Eurex | Futuro VSTOXX | 4,80€ | 4,30€ | 3,80€ | 3,30€ |

| Eurex | Futuro Euribor 3 Meses | 4,80€ | 4,30€ | 3,80€ | 3,30€ |

| CME | Futuro E-Mini Nasdaq 100 | 5,32€ | 4,32€ | 3,82€ | 3,32€ |

| CME | Futuro E-Mini S&P 500 | 5,32€ | 4,32€ | 3,82€ | 3,32€ |

| CBOT | Futuro E-Mini Dow Jones | 5,32€ | 4,32€ | 3,82€ | 3,32€ |

| CME | Futuro Nikkei 225 USD | 5,39€ | 4,39€ | 3,39€ | 2,39€ |

| CME | Futuro Eurodollar | 5,89€ | 4,89€ | 3,89€ | 2,89€ |

| CME | Futuro Euro FX (EUR/USD) | 4,89€ | 3,89€ | 3,39€ | 2,89€ |

| CME | Futuro E-Mini Euro FX (EUR/USD) | 5,64€ | 4,64€ | 4,14€ | 3,64€ |

| CME | Futuro E-Micro Euro/USD | 5,20€ | 4,20€ | 3,70€ | 3,20€ |

| CME | Futuro British Pound (GBP/USD) | 5,89€ | 4,89€ | 3,89€ | 2,89€ |

| CME | Futuro Japanese Yen (JPY/USD) | 5,89€ | 4,89€ | 3,89€ | 2,89€ |

| CME | Futuro Swiss Franc (CHF/USD) | 5,89€ | 4,89€ | 3,89€ | 2,89€ |

| CBOT | Futuro 10Y T-Note | 6,74€ | 5,74€ | 4,74€ | 3,74€ |

| CBOT | Futuro 30Y T-Bond | 6,64€ | 5,64€ | 4,64€ | 3,64€ |

| *Con carácter general BBVA Trader contabilizará los contratos realizados en el último trimestre (anterior a la fecha de revisión de tarifas). Si quieres saber más acerca del funcionamiento de Tarifas, consulta Funcionamiento Tarifas BBVA Trader. | ||||||

| **La comisión cámara se suma a la comisión BBVA, independientemente al tramo de tarifa que le corresponde al cliente. | ||||||

| Las operaciones en centros de negociación internacionales se liquidarán en euros en la Cuenta BBVA Trader del Inversor. A estos efectos, al tipo de cambio aplicado por BBVA, se le aplicará un diferencial de 0.05%, dependiendo si es compra o venta. |

Tarifas telefónicas

SI, se siguen operando telefónicamente y estas son la tarifas, a la tarifa adicional hay que sumarle este suplemento:

- Renta Variable Nacional e Internacional: 0,10% sobre efectivo de la operación.

- Futuros: 5€ por contrato.

- Resto de Productos: 0,10% sobre efectivo de la operación.

Tarifas Tiempo Real

Como hemos comentado en la tabla de características BBVA Trader da la posibilidad de acceder a las cotizaciones en tiempo real. El coste varía en función de la bolsa de la que quieres acceder al tiempo real.

Se puede disfrutar de la de cotizaciones de precios en streaming sin coste en función del volumen de de tus operaciones mensuales. A estos importes se les aplicará el IVA correspondiente.

Acciones y derechos, ETPs y Warrants

| PAÍS | DESCRIPCIÓN | NO PROFESIONALUna posición | NO PROFESIONALProfundidad Mercado | NOTASNúmero de operaciones para servicio gratuito |

| España | Valores del Mercado Continuo (incluido Ibex35) | 4,50€ | 14,50€ | 3 operaciones en el mercado/mes Nivel I 10 operaciones en el mercado/mes Nivel II |

| España | Índice IBEX 35 | 1,50€ | - | 3 operaciones mes en Mercado Continuo |

| Europa | Euronext París/Bruselas/Amsterdam/Lisboa | 1€ | - | 2 operaciones en el mercado/mes Nivel I |

| Europa | Euronext Indices (CAC40/BEL20/AEX/PSI20) | 1€ | - | 2 operaciones en cualquier mercado Euronext/mes |

| Alemania | Deutsche Boerse | 15,00€ | 20,00€ | 10 operaciones en el mercado/mes Nivel I 15 operaciones en el mercado/mes Nivel II |

| Europa | Deutsche Boerse DAX Indices & ETFs | 1€ | - | 10 operaciones en cualquier mercado Deusche Bourse/mes |

| UK | London Stock Exchange | 5 GBP | - | 3 operaciones en el mercado/mes Nivel I |

| UK | LSE International | 3 GBP | - | 3 operaciones en el mercado/mes Nivel I |

| Italia | Borsa Italiana | 0,50€ | - | 1 operaciones en el mercado/mes Nivel I |

| Europa | Indices Eurostoxx50/STOXX UK /STOXX Italia | 8,25€ | - | 5 operaciones en cualquier mercado europeo/mes |

| Estados Unidos | Mercados Nasdaq/NYSE/AMEX | 1$ | - | 2 operaciones en el mercado/mes Nivel I |

| Estados Unidos | Indices Nasdaq 100 / Nasdaq Composite | 1$ | - | 2 operaciones en cualquier mercado Nasdaq/NYSE/AMEX/mes |

| Estados Unidos | Indice S&P 500 | 3$ | - | 2 operaciones en cualquier mercado Nasdaq/NYSE/AMEX/mes |

| Estados Unidos | Dow Jones 30 | 1$ | - | 2 operaciones en cualquier mercado Nasdaq/NYSE/AMEX/mes |

Futuros

| Futuros | ||||

|---|---|---|---|---|

| PAÍS | DESCRIPCIÓN | PROFESIONALUna posición | PROFESIONALProfundidad Mercado | |

| España | Meff | 12,00€ | 20,00€ | |

| Europa | Eurex | 38,50€ | 52,00€ | |

| Estados Unidos | Grupo CME | - | 85,00€ | |

Acciones y derechos, ETPs y Warrants

| Futuros | ||||

|---|---|---|---|---|

| PAÍS | DESCRIPCIÓN | NO PROFESIONALUna posición | NO PROFESIONALProfundidad Mercado | NOTASNúmero de contratos para servicio gratuito |

| España | Meff | 2,00€ | 4,00€ | 3 contratos en el mercado/mes Nivel I 6 contratos en el mercado/mes Nivel II |

| Europa | Eurex | 8,00€ | 12,00€ | 5 contratos en el mercado/mes Nivel I 10 contratos en el mercado/mes Nivel II |

| Estados Unidos | Grupo CME | 3,00€ | 15,00€ | 2 contratos en el mercado/mes Nivel I 5 contratos en el mercado/mes Nivel II |

BBVA Trader Comisiones y Gastos

Depósito y custodia

Custodia renta variable

| Tarifa Aplicable | Mercado Nacional: 0,10% semestral mínimo 7,00€ (por cada clase de valor) Mercado Internacional: 0,50% semestral mínimo 30€ (por cada clase de valor) Esta tarifa estará exenta si realizas más de 60 operaciones al trimestre, o reducidas si realizas más de 30 |

| Periodicidad | Semestral (JUN - DIC) o fracción de semestre en caso de salida de los títulos (venta, traspaso, amortización, etc.) |

| Excepciones | Exención especial clientes activos: en ventas cuya compra sea inferior a 1 mes, no se aplica Comisión de Custodia. Acciones BBVA tienen exención total de esta comisión. |

Traspaso de títulos

Traspaso de valores

| Traspasos de salida | 0,35% sobre el valor efectivo con un máximo de 600€ por valor |

| Traspasos de entrada | Gratuito |

Eventos corporativos

| PERATIVA Y CUSTODIA DE LA CUENTA VALORES BBVA TRADER | COMISIÓN | |

|---|---|---|

| % | MÍNIMO | |

| Operativa con liquidación de títulos (OPA, OPV, SUSCRIPCIÓN, CANJE, CONVERSIONES…) | 0,35 | 3,00€ |

| Operativa con Liquidación de efectivo (pago dividendo, intereses…) | 0,25 | 2,00€ |

| Anulación/Modificación de condiciones de Órdenes | Exento | |

Para consultar en detalle las tarifas

Cómo operar con BBVA Trader

Os dejamos este tutorial sobre la operativa con la plataforma

Si quieres conocer los CFDs en detalle te recomendamos nuestro post "CFDs que son y tipos"