ING Nuevo Fondo NARANJA Nasdaq 100

ING ha lanzado un nuevo vehículo de inversión, el Fondo NARANJA Nasdaq 100, éste replica el índice Nasdaq 100 EUR Net Total Return Index, que invierte en las principales tecnológicas de Estados Unidos como NVIDIA, Apple, Microsoft, Amazon, Google, Facebook, Tesla, etc.

El NASDAQ-100 es un índice bursátil que incluye a 100 de las empresas no financieras más grandes que cotizan en la bolsa NASDAQ, basado en la capitalización de mercado. Es un índice ponderado por capitalización de mercado modificada, lo que significa que los pesos de las empresas se ajustan para limitar la influencia de las compañías más grandes.

Comisiones

0 % por suscripción y reembolso

| Comisiones | % |

| Comisión de suscripción | 0% |

| Comisión de reembolso | 0% |

| Comisión de depósito (anual) | 0,02% |

| Comisión de gestión (anual) | 1,07% |

Indicador de Riesgo

Este fondo tiene un indicador de riesgo de 5 sobre 7

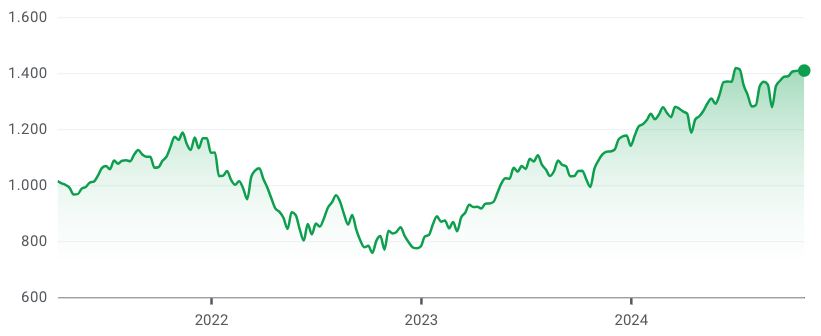

Cotización tiempo real Nasdaq 100

Cotización histórica

Fondo NARANJA Nasdaq 100

NASDAQ-10 Historia

- Lanzamiento: El NASDAQ-100 fue introducido el 31 de enero de 1985 como una forma de destacar a las empresas orientadas al crecimiento que cotizan en la bolsa NASDAQ, separando a las compañías financieras, que se rastrean en el índice NASDAQ Financial-100.

- Estructura inicial: Al principio, el índice se dividía en dos grupos: empresas industriales y tecnológicas. Esta estructura fue abandonada posteriormente para centrarse en las empresas tecnológicas, aunque todavía incluye algunas firmas de otros sectores.

- Evolución: A lo largo de los años, el NASDAQ-100 ha ganado importancia debido al creciente dominio de las empresas tecnológicas. Ha pasado por varios procesos de reequilibrio para reflejar los cambios en el tamaño y las industrias de las compañías.

Composición actual:

- Índice con gran peso en tecnología: El NASDAQ-100 es conocido por su alta concentración en el sector tecnológico, que constituye la mayor parte del peso del índice. Incluye importantes empresas como Apple, Microsoft, Alphabet (Google), Amazon, Meta Platforms (Facebook) y NVIDIA.

- Empresas no tecnológicas: Aunque el índice está dominado por la tecnología, también incluye empresas de otros sectores, como servicios al consumidor (por ejemplo, Starbucks, Netflix), salud (por ejemplo, Amgen, Moderna) y bienes de consumo (por ejemplo, PepsiCo).

- Exclusión de empresas financieras: Una característica distintiva del NASDAQ-100 es la exclusión de compañías financieras, como bancos y firmas de inversión, lo que lo diferencia de otros índices importantes como el S&P 500.

Top 6 empresas del fondo

| EMPRESA | % EN EL ÍNDICE |

| MICROSOFT | 8,5% |

| APPLE | 8,15% |

| NVIDIA CORPORATION | 7,62% |

| AMAZON | 5,14% |

| META PLATFORMS | 4,51% |

Reequilibrio y criterios de elegibilidad:

- Revisión anual: El índice se somete a una revisión anual en diciembre para determinar qué empresas son elegibles para su inclusión, en función de su capitalización de mercado, volumen de negociación y otros criterios.

- Ajustes trimestrales: Además de la revisión anual, se realizan ajustes trimestrales para tener en cuenta cambios en los precios de las acciones, acciones corporativas o fusiones.

- Criterios de elegibilidad: Para ser elegible, las empresas deben estar listadas en la bolsa NASDAQ, cumplir con ciertos estándares de liquidez y no ser clasificadas en el sector financiero.

Importancia y uso:

- El NASDAQ-100 sirve como referencia para las acciones de crecimiento y tecnología en Estados Unidos.

- Es utilizado por los inversionistas para seguir el rendimiento de las empresas no financieras que cotizan en el NASDAQ.

- También es la base para varios fondos cotizados en bolsa (ETFs), siendo el más famoso el Invesco QQQ Trust, que permite a los inversionistas invertir en una amplia canasta de empresas del NASDAQ-100.

Trader resumen final de semana

La semana termina y el trader podrá descansar en unas horas las bolsas irán apagándose para volver con fuerza el lunes con nuevos acontecimientos que muevan el mercado y generen oportunidades de inversión.

Como colofón a la semana Diego Amorín del equipo de análisis del broker IG nos mandan los hitos fundamentales y que os vamos a resumir.

Resumen de la semana

Principales índices

| Dow Jones (+0,10%) | Dax 40 (-0,45%) | EUR/USD (+0,55%) |

| S&P 500 (+0,12%) | Euro Stoxx 50 (-0,63%) | Brent (-2,99%) |

| Nasdaq 100 (-0,48%) | Ibex 35 (+0,17%) | Bitcoin (-1,65%) |

| Inditex (+4,25%) | Zscaler (+4,70%) | Ethereum (-2,75%) |

| Gracell Biotech (+39,36%) | Carvana Co (+75,58%) | Coinbase (-11,17%) |

*Movimientos semanales a falta del cierre de hoy viernes

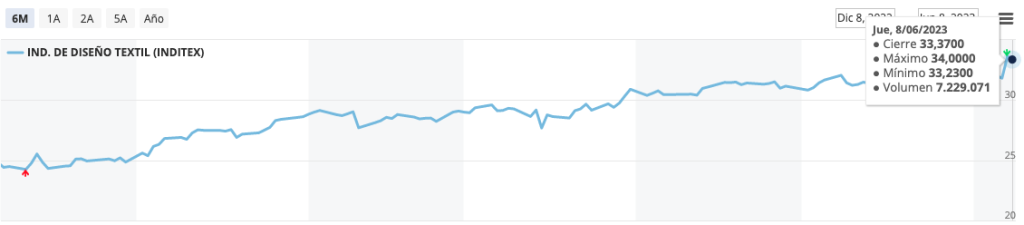

Inditex resultados T1 2023 -gana un 54% más y rompe máximos

Los resultados presentados por Inditex para el primer trimestre de 2023 fueron muy positivos. La compañía reportó ventas de 7.611 millones de euros, lo que representa un aumento del 13% en comparación con el mismo periodo del año anterior. El margen bruto también experimentó un crecimiento del 13,5%, alcanzando los 4.603 millones de euros.

El EBITDA de Inditex se disparó un 14,5%, llegando a los 2.195 millones de euros, superando las expectativas del mercado que estimaban alrededor de 2.126 millones de euros. Estos resultados reflejan un sólido desempeño financiero de la empresa durante el primer trimestre.

El beneficio neto de Inditex para este periodo fue de 1.168 millones de euros, lo que representa un incremento del 54% en comparación con el mismo trimestre del año anterior. La compañía también informó que su caja neta ascendía a 10.508 millones de euros.

En cuanto a los costes operativos, experimentaron un aumento cercano al 13%. A pesar de esto, Inditex propuso en junta un aumento del dividendo hasta 1,20 euros por acción, lo que implica un incremento del 29%.

En su comunicado, el grupo gallego reafirmó su plan de inversiones para el año 2023, destinando alrededor de 1.600 millones de euros para la digitalización de su capacidad logística y red de tiendas, especialmente en el mercado de Estados Unidos.

Estos sólidos resultados fueron recibidos positivamente por el mercado, lo que se reflejó en un aumento en el precio de las acciones de Inditex. Los títulos de la compañía alcanzaron máximos no vistos desde agosto de 2017, lo que supone una recuperación del 78% desde el punto más bajo registrado en 2022 (19,20 euros). A raíz de estos resultados, se ha elevado el precio objetivo de las acciones a 36,60 euros, aunque se espera que pueda haber correcciones en el corto plazo.

Inditex evolución de la acción a 6 meses (8 de junio 2022 a 8 de junio de 2023)

Inditex cotización en tiempo real

Australia y Canadá sorprenden subiendo tipos de interés

El Banco de la Reserva de Australia (RBA) sorprendió al mercado esta semana al aumentar los tipos de interés en 25 puntos básicos, situándolos en un 4,10%, a pesar de las expectativas de los inversores de que se mantuvieran en el 3,85%. Esta decisión se produjo en un contexto de alta inflación en Australia, con una tasa del 7%, lo que llevó al RBA a vigilar de cerca las presiones inflacionistas en los costes laborales.

Es importante destacar que el RBA ha adoptado una postura relativamente cautelosa con respecto a las subidas de tipos de interés, lo que ha sido criticado por el mercado. Sin embargo, considero que han actuado con prudencia para evitar un sobrecalentamiento del mercado inmobiliario, que es un sector crucial en Australia.

Por otro lado, el Banco de Canadá (BoC) también decidió subir los tipos de interés al 4,75%, a pesar de que el mercado esperaba que se mantuvieran en el 4,5% anterior. El BoC argumentó que este incremento forma parte de su política monetaria restrictiva, con el objetivo de equilibrar la oferta y la demanda y llevar la inflación de vuelta al 2%. Sin embargo, dadas las circunstancias actuales, tengo mis dudas de que logren alcanzar esa meta.

La lira turca (TRY) se hunde a mínimos históricos

La lira turca (TRY) sigue experimentando una depreciación frente a otras divisas, especialmente en relación al dólar estadounidense (USD), habiendo perdido más del 305% desde agosto de 2018 en comparación con el billete verde. Asimismo, su depreciación frente a la divisa europea supera el 290% desde enero de 2019.

Este deterioro se debe en gran parte a las acciones y presiones ejercidas por el presidente turco, Recep Tayyip Erdogan, sobre el Banco Central de la República de Turquía (TCMB) con el objetivo de reducir las tasas de interés durante el último año y medio. Los especuladores siguen castigando a la lira turca como resultado de estas intervenciones.

Otro problema significativo es la alta inflación que continúa afectando a Turquía, situándose alrededor del 40%. A pesar de ello, el TCMB ha mantenido el tipo de cambio actual, desprendiéndose de reservas internacionales para intentar frenar la caída de la moneda. Sin embargo, la semana pasada se informó que las reservas netas del banco central ingresaron en terreno negativo, lo cual plantea serias dudas sobre esta política.

Por otro lado, queda por ver si el nuevo gobierno de Erdogan tomará medidas para evitar una mayor depreciación de la lira turca. Una posible solución podría ser aumentar las tasas de interés, que actualmente se sitúan en un 8,5%, con el fin de estabilizar la divisa. Sin embargo, por ahora, todo está en el aire y el tipo de cambio sigue en niveles bajos, con 1 lira turca equivalente a 0,047 dólares estadounidenses.

Desde un punto de vista técnico, se observa que el par USDTRY rompió fuertemente el nivel de resistencia de 20,78 liras en marzo pasado, experimentando un aumento de más del 9% en pocas semanas debido a la incertidumbre en la economía turca. Esta situación ha sido aprovechada por inversores especuladores para aprovechar la volatilidad.

Además, el par USDTRY ha alcanzado un nuevo máximo histórico por encima de las 23,50 liras por dólar, lo que indica que tiene espacio para alcanzar nuevos niveles altos debido a la debilidad de la lira turca. Desde las presiones de Erdogan, la lira turca ha descendido más del 150% hasta la fecha.

Perfil del analista Diego Amorín

Nasdaq el índice

Nasdaq una palabra que vemos repetidamente todos aquellos que nos gusta el mundo de la inversión y que lo asociamos a una tremenda cantidad de inversión pero, qué es exactamente, cuándo se fundó, cuál ha sido su evolución histórica.

Nasdaq qué es

Se trata de el acrónimo de una palabra en ingles que corresponde a National Association of Securities Dealers Automated Quotation .

Muchos piensan que es un índice pero en realidad se trata de la segunda bolsa de valores electrónica automatizada más grande de Estados Unidos tras la bolsa de Nueva York. Se caracteriza por comprender las empresas de alta tecnología en electrónica, informática, telecomunicaciones, biotecnología, etc.

En este mercado de valores cotizan 3.300 compañías o corporaciones pero a la par también cotizan empresas medianas y pequeñas , 7.000 de ellas.

Si bien la Bolsa de Nueva York es la GRANDE lo cierto es que el Nasdaq tiene más volumen de intercambio por hora que cualquier otra bolsa de valores en el mundo

Estoy seguro que os preguntaréis por el volumen de inversión que mueve diariamente, aquí van las cifras de vértigo

Volumen del día 24/03/2022

- Volumen de transacciones de compra/venta: 4.340.843.884

- Volumen de inversión: $201,543,064,727

Impresionante ¿no?

Entre las principales compañías que allí cotizan podemos destacar:

Alphabet Inc/Google - Microsoft - Oracle - Tesla - Apple o Meta

Además de las acciones o valores individuales en el Nasdaq nos encontramos diferentes índices. Los índices pueden suponer agrupaciones parciales de valores (sectoriales) o globales (generales),

El Nasdaq engloba varios índices bursátiles que se dividen en función de sectores o de tamaño de las compañías

Los principales índices dentro del Nasdaq

Índice NASDAQ-100:

Incluye cien de las compañías más grandes listadas en esta bolsa basada en el volumen de venta que presentan las acciones de dichas empresas. Este índice refleja a aquellos valores dedicados a las telecomunicaciones, hardware y software, pero no contiene compañías financieras o que se dediquen a inversiones puramente.

Índice NASDAQ Composite:

Es el grupo de acciones que se encuentran listadas dentro de esta bolsa electrónica e incluye más de 3.000 compañías. Incluye compañías financieras y de inversiones, así como de tecnología en general.

Índice NASDAQ de Biotecnología:

Lista a las empresas farmacéuticas y de biotecnologías que estén listadas dentro del NASDAD composite- Es requisito que las compañías que se quieran sumar a este índice coticen únicamente dentro del NASDAQ y tener una operatividad superior a las 100 mil acciones.

Para operar en bolsa no dudes y compara funcionalidades y tarifas de diferentes brokers en nuestro comparador

Requisitos financieros y de liquidez del mercado de capitales NASDAQ

| Requisitos | Capital | Valor de mercado | Ingresos |

| Capital contable estándar | 5M | 4M | 4M |

| Valor de mercado de acciones públicas | 15M | 15M | 5M |

| Historial operativo | 2 años | ||

| Valor de mercado de valores cotizados | 50 millones | ||

| Ingresos netos de operaciones continuas último año fiscal oen dos de los tres últimos años fiscales | $ 750000 | ||

| Acciones públicas no restringidas | $1 millón | ||

| Acciones de lotes redondos no restringidos | 300 | ||

| Creadores de mercados | 3 | ||

| Precio de oferta (Bid) | $4 $3 | $4 $2 | $4 $3 |