El crowdfunding y el crowdlending se están convirtiendo en dos de los vehículos de inversión alternativa más populares en todo el mundo.

Os vamos a presentar las principales plataformas en México pero antes repasaremos qué es y el organismo que regula el crowdfunding en México.

Crowdfunding

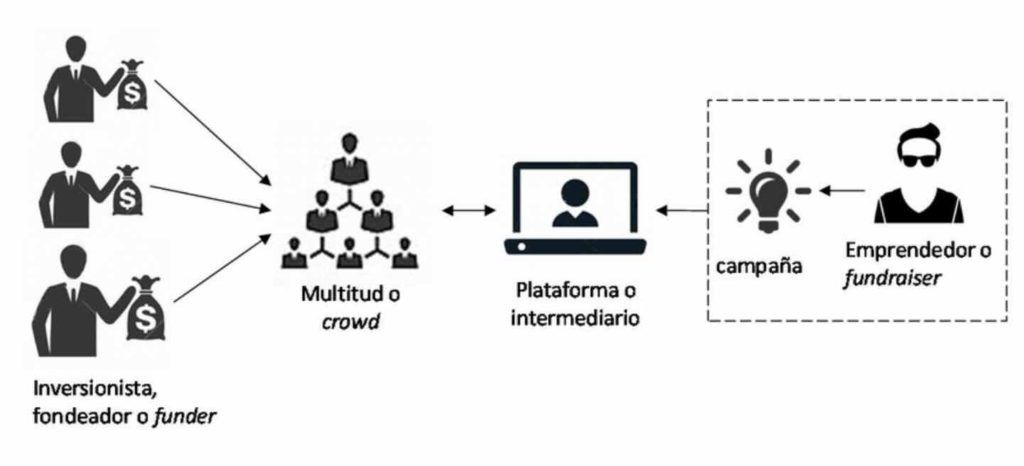

El crowdfunding, en una fórmula de financiamiento colectivo que se puede aplicar a diferentes necesidades:

Financiamiento particular (Peer-to-Peer Lending): los contribuyentes prestan dinero al solicitante y esperan ser reembolsados con intereses.

Crowdfunding inmobiliario: facilitando que individuos puedan invertir en bienes raíces sin necesidad de desembolsar grandes sumas de dinero individualmente y obteniendo una rentabilidad por su inversión.

Crowdfunding empresas/emprendedores: posibilita que emprendedores obtengan fondos para sus proyectos mediante contribuciones pequeñas de una audiencia diversa. En lugar de confiar en una única fuente de financiamiento, los proyectos recaudan capital de numerosas personas, usualmente a través de plataformas en línea.

El crowdfunding es especialmente prevalente en proyectos inmobiliarios y desarrollo de startups.

Organismo regulador del crowdfunding en México

Es La Comisión Nacional Bancaria y de Valores (CNBV) el organismo regula las actividades de las plataformas de crowdfunding y protege a los inversores, actividad financiera está regulada en México desde el 9 de marzo de 2018, fecha en que se publicó en el Diario Oficial de la Federación (DOF) la Ley para Regular las Instituciones de Tecnología Financiera, también conocida como la “Ley Fintech”, misma que establece la regulación de estos servicios financieros, su organización, operación y funcionamiento (La CNBV crowdfunding)

Crowdfunding principales plataformas en México

A continuación, las 11 Instituciones de Financiamiento Colectivo que, a la fecha, cuentan con autorización, están en operación y forman parte del sistema financiero en México:

Más abajo entraremos al detalle de servicios de cada una.

| No. | RAZÓN SOCIAL | NOMBRE CORTO |

| 1 | ANGELES EN ARK, S.A.P.I. DE C.V., INSTITUCIÓN DE FINANCIAMIENTO COLECTIVO | ARKANGELES |

| 2 | COMMUNITAS AURUM, S.A.P.I. DE C.V., INSTITUCIÓN DE FINANCIAMIENTO COLECTIVO | PRESTADERO |

| 3 | COMUNIDAD DE PRÉSTAMOS, S.A.P.I. DE C.V., INSTITUCIÓN DE FINANCIAMIENTO COLECTIVO | YO TE PRESTO |

| 4 | CROWD UP MEX, S.A.P.I. DE C.V., INSTITUCIÓN DE FINANCIAMIENTO COLECTIVO | CROWD UP |

| 5 | FUNDARY, S.A.P.I. DE C.V., INSTITUCIÓN DE FINANCIAMIENTO COLECTIVO | FUNDARY |

| 6 | GRUPO FINANSIELL, S.A.P.I. DE C.V., INSTITUCIÓN DE FINANCIAMIENTO COLECTIVO | DOOPLA |

| 7 | LIKIDEO MX, S.A.P.I. DE C.V., INSTITUCIÓN DE FINANCIAMIENTO COLECTIVO | LIKIDEO |

| 8 | M2CROWD, S.A. DE C.V., INSTITUCIÓN DE FINANCIAMIENTO COLECTIVO | M2CROWD |

| 9 | PLATAFORMA INMOBILIARIA CIEN LADRILLOS, S.AP.I. DE C.V., INSTITUCIÓN DE FINANCIAMIENTO COLECTIVO | CIEN LADRILLOS |

| 10 | PLAY BUSINESS, S.A.P.I. DE C.V., INSTITUCIÓN DE FINANCIAMIENTO COLECTIVO | PLAY BUSINESS |

| 11 | RED GIRASOL, S.A.P.I DE C.V., INSTITUCIÓN DE FINANCIAMIENTO COLECTIVO | RED GIRASOL |

Afluenta

Afluenta conecta a personas que buscan préstamos con inversores dispuestos a financiarlos, brindando alternativas al sistema bancario tradicional.

Afluenta permite a los individuos solicitar créditos personales hasta $360,000 en 3, 6, 12, 18, 24, 36 o 48 meses de plazo. El solicitante indica la cantidad de dinero que requiere y el plazo.

Los inversionistas compiten para invertir su dinero a través de la modalidad de subasta indicando el dinero con el que desean participar desde $200 MXN hasta el 4% del monto total del crédito o hasta 4% del monto total adherido a la plataforma de Afluenta, lo que sea menor. Cuando el crédito se fondea por completo con las pequeñas aportaciones de muchos inversionistas, se consolida un único crédito con sus obligaciones correspondientes.

Yotepresto.com

La plataforma líder en crowdlending en México y una exitosa startup se distingue por su excepcional índice de morosidad, el más bajo del país. Invertir a través de esta plataforma no solo implica respaldar a empresas y particulares cumplidos, promoviendo el crecimiento económico nacional, sino que también ofrece la oportunidad de obtener un rendimiento anual de hasta el 17%.

Un usuario puede solicitar un préstamo hasta por $400,000 y un inversionista invertir desde $200.

En la actualidad cuenta con más de 3 millones de usuarios registrados, +3,000 millones en préstamos entregados con un rendimiento promedio de 17.49% anual

Doopla

Doopla, una empresa 100% mexicana, opera en la Ciudad de México desde 2015, ofreciendo préstamos con montos que oscilan entre 10,000 y 300,000 pesos mexicanos.

Surgió como una visión durante los estudios de posgrado de su director, Juan Carlos Flores, con el objetivo inicial de convertirse en la principal compañía de su tipo en el país. Inició con un capital semilla de dos millones de pesos y, gracias a tres rondas de financiamiento, logró alcanzar los 20 millones de pesos rápidamente.

15%* de rendimiento promedio anual

Prestadero

Ofrece préstamos que van desde 10,000 hasta 250,000 pesos mexicanos. Su misión se centra en «brindar inversiones y créditos a tasas competitivas» mediante la conexión entre personas que requieren financiamiento y personas dispuestas a proporcionarlo, generando beneficios mutuos a través de relaciones financieras equitativas y centradas en las personas.

Iniciando operaciones en 2012, esta empresa fue una de las pioneras en el sector Fintech en México. Su éxito se fundamenta en las bajas tasas de interés que ofrece, contrastadas con comisiones más justas y elevadas para los prestamistas. Sus tasas anuales varían del 10.9% al 30.9%, dependiendo del riesgo, con plazos de 12, 24 y 36 meses, aunque pueden adaptarse según las necesidades tanto de quienes solicitan como de quienes otorgan el crédito.

Kubo Financiero

Kubo Financiero ofrece créditos que oscilan entre 5,000 y 100,000 pesos mexicanos, con plazos de reembolso que van desde 4 hasta 36 meses. Uno de sus requisitos distintivos es la necesidad de demostrar ingresos mensuales de alrededor de 6,000 pesos, en contraste con la mayoría de las instituciones que solicitan al menos 10,000 pesos. Además, Kubo Financiero es pionera en el ámbito del crowdlending y préstamos entre particulares.

En sus 11 años de historia han realizado arriba de 107 mil transacciones, otorgado más de 4 mil millones de pesos en préstamos y abierto unas 114 mil cuentas de ahorro.

Expansive

Cuando se habla de plataformas de crowdfunding en México, es esencial destacar a Expansive como un representante destacado del crowdfunding inmobiliario. Su objetivo principal es democratizar las inversiones en bienes raíces, permitiendo que cualquier persona acceda a este tipo de oportunidades con tan solo 5,000 pesos mexicanos. Esto no solo amplía el acceso a inversiones inmobiliarias, sino que también impulsa el desarrollo del sector inmobiliario en el país.

+10,400 Inversionistas

+116 Proyectos exitosos

+90% Tasa de reinversión

Fundada en 2016

Expansive crowdfunding retorno del 16,5% – Torre Valencia

Expansive crowdfunding inmobiliario

Briq 2019

Briq 2019 desarrolla la forma en la que pequeños ahorradores puedan acceder a inversiones en proyectos de bienes raíces con el mismo nivel de calidad que cualquier inversionista y al mismo tiempo encontrar la forma de poder darle a desarrolladores una solución eficiente de financiamiento.

+ de 80,000 inversionistas registrados

+ de 1650 millones de pesos invertidos

+ de 125 proyectos desarrollados

Briq crowdfunding inmobiliario

Si te gusta saber sobre las finanzas en el futuro no te pierdas nuestro artículos la economía tokenizada